セルフメディケーション税制とは?

セルフメディケーション税制とは、健康の保持増進や疾病予防等の取り組みをしている人が、厚生労働省指定の医薬品を一年間で一定額以上購入した場合、購入費の一部を確定申告で所得控除(医療費控除)できる制度の事です。2017年1月から始まった医療費控除の特例(4年間限定)であり、今度の確定申告から利用することができる新しい制度です。控除できる額……控除対象の医薬品購入費-12,000円

※年間に控除できる額の上限は88,000円

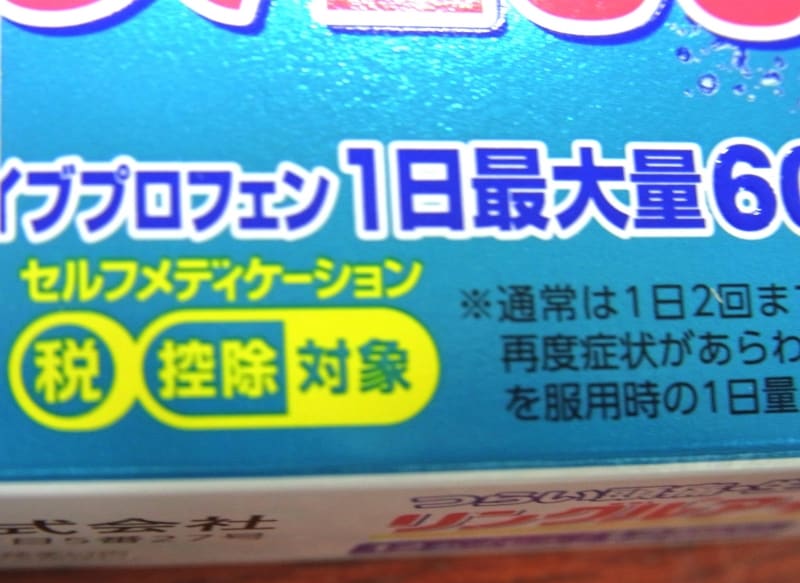

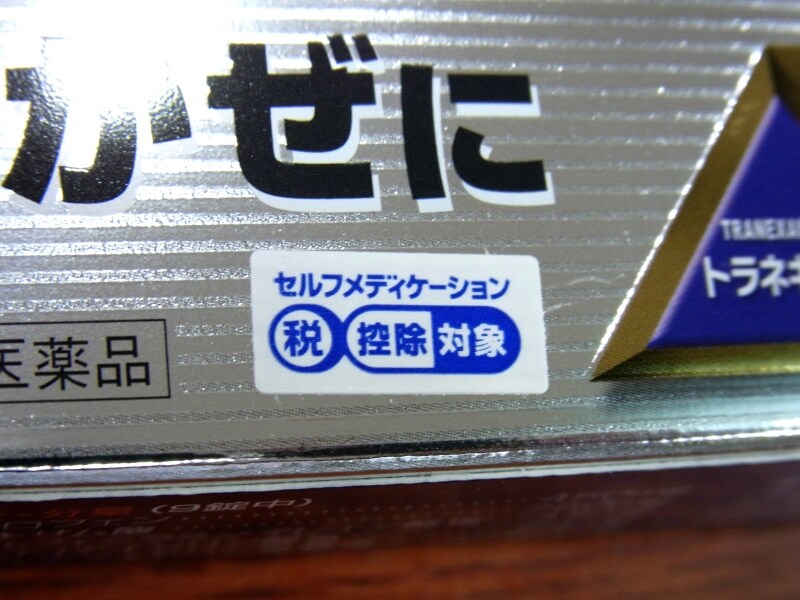

厚生労働省が指定している医薬品の種類は、厚生労働省のホームページで確認できます。また、各医薬品にはセルフメディケーション税制のロゴマークが付けてあるので、医薬品の箱を見れば簡単に確認することができます。

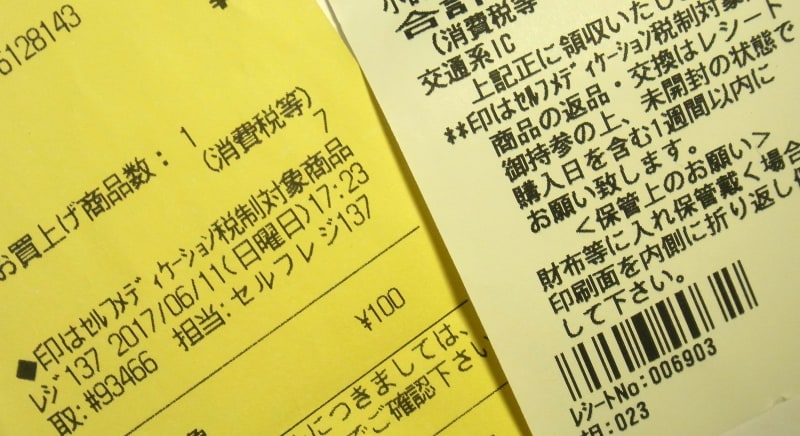

さらに購入時のレシートにも、セルフメディケーション税制の対象となる医薬品には印を付けて、分かりやすくしてくれています。

従来の医療費控除とは選択制

セルフメディケーション税制は、確定申告時に従来の医療費控除(下記の計算式で求めた額で上限200万円)とどちらかを選択する必要があります。従来の医療控除……支払った医療費-保険等で補填される額-10万円(※)

※総所得金額等が200万円未満の人は総所得金額等の5%

どちらを選択するにしても、年始から領収書等を集めておかないと計算もできないので、計画的に準備しておく必要があります。

また、セルフメディケーション税制を選択する場合は、健康の保持増進や疾病予防等の取り組みをしたことが証明できる書類も必要になります。勤務先で実施する定期健康診断でも可能なので、診断結果の書類は確定申告まで大切に保管しておきましょう。

セルフメディケーション税制を賢く活用するポイント

セルフメディケーション税制の対象となる医薬品は、納税者本人だけでなく、生計を一にする配偶者やその他の親族のために購入したものも対象になるので、生計を一にしている実家の親のために購入した医薬品も対象になります。また、セルフメディケーション税制の控除を受けるには、健康の保持増進等の取り組みが必要ですが、これは納税者本人が行っていれば良く、配偶者等は取り組みをしていなくても構いません。ただ、配偶者等も健康診断は毎年欠かさず受けておいた方が良いです。

確定申告にセルフメディケーション税制を使うか、従来の医療費控除を使うかは毎年選びなおすことができます。つまり1年間医薬品や医療費の領収書やレシートを集めて、それぞれ所得控除できる額を確認してから、自分にとってお得な方を選んで良いのです。

セルフメディケーション税制で所得控除できる上限は88,000円となっています。仮に所得税も住民税も税率が10%だとしたら、上限ではともに8,800円納税額を減らすことができます。上限は医薬品を10万円以上購入しないと達しませんが、医薬品をたくさん購入した人や税率が高い人は、面倒くさがらずに申告してみると良いでしょう。

【関連記事をチェック!】

お金が戻る! 2018年版 確定申告