2016年4月から開始された空家相続時の3000万円特別控除とは

平成28年(2016年)度の税制改正において、相続時から3年を経過する日の属する年の12月31日までに、被相続人の居住の用に供していた家屋及び敷地を相続した相続人は譲渡の際、最大で3000万円まで控除できるとされる、空家にかかる3000万円特別控除が平成28年4月から実施されています。これが創設されたことにより今まで、不動産を共有で相続すると、その後の管理や税務申告が大変とされてましたが、売却するなど金銭にかえて相続人に分割するといったことが可能になったので、遺産分割協議に対しての提案策が増えたと歓迎されました。平成28年4月から運用が開始され、細部にわたって整備されてきたのでポイントを整理してみます。

空家にかかる3000万円特別控除のポイントは3つ

空家にかかる3000万円特別控除の概要は以下の図表の3つのポイントを満たしているかどうかです。ポイント1 被相続人(例えば親)が居住の用に供していた家屋およびその敷地を相続すること

被相続人が居住の用に供していた家屋及び敷地とありますが、実務上、そこに被相続人が居住していたかどうかをどのように証明するかが重要です。実際には「被相続人居住用家屋等確認申請書」を地方自治体に申請し、確認書の交付を受け、税務署に提出する必要があります。この「被相続人居住用家屋等確認申請書」を地方自治体に申請する際には通常、電気・ガスの閉栓証明書または水道の使用停止届出書が必要ですので注意したいものです。

ポイント2 被相続人(例えば親)が亡くなった後、ずっと空家であること

ここで空家であることとは「相続の開始の直前において被相続人の居住の用に供されていたものであること」「相続の開始直前において当該被相続人以外に居住の用に供していた者がいなかったものであること」「区分所有建築物である場合を除き、昭和56年5月31日以前に建築された家屋であること」「相続のときから譲渡のときまで事業の用、貸付の用または居住の用に供されていたことがないこと」といった要件をすべて満たしていることが必要です。この税法はそもそも居住用財産の譲渡した場合の3000万円特別控除の一形態であるので、相続後、賃貸に出すなどすると適用不可となるので注意したいものです。

ポイント3 譲渡の際の要件に注意

譲渡する際には、譲渡価額が1億円以下であることと、更地ではなく家屋を譲渡する場合、現行の耐震基準に適合しているものであることが必要です。特に、現行の耐震基準に適合しているものであるかどうかを確認する書類として、「耐震基準適合証明書」(または建設住宅性能評価書の写し)などを発行してもらう必要があるので、建築士事務所等と連携して作業を進める必要があるでしょう。【図:空家にかかる3000万円特別控除のイメージ図】

なお、「被相続人の居住の用に供していた家屋」とありますが、実際には、病院に入院していたり、施設に入所していたりということも考えられます。

この場合「転勤、転地療養等の事情のため、配偶者等と離れ単身で他に起居している場合であっても、当該事情が解消したときは当該配偶者等と起居を共にすることとなると認められるときは、当該配偶者等が居住の用に供している家屋は、その者にとっても、その居住のように供している家屋に該当」という規定を準用できます。

居住用3000万円特別控除等とは併用可能

上記が、空家にかかる3000万円特別控除の適用を検討する際の概要と注意点ですが、納税者にとって有利に活用できるポイントもあるので紹介しておきます。ポイント1 従来からある居住用財産3000万円特別控除との併用可能

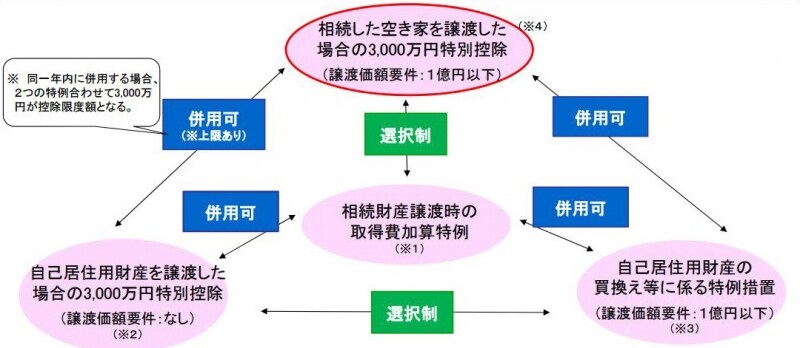

居住していた家屋及び敷地を譲渡した際、譲渡益から最大3000万円まで特別控除(以下、居住用財産の譲渡という)できる規定は従来よりありますが、同一年内に居住用財産の譲渡と空家にかかる譲渡があった場合、3000万円特別控除の適用は2つの譲渡に対して適用されます。ただし、居住用財産の譲渡と空家にかかる譲渡それぞれに最大3000万円まで特別控除ができるわけではなく、居住用財産の譲渡と空家にかかる譲渡にあわせて最大3000万円まで特別控除とになります。

ポイント2 特定の居住用財産の交換特例等とも併用可能

マイホームを譲渡して譲渡益が生じた場合、居住用財産の3000万円控除を利用するか、特定の居住用財産の交換特例を利用して課税の繰り延べをはかるかが選択性なのは従来からある規定通りです。ここに空家にかかる譲渡があった場合、3000万円特別控除は上記と同じく併用が可能です。なお、同様にマイホームを譲渡して損失が生じた場合の居住用財産の買換えの場合の譲渡損失の損益通算及び繰越控除、あるいは特定の居住用財産の譲渡損失の損益通算及び繰越控除も同様に併用できます。

ポイント3 相続財産譲渡時の取得費加算特例とは選択適用

相続により取得した土地、建物などを一定期間内に譲渡した場合、相続税額のうち一定金額を譲渡資産の取得費に加算できるという規定がありますが、これは被相続人の居住の用に供していた家屋及び敷地を譲渡した場合という、空家にかかる3000万円控除が適用できるケースと一部重複します。したがって、空家にかかる3000万円控除と相続財産譲渡時の取得費加算特例とは選択適用となります。【図:空家にかかる3000万円特別控除と他の税制】

<出典:国土交通省 資料より>

平成28年4月以降発生した相続が対象なのか

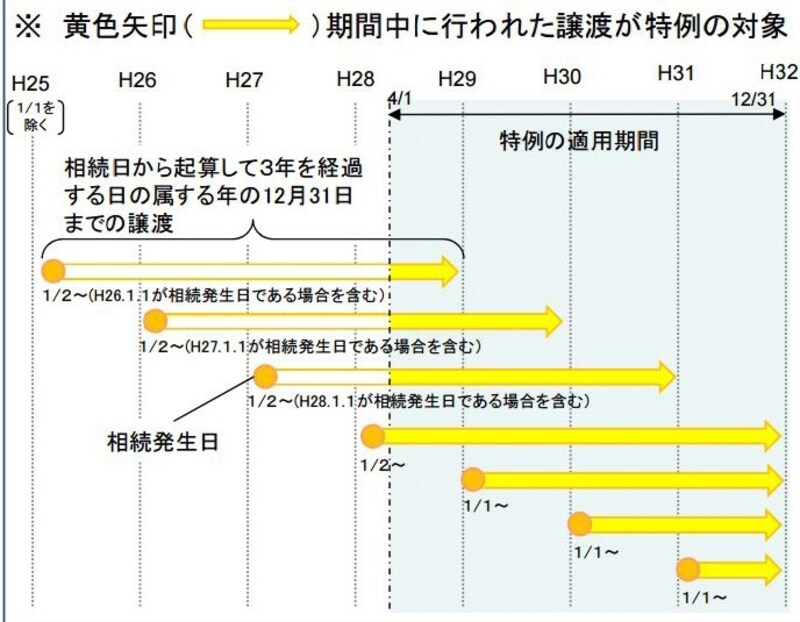

空家にかかる3000万円特別控除の適用は平成28年4月1日から平成31年12月31日までに譲渡することが必要で、相続発生日は要件にははいっていません。したがって、下記図表のようにポイントとなるのは譲渡日が特例の期間内であるかどうかです。反面、平成31年1月1日に発生した相続の場合には「相続時から3年を経過する日の属する年の12月31日まで」という規定がある一方、平成31年12月31日までの譲渡という規定もあるので相続発生から1年の間に譲渡する必要があることになります。

【図表:空家にかかる3000万円特別控除と適用期限のイメージ図】

空家にかかる3000万円特別控除は(税制改正により延長される可能性が残されているとしても)現行、上記のように時限立法です。

また、平成28年4月1日から平成31年12月31日までということは確定申告時期でいうと平成29年3月期、平成30年3月期、平成31年3月期、平成32年3月期の4回しかありません。

居住用財産の譲渡した場合の3000万円特別控除の適用を受ける際と同様、確定申告の提出が要件とされていますが、地方自治体に「被相続人居住用家屋等確認申請書」を申請したとしても、確認書の交付ということに不慣れであることも予想されます。

「更地で譲渡」する場合には家屋がある状態での写真の添付および更地の状態での写真の添付が「被相続人居住用家屋等確認申請書」を申請のために必要であるとされている地方自治体もあります。必要に応じて専門家と連携して提案することが望まれます。