経過措置が有効な不動産、IT業界etc.の消費増税対策

消費税アップ前にマンションの購入を検討されている方が多いといわれています。事業主側の視点からみると、未だ建設完成していないマンションを販売する場合、モデルルームや図面・ジオラマなどの資料だけで契約するので、その後、引き渡しまで相応の期間を要するのが通常です。また、ソフトウェアの開発という業態も受注をとるためのプレゼンから始まり、条件交渉や契約、先方とのヒアリング、試作商品の開発から納品にいたるまで、それなりの期間を要するのが通常です。

このような場合、「受注を受けた」あるいは「契約をした」ときが税率の上がる前、「納品された」あるいは「引き渡しを受けた」ときが税率の上がった後の場合、消費税の取扱いはどうなるのでしょうか。

建設業界・IT業界の税率判断基準

建設業界、その中でもマンションの建設に代表される工事の請負という業務の場合、消費税率引き上げ予定日の半年前を指定日と定め、指定日の前日までに契約を済ませてしまえば、引き渡しが消費税率引き上げ後であっても、契約日の税率とするという経過措置が発表されています。たとえば、「税率が5%のうちに購入したい」と考えるのであれば、指定日の前日、つまり平成25年9月30日までに契約を済ませてしまえば、引き渡しの日が8%に税率が上がる平成26年4月1日以降であろうと、10%への税率アップが予定されている平成27年10月1日以降であろうと、建物に係る消費税は5%のままで引き渡しができるということになります。(土地の売買についてはもともと消費税法上、非課税取引です)

ソフトウェアは開発と保守で消費税法上の取り扱いが違う

ソフトウェアの開発といった場合、これに契約に基づく目的物の引き渡しが一括して行われることという要件が付されますが税率アップ施行日と指定日の関係は建設業界の工事の請負と同じです。つまり、ソフトウェアに開発の委託を受けた契約日が平成25年9月30日までならば、納品の日が8%への税率アップする平成26年4月1日以降であろうと、10%への税率アップが予定されている平成27年10月1日以降であろうとは5%の消費税率で引き渡すことができるということです。ただし、同じIT業界でもソフトウェアの開発とソフトウェアの保守メンテナンス業務といった場合には消費税法上の取扱が異なります。ソフトウェアの保守メンテナンス業務は通常、目的物の一括引き渡しを行うことはないためこの経過措置の対象にはなっていません。このような場合、「いつメンテナンスが行われたのか」という基準で消費税率が決まってきます。

外注の活用や下請けへの業務委託はどうなるの

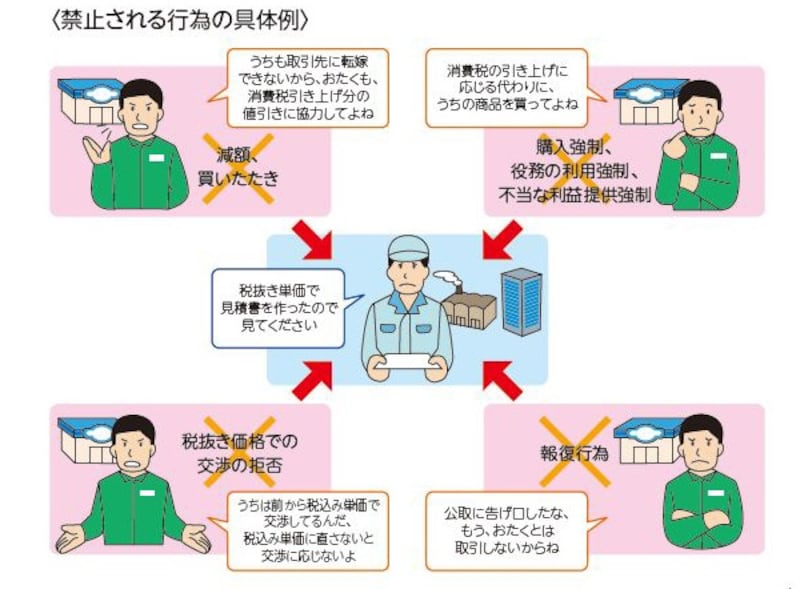

なお、この建設業界やIT業界は特に「外注を活用する」あるいは「下請けに委託する」ということも商慣習上、少なからずあります。小規模事業者の場合、自身が外注先あるいは下請け先ということも予想されますが、上記の経過措置が元請け契約にだけ適用されるのではなく、元請け業者と外注先、あるいは建築業者と下請け業者との間でも適用されます。このような場合、元請け業者や建築業者が旧税率で請け負ってきた仕事を、外注先や下請けに新税率を付加して支払ってくれるのだろうかという懸念がされていますが、これに関して消費税転嫁対策特別措置法という法律が平成25年6月12日に公布されていて、一定の抑制効果が期待されています。具体的には以下のことが禁止されています。

- 減額・・・消費税の一部または全部を事後的に減額させられること

- 買いたたき・・・消費税引き上げ後の価格が現在の価格と同等になるように値引きすること

- 報復行為・・・公正取引委員会に知らせたことなどを理由に不利益な取扱いをすること

消費税転嫁対策特別措置法の対象となる事業者とは、資本金3億円以下の事業者と個人事業者といったいわゆる「弱い立場の事業者」を対象にしているので、消費税率アップ後もこのような「弱い立場の事業者」に一定の配慮をした法律整備ということがいえるでしょう。

したがって、このような交渉をされそうな事業者は契約段階で、「消費税法上の経過措置の定めに従う」あるいは「契約の目的物の引き渡し時点の消費税率を適用する」などといった文言を付すなどの対応が求められますし、不利益な交渉をされてしまった事業者は「消費税転嫁対策特別措置法という法律があり、その中には……」というように、自制をもとめる交渉を試みるのが現実的ではないでしょうか。