税金を納めることは国民としての義務

日本国憲法30条では、「国民は、法律の定めるところにより、納税の義務を負う」とされています。では、納税の義務を果たさなければその後、どのような取り扱いとなるのでしょうか。国税を中心にみていきましょう(※以下、税金=国税とする)。期限まで税金を支払わないと「延滞税」がかかる

本来、税金には「法定納付期限」といって、納付すべき期限が定められています。確定申告の対象者であれば、原則3月15日までに所得税を、法人の決算申告であれば、原則、決算申告期限までに法人税を、といった具合です。そして、期限までに税金を納付していないと「滞納者」とみなされます。滞納者になったら、まず、気にしなくてはいけないのが「延滞税」です。税金を法定納付期限までに完納しなかった納税者は、本来納税すべき税のほかに延滞税をあわせて納付する必要があります。

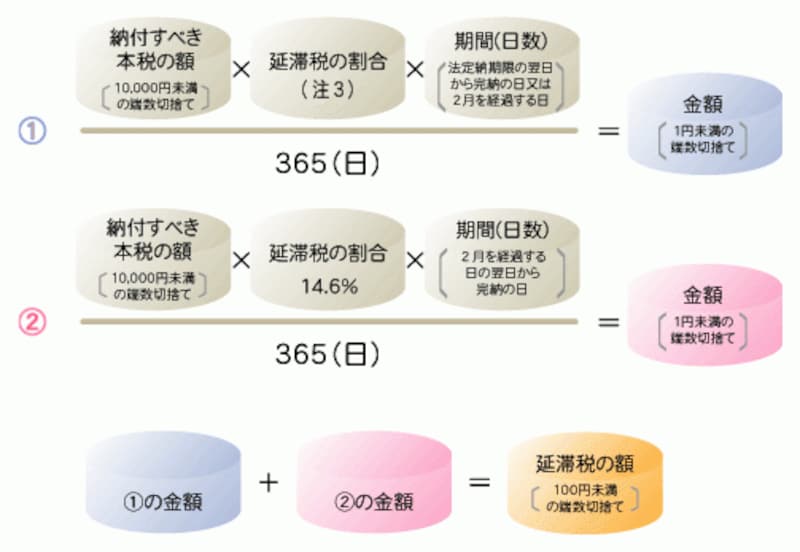

延滞税は原則として、法定納付期限の翌日から、その税金を完納する日までの期間に応じ、未納税額に対して年14.6%の割合で計算されます。

2カ月以内の滞納であれば延滞税は軽減

ただし、法定納付期限の翌日から2カ月を経過する日までであれば、延滞税の負担は軽くなります。具体的には次の割合で計算されます。●平成12年1月1日以後

「年7.3%(上記の14.6%の半分)」と「前年の11月30日において日本銀行が定める基準割引率+4%」のいずれか低い割合

●平成26年1月1日以後

「年7.3%」と「特例基準割合(※下記参照)+1%」のいずれか低い割合。具体的にいうと令和2年1月1日から令和2年12月31日までの期間は年2.6%と低下傾向にあるといっていいでしょう。現在、滞納している税金がある人は、国税庁のウェブサイトで延滞税の計算が可能ですので利用してみるのもいいでしょう。

なお、納期限までの期間及び納期限の翌日から2月を経過する日までの期間についてかかる延滞税の割合、納期限の翌日から2月を経過する日の翌日以後についてかかる延滞税の割合についての平成26年1月1日以降の推移の一覧が、下記のように国税庁から発表されています。

なお、上記の表にはありませんが、令和3年1月1日から令和3年12月31日までの特例基準割合(※下記参照)は1.5%とされています。

(※)特例基準割合

各年の前々年の10月から前年の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の12月15日までに財務大臣が告示する割合に、年1%の割合を加算した割合をいう(国税庁ホームページより引用)

この表は東京都主税局に記載されていることからの抜粋ですが

納期限の翌日から2月を経過する日までの期間についてかかる延滞税の割合

……1.5%+1%=2.5%

と算定され

納期限の翌日から2月を経過する日の翌日以後についてかかる延滞税の割合

……1.5%+7.3%=8.8%

と算定されるというわけです。

納期限の翌日から1月を経過する日とあるところを納期限の翌日から2月を経過する日と読み替え、延滞金を延滞税と読み替えればほぼ同じ仕組みであることが理解できると考えます。

滞納処分の実態とは?「督促」「財産の差し押え」「財産の換価」「換価代金の配当」など

国民の納税義務の適正な実現を図るため、債権者である国は、滞納処分の手続きを踏むことになります。つまり納税者からすれば、税金を滞納すると何かしら処分を受けるということです。具体的には「督促」「財産の差し押え」「財産の換価」「換価代金の配当」などが挙げられます。ここからは、納税者側にとってポイントとなる「督促」と「財産の差し押え」を中心にみていくことにします。

督促

納期限までに税金が納付されないと、督促状により督促が行われます。督促は納税の催告であり、納付期限から50日以内に行われます。また、この督促は本来収めるべき税金についてだけでなく、延滞税や利子税についても対象とされます。

滞納者が督促を受け、その督促状を発した日から起算して10日以内に完納しないときは、滞納者の財産を差し押えすることができます。このことがいわゆる「財産の差し押え」といわれているものです。

通常、納税者の納税地を所轄する税務署に所属する徴収職員が、滞納処分のための財産を調査および捜索することができます。この場合、滞納の事実が明白であり、滞納処分の実行手続きのひとつであることから、裁判所の令状が必要ありません。

したがって、督促状が届いた段階や、遅くとも徴収職員が調査・捜索する段階で、納税の方法や時期、分割払いの回数などの相談をするのが一般的な対応かと思われます。

財産の差し押え

こうしたステップを経て、納税者の事業の継続あるいは生活の維持等の観点を考慮したとしても「納める資力があるのに、納めない」となると、財産の差し押えという段階に進みます。財産の差し押えが行われると、以下のような諸々の制限を受けることとなります。

●処分禁止の効力

その財産の売買や贈与等ができなくなります。

●国税の時効中断

差し押えが実行されると税金の時効は中断します。逆からいえば、その差し押えの効力が、時効によって消滅することはありません。

●従物に対する効力

例えば建物を差し押えた場合(主物)、その差し押えの効力は建具(従物)にも及びます。

●果実に対する効力

例えば貸付金という債権を差し押さえた場合、そこから得られるであろう利息という果実に対しても効力が及びます。

なお、「私は財産なんか持っていない。家だって借家だし、差し押さえられる財産があるなら差し押さえてみろ」などと開き直るのも賢明な対応とはいえません。財産の中には債権も入るので

場合によっては勤務先の給与を差し押さえるという措置がとられることもあるのです。

このようなケースでは勤務先に「債権差押通知書」が届くので、社会的信用を失うということにもつながります。

コロナ渦においては納税の猶予も

なお、令和2年4月30日の新型コロナ税特法の成立・施行により創設された「納税の猶予の特例(特例猶予)」において、納税の猶予を受けることができる場合があります。この法令は原則令和3年2月1日をもって終了したのですが、令和3年2月1日までに納期限が到来する国税で、その納期限までに申請書を提出できなかったことについて、やむを得ない理由があると認められるときは、納期限後でも申請できる旨の記載が国税庁ホームページ上にあり、その申請書の記載例も同ホームページに掲載されていいます。

記載方法がわからなかったり、申請方法について不明な点がある場合には、所轄税務署の徴収担当に相談するのもいいでしょう。

差し押えが制限・解除される場合とは

国民は納税の義務を負う一方、日本国憲法25条前段には、「すべて国民は、健康で文化的な最低限度の生活を営む権利を有する」とあります。そのため、差し押えにも一定の制限があり、差し押えが解除される場合もあります。差し押えに対する制限とは、例えば滞納者およびその者と生計を一にする配偶者その他親族の生活に欠くことができない衣服、寝具、家具等や生活に必要な3カ月間の食料や燃料は差し押えることができません。また、職業または営業に従事する者について、その業務に欠くことのできない器具も差し押えの対象から外されています。

そして当然のことながら、納付や充当、更正の取り消し、その他の理由により差し押えの目的となっている税金が消滅したときは、差し押えが解除されます。

どうしても税金を払えない人には救済措置も

それでも、様々な事情でどうしても税金を支払えないという人もいるでしょう。差し押えの対象となった財産は換価処分といって、お金に換えられて国庫へ納められることになります。納税者の事業の継続・生活の維持の観点から換価処分を実行したら、そのようなことが困難になると判断された場合には、差し押えの対象となった財産の換価処分は税務署長の職権によって猶予されます。

また、滞納者が生活保護法の適用を受けなければ生活を維持できない程度の状態にあることを「生活の窮迫」というのですが、このような状態になると税務署長の職権によって滞納処分の執行が停止されます。その後、執行の停止が3年間継続すると税金の納税義務が消滅します。これが、一般的に「生活保護を受けると税金を納めなくてもよい」との解釈になっているものと思われます。

しかしながら、税務実務に携わる専門家として、このような状況になることを推奨しているのではありません。税法には、国民の納税義務を適正に実行するための規定もあります。もし督促状が届いているなら軽視すべきではないでしょう。

日本国憲法25条後段には「国は、すべての生活部面について、社会福祉、社会保障及び公衆衛生の向上及び増進に努めなければならない」とあります。これを実現する原資として税金があることを、私たちは忘れてはなりません。

【関連記事をチェック】

住民税を滞納するとどうなる?延滞金や差し押さえも?

固定資産税の支払い納期はいつまで?延滞金率はいくら