不動産売却時の税金はいくら? 確定申告の手順は?

土地や建物を売って利益が出ると、所得税法上は「土地・建物の譲渡所得」という取り扱いになります。譲渡所得の計算式は以下のとおりです。土地・建物の譲渡所得=譲渡価額-(取得費+譲渡費用)

※所定の要件を満たせばここからさらに特別控除が適用される

土地・建物の売却でやや面倒なのは、購入時の資料が不足、あるいは購入時から相当の年数が経過しているために、時の経過や使用により減価した分(=減価償却相当額)を考慮しなければいけない点。もちろん申告書を作成する時も同様です。

また、特にマイホームを譲渡した場合、要件を満たせば3000万円の特別控除の特例も利用できるので、その点もポイントになってきます。

確定申告書を書く前に、マイホーム売却の概要を整理

マイホーム売却の確定申告書を提出するためには、申告書だけでなく、譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】を添付する必要があります。マイホーム売買の概要を整理するのに便利ですので、印刷して下書きしてみることをおすすめします。▼譲渡所得の明細書のダウンロードはこちら(リンク先は国税庁ウェブサイト)

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用1】

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用2】

▼今回の事例

国税庁「平成29年分譲渡所得の申告のしかた(記載例)土地や建物をお売りになった場合」にある、「居住用財産を売却して譲渡益が算出されるケース《新たに自宅を買い換えない場合》」を参考にします。

- 昭和59年10月、5000万円で木造のマイホーム(土地・建物の区分は不明)を購入

- 平成29年1月10日、同マイホームを8000万円で売却

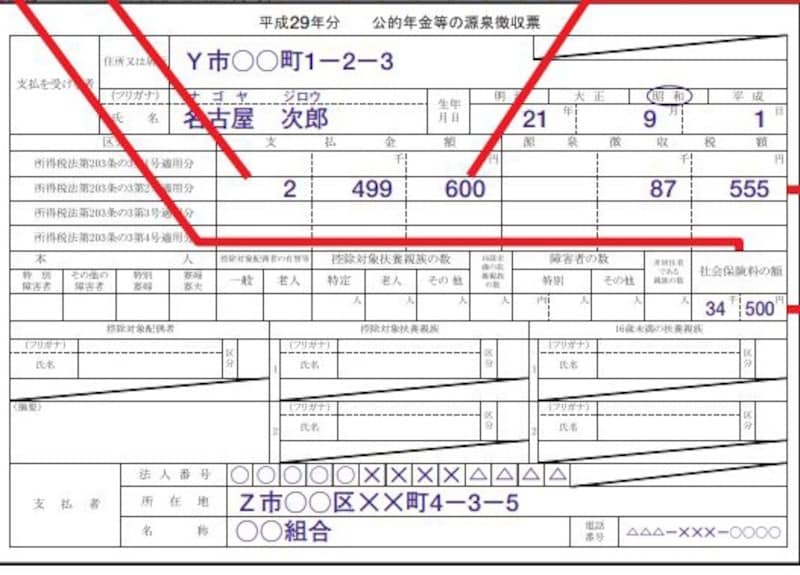

- 平成29年に公的年金を249万9600円受給、8万7555円の源泉所得税が天引きされていることもポイント

譲渡所得の内訳書1面:現住所など基本情報を記入

まずは現住所や氏名、電話番号、職業を1面に記入します。平成27年1月1日以降に転居した人は、前の住所も併記します。譲渡所得の内訳書2面:売った時の状況を記入

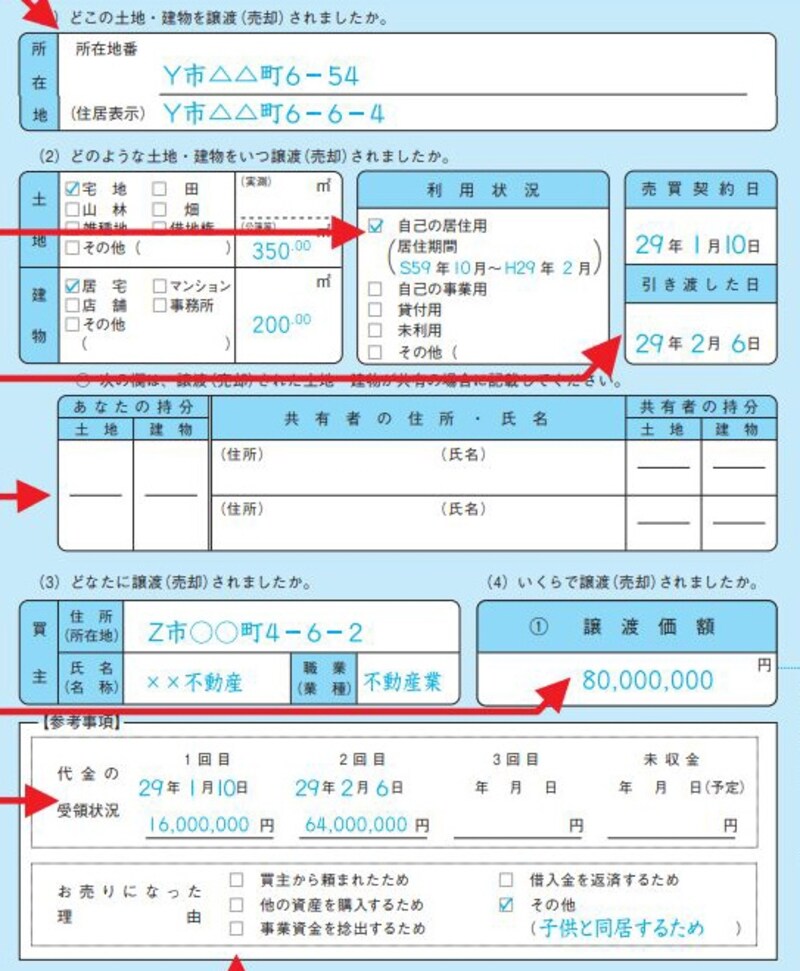

次に、マイホームを売った時の状況を2面に記入していきます。ポイントは以下のとおりです。- 物件の所在地:所在地番・住居表示ともに記入します。面積や利用状況なども忘れずに

- 売買契約日、引き渡し日:所有期間が10年超の長期譲渡だと税率が軽くなる場合があります

- 買主の住所、氏名、譲渡価額:通常、売買契約書に記載されています

譲渡所得の内訳書3面:土地・建物の取得費を計算して記入

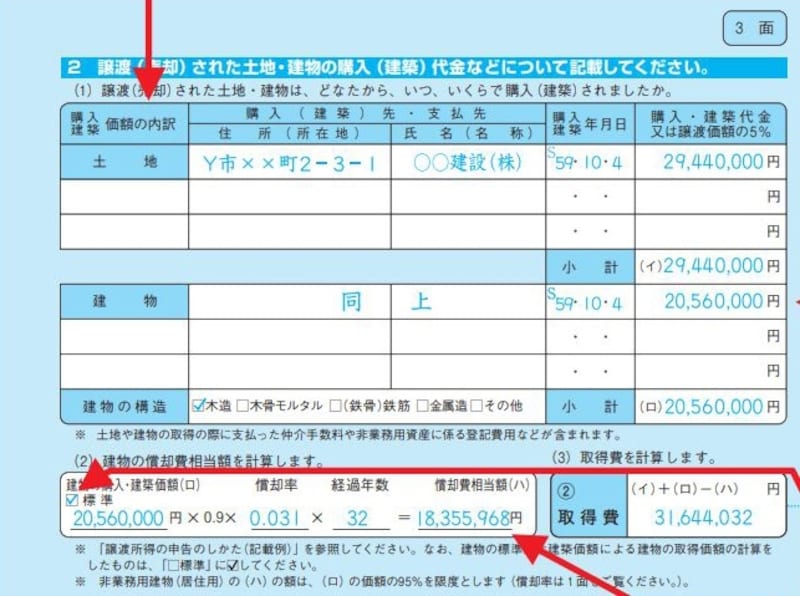

●譲渡した土地・建物の購入価額を計算するこのケースでやや面倒なのは「昭和59年10月に購入」と、だいぶ年数が経過していること。「5000万円のうちの土地・建物の区分が不明」といったように、購入時の情報が不足しています。

このような場合、国税庁で公表している「建物の標準的な建築価額表」を利用すると便利です。幸いこのケースでは「5000万円で購入」といった事実は判明しているので、下記のように計算されます。

- 建物の取得価額=建築価額単価10万2800円/平米×居宅面積200平米=2056万円

- 土地の取得価額=5000万円-2056万円=2944万円

もう一点注意すべきなのが、特に建物については、時の経過や使用により減価した分を考慮しなくてはいけないことです。購入したのが昭和59年10月に購入と、購入時からかなりの年数が経過しているためです。

この計算のことを「減価償却相当額」といいます。建物の構造に応じて、使用による減価分を見積り、その分を建物および土地の購入価額から差し引き、取得費を算出します。

- 償却費相当額=建物の取得価額2056万円×0.9×償却率0.031(木造の場合)×経過年数32年=1835万5968円

- 取得費=2026万円+2974万円-1835万5968円=3164万4032円

つまり、昭和59年時の購入価額5000万円をそのまま差し引くことはできず、実際に差し引ける取得費は3164万4032円になるということが譲渡所得の算定の大きなポイントです。

●譲渡費用も考慮し、譲渡所得金額を算出

譲渡費用とは、土地や建物を売るために支払った仲介手数料、印紙税で売主が負担したもの、借家人に家屋を明け渡してもらうときに支払う立退料など。いわゆる「土地や建物を売るために直接かかった費用」を指します。

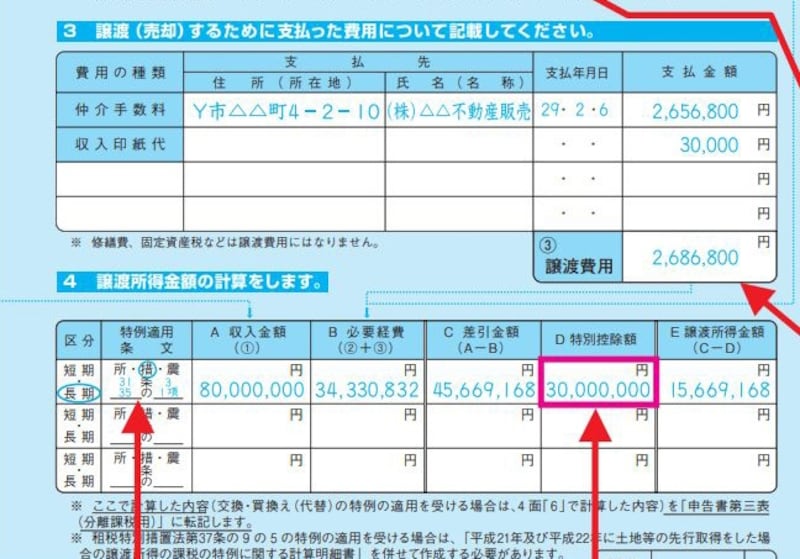

今回の事例では、以下の費用を譲渡費用として記入します。

- 仲介手数料 265万6800円

- 収入印紙代 3万円

- 譲渡所得金額=収入金額8000万円-必要経費(取得費3164万4032円+譲渡費用268万6800円)-特別控除額3000万円=1566万9168円

申告書第三表(分離課税用):譲渡所得および年金にかかわる税額を計算

ここからは申告書第三表(分離課税用)の書き方についてです。土地・建物の譲渡所得にかかる税額計算で重要なポイントは、分離課税であること。つまり、土地・建物の譲渡所得にかかる税額と年金にかかる税額は別々にとりまとめ、後から合算します。

公的年金にかかる税額は、公的年金等控除額や所得控除額を考慮(※)すると下記のとおりです。

- 88万5000円×5%=4万4250円

- 内訳書の最終値1566万9000円(千円未満端数切り捨て)×10%(10年超の軽課税率)=156万6900円

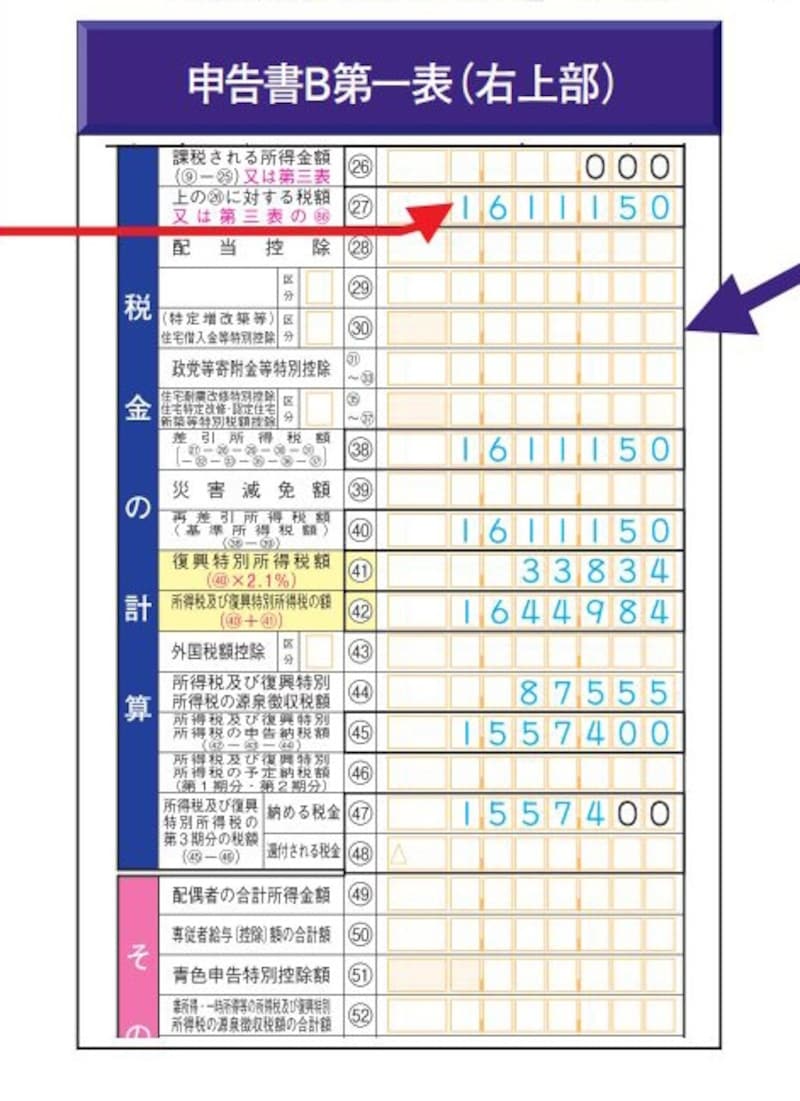

確定申告書B第一表:最終的な確定税額を記入する

土地・建物の譲渡所得にかかる税額と、公的年金にかかる税額の合計が161万1150円と算出されました。ここに復興特別所得税2.1%分、つまり3万3834円を加えると、合計164万4984円となります。ただし、冒頭の公的年金等の源泉徴収票から、8万7555円が既に源泉徴収で支払われていると読み取れるため、

- 164万4984円-8万7555円=155万7400円(百円未満端数切り捨て)

不動産売買時の確定申告書の書き方でポイントとなるのは、何といっても、売却した土地・建物の区分と減価償却相当額を差し引くところです。会計の専門的な知識を要するところなので、その部分のチェックだけでも専門家に依頼するか、確定申告書等作成コーナーの自動計算機能を利用するのもいいかもしれません。

※公的年金等の税額計算についてはこの記事では割愛しますが、「年金にも復興増税!公的年金と税金の関係をチェック!」等を参考にしてください。

【関連記事】