従来の住民税の年少扶養控除と特定扶養控除とは

実際の税額計算の場合には、所得税の所得控除より住民税の所得控除のほうが小さいので、その分を考慮に入れる必要があります。下記は従来の住民税の扶養控除です。- 0歳~15歳の住民税の年少扶養控除 : 33万円

- 16歳~22歳の住民税の特定扶養控除 : 45万円

年少扶養控除の廃止や特定扶養控除の縮小で住民税はこうなる

具体的には平成23年の所得税の税額計算が変更になったことを受けて、下記のように住民税も年少扶養控除が廃止され、特定扶養控除が縮小になりました。- 住民税の年少扶養親族の扶養控除 33万円→廃止

- 住民税の特定扶養親族の扶養控除 45万円→33万円へ縮小

従来であれば

- 14歳の中学生……33万円の住民税の年少扶養控除の対象

- 16歳の高校生……45万円の特定扶養控除の対象

- 14歳の中学生……33万円の所得控除の額が0円

- 16歳の高校生……45万円の所得控除の額が33万円に

14歳の中学生と16歳の高校生がいる家庭の場合、所得控除額が

- 33万円+12万円=45万円

- 45万円×10%=4万5千円

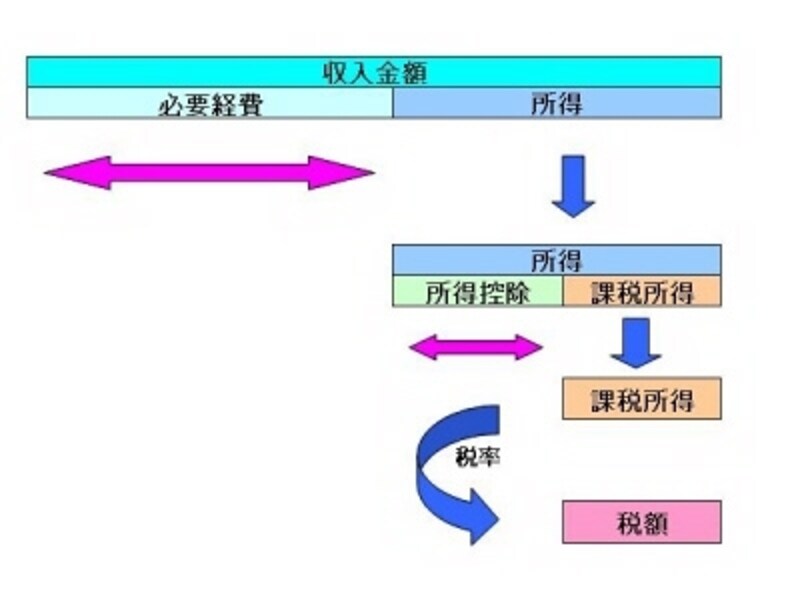

所得控除が減る分、課税所得が増えるという税の仕組みを理解することが住民税の算定の上でも重要です。

【関連記事】

・ 退職金にかかる住民税について

・ 退職時に住民税を一括徴収してもらう方法とは