青色申告特別控除と青色事業専従者給与を使うとどれだけトクなのか

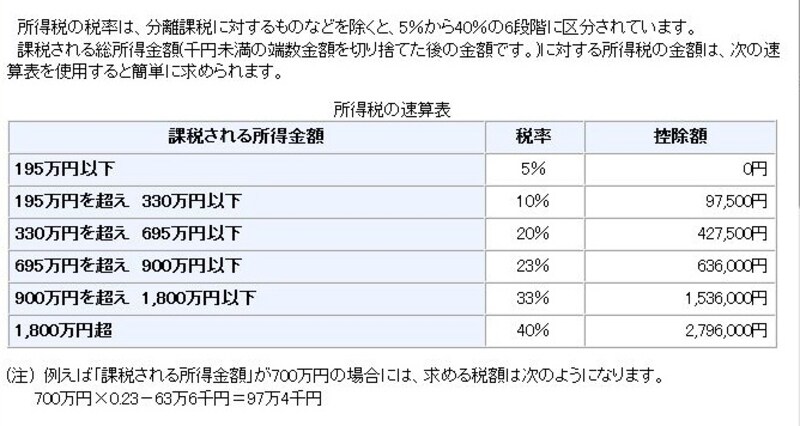

たとえば、月額15万円という記載内容の青色事業専従者給与に関する届出書を提出しそのとおりに1月から支払っていたとします。また、青色事業専従者給与を支給する際の条件として、青色申告者であることも前提となっていますので、青色申告特別控除65万円も最大枠を利用することとなると15万円×12カ月=180万円&青色申告特別控除65万円ということでおおよそ245万円も所得を圧縮することになります。所得税の最高税率は40%・住民税の所得割の税率は10%ですから課税所得が1800万円以上の高額所得者の場合には最高50%もの税額減となりますし、低所得者の場合でも青色事業専従者給与と青色申告特別控除をフル活用することにより税額を0とすることも可能なのです。青色申告を行うために必要なこと~手続き編~

個人事業者の場合、上記で紹介した以上に、このほかにも青色申告で確定申告を行うメリットはたくさんあります。青色申告を行うためには、青色申告の承認に関する申請書を税務署に提出しなければなりませんが、開業初年度から青色で申告をしたい場合にはその年の3月15日か開業した日から2カ月以内のいずれか遅い日、いままで白色申告で申告をしていたものが青色申告に変更したい場合は、青色申告に変更したい年の3月15日までに届出をすることが必要です。青色申告を行うために必要なこと~事務作業編~

ただ、青色申告の承認に関する申請書を期日までに税務署に提出すれば、すべてクリアされるかというとそうではありません。特に、青色申告特別控除65万円の適用を受けるためには、確定申告に貸借対称表を添付することが条件となってきます。たとえば、業務に必要な携帯電話の通話料金8000円の領収書があったとします。白色申告であれば、単に通信費に8000円、電卓で加算すればOKです。しかし、青色申告特別控除65万円の適用を受けるためには「現金で支払ったのか」「通帳から自動引き落としになっているのか」まで要求されます。同様に売上があった場合にも「現金で回収された」のか「通帳に振込があった」のかまで要求されます。

白色申告の場合、売上がいくら?経費がいくら?というレベルでOKなのですが、青色申告の場合「経費があって何が減った」とか「売上があって何が増えた」というレベルまで要求されます。貸借対称表には12月31日時点の現金残高や預金残高を記載するのが通常なので、「現金で支払ったのか」「通帳から自動引き落としになっているのか」「現金で回収された」「通帳に振込があった」ということがポイントとなるのです。

現在は廉価な会計ソフトも数多く販売され、専門的な会計の知識がなくても青色申告のレベルが要求する帳票は出力できる状態になっていることは事実です。ただし、業務の流れから一度見直しをかけないと「現金残高がマイナスになっている貸借対称表」とか「通帳記帳と違う数字が印字されている貸借対称表」といった、いびつな決算書が確定申告時に作成されてしまう人は多いように思います。

初期設定や最初のルール作りで会計事務所を利用するのも手ではないでしょうか。