年末調整の方法しだいでは、所得控除が受けられない!?

年末調整の書類を渡されるとき、「こういうケースに該当する場合は、こういう所得控除が受けられるので、こういう記載をしてください」と従業員ひとりひとりに丁寧に説明されることの方がまれでしょう。そのため、受けられるはずの所得控除が適用されていないケースも少なくありません。【年末調整をし忘れたときの注意点を動画でわかりやすく解説】

なお年末調整時に渡される書類は、2020年以降の年末調整より「扶養控除等(異動)申告書」「保険料控除申告書」「基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書」の3種類に変更されています。

では、年末調整で処理されなかった所得控除があった場合、どのような対応をすればいいのかを解説します。

年末調整で控除の適用漏れが発生するケースとは

年末調整では、15種類ある所得控除のうち、雑損控除・医療費控除・寄附金控除(ふるさと納税など※)を除いた12種類の所得控除が処理され、税額が計算されます。※ふるさと納税をした場合、原則確定申告が必要ですが、ワンストップ特例を申請した場合は年末調整のみで控除が適用されます。

しかし、書類の提出期限まで時間があまりない、届いたはずの控除証明書が見つからない、書類の書き方がよくわからない……といった理由から、年末調整の申告内容に漏れが生じる可能性もあります。

年末調整で控除をし忘れるケースの主な具体例は次の通りです。

- 年収141万円以上となったので、配偶者特別控除が適用できないと考えていた……配偶者特別控除の適用漏れ

- 提出しそこなった生命保険料控除証明書が後日出てきた……生命保険料控除の適用漏れ

- 提出しそこなった地震保険料控除証明書が後日出てきた……地震保険料控除の適用漏れ

- 給料天引き以外に国民健康保険料や国民年金保険料を支払っているのに、保険料控除申告書にその旨を書き忘れた……社会保険料控除の適用漏れ

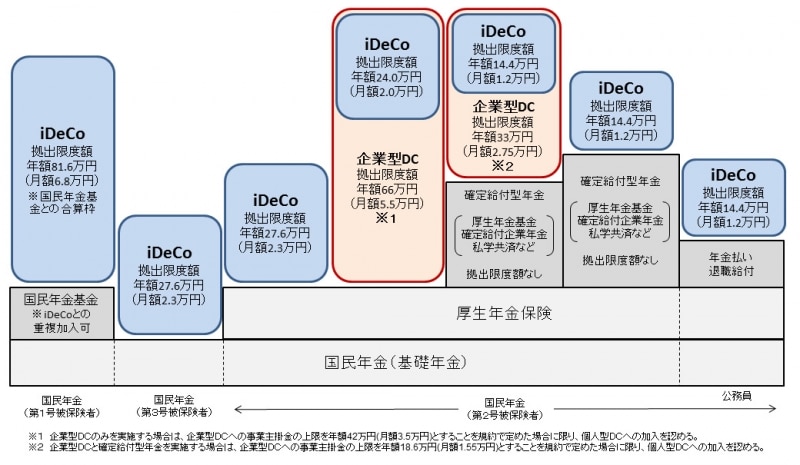

- 平成29年1月から加入対象者が拡大された個人型確定拠出年金(iDeCo)について、保険料控除申告書にその旨を書き忘れた……小規模企業共済等掛金控除の適用漏れ

- 同一生計の親族を扶養しているのに、扶養控除等申告書にその旨を書き忘れた……扶養控除の適用漏れ

- 離婚して子どもを引き取ったのに、扶養控除等申告書にその旨を書き忘れた……寡婦控除の適用漏れ(寡夫控除はひとり親控除に変更されました)

- 婚姻歴がなくても適用となる「ひとり親」が認められるのに扶養控除等申告書にその旨を書き忘れた……ひとり親控除の適用漏れ

年末調整のやり直しは可能。期限はいつまで?

もし適用漏れが生じていても、勤務先に申し出ることで、再年末調整処理ということが可能です。ただし年末調整のやり直しができるのは、源泉徴収票を給与の受給者(つまり従業員)に配布する翌年1月末日までです。しかし勤務先の総務や給与計算実務に携わる側からすれば、源泉所得税の過不足金の再計算だけではなく、法定調書の合計表や給与支払報告書の作成・報告といった事務処理もやり直しになります。そのため歓迎されにくいと考えた方がいいでしょう。

年末調整し忘れたものは確定申告を!

もし適用漏れ(年末調整で申告し忘れたもの)があり、勤務先にやり直しを申請しなかったとしても、源泉徴収票は勤務先からもらえますので、それをベースに最終的には確定申告で対応するのがよいでしょう。具体的には源泉徴収票に反映されていない所得控除をご自身で確定申告書に書き加えるイメージで確定申告手続きを行うこととなります。確定申告の期限は原則3月15日なので、“猶予期間”を3カ月半とれることになります。また、年末調整では対応できなかった雑損控除・医療費控除・寄附金控除を含め、15種類すべての所得控除の申告が可能です。

そもそも所得税の大原則は「申告納税制度」。1年間の所得と税額を納税者自身が計算・申告し、納税することです。確定申告で処理するということは、所得税の大原則にのっとった行動ともいえます。

会社員でも「還付申告」で税金が取り戻せる場合も

会社員(=給与所得者)の大部分の人は、年末調整により所得税が精算されますので、確定申告の必要はありません。ただし、納め過ぎの所得税がある場合、申告することで税金を取り戻せる場合があります。これを「還付申告」といいます。還付申告の受付期間は、確定申告の期限の3月15日ではなく、その翌年の1月1日から5年間とされています。例えば確定申告の提出義務者でない人が、2023年に生命保険料控除の適用漏れがあった場合、2028年12月31日まで、その還付申告を受け付けてもらえるわけです。

還付申告といっても、特別なフォーマットがあるわけではなく、通常の確定申告書を利用します。なお、2023年に行う確定申告からは確定申告書のA様式は廃止されることになりました。過去の分を還付申告したい場合は、対応する年分の確定申告書を使うようにしましょう。

(例・平成27年分の還付を受けたい場合は、平成27年分以降用の用紙を使用します)

・確定申告書(令和2年分以前用)国税庁HPより

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/yoshiki.htm

いずれにしても、年末調整で控除を申告し忘れた人は、確定申告する必要がありますので、注意してください。

【関連記事】

年末調整で税金を取り戻すポイントとは?

年末調整で還付金が戻ってくる人とは?源泉徴収税額とは?返金・払い戻しの仕組み解説!

パート・アルバイトの年末調整

ダブルワークしている場合の年末調整

マイナンバーで会社員の副業がバレやすくなる?