生命保険料控除の年末調整書類の書き方を令和元年分記入例に沿って解説

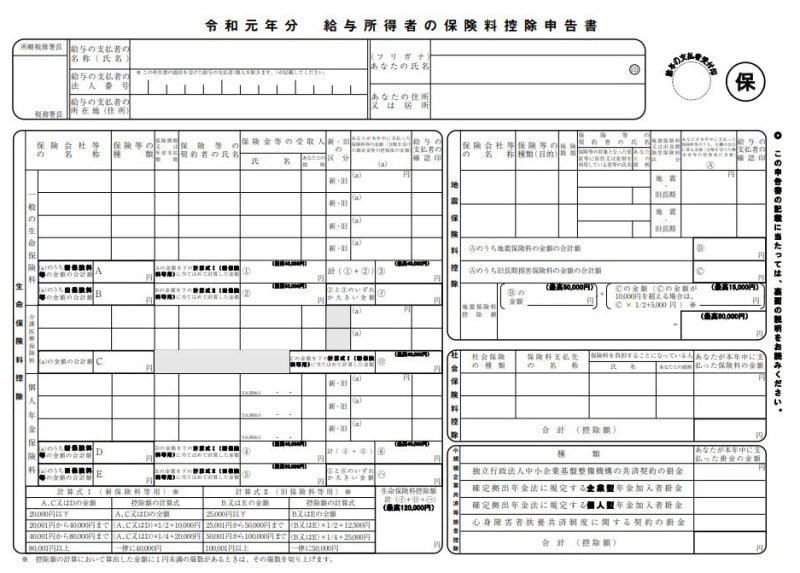

「生命保険に加入していると税金が安くなる」という知識があっても、会社員の場合、年末調整で自分で手続きをして適切に処理してもらう必要があります。特に、2018年年末調整より、従来、「保険料控除申告書 兼 配偶者特別控除申告書」であったものが「保険料控除申告書」部分だけ分離・独立したので注意してください(下記、様式参照)。 そのために大切なのが、「保険料控除申告書」の該当欄に正しく記入すること。実際の記入例をもとに解説しましょう。生命保険料控除とは?個人年金や介護医療に関わる保険契約って?

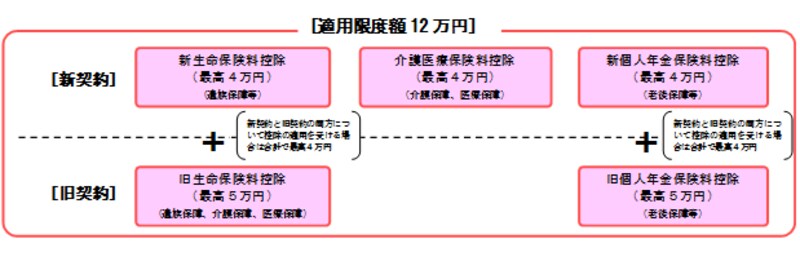

生命保険に加入していると税金が安くなるのは、所得控除として「生命保険料控除」が受けられ、その控除分だけ、税率が課される金額が低くなるからです。生命保険料控除の対象となる保険契約は、

- 一般の生命保険契約

- 個人年金の保険契約

- 介護医療に係る保険契約

ただし、契約時期によって次のような区分もあり、計5つの区分が存在することになります。

- 平成23年12月31日以前に契約を締結したもの(旧契約)

- 平成24年1月1日以降に契約を締結したもの(新契約)

年末調整の保険料控除は、まず生命保険料控除証明書ハガキを確認

書類の提出時には、10月下旬から11月中旬に保険会社から送られてくる「生命保険料控除証明書」も添付(あるいは提示)する必要があります。控除証明書には必要事項が明記されているため、さほど心配することはありません。保険会社によって表現の違いはありますが、一般の生命保険契約なら「一般用」あるいは「介護医療用」、個人年金の保険契約であれば「個人年金用」などと明記されています。また、平成23年12月31日以前に契約を締結したものなら「旧」、平成24年1月1日以降に契約を締結したものなら「新」と明記されています。

したがって、生命保険料控除証明書が手元に届いたら、紛失せずきちんと保管しておきましょう。

※万が一、生命保険料控除証明書をなくしたら対応法は「保険料控除のハガキの見方と紛失時の対応方法」を参考にしてください。

年末調整の生命保険料控除で必要な「保険料控除申告書」の記入例

以下は、上記5区分のうち4区分の保険に加入している場合の記入例です。ご覧のとおり、保険会社名や保険の種類、新・旧契約の区分、支払った保険料だけでなく、契約者名や受取人を記入する欄もあります。 一般の生命保険料、介護医療保険料、個人年金保険料の詳しい書き方は、「年末調整の生命保険料控除証明書はどう書く?」を参考にしてください。保険料控除申告書に契約者・受取人を記入する理由

なぜ契約者や受取人なども記入しなくてはいけないのでしょうか。それは、税務上で優遇される生命保険には次のような規定があるからです。- 本人自身が支払ったものか

(給与天引きされたもの、あるいは、勤務先が負担した保険料で給与として課税されたものを含みます) - 保険金等の受取人のすべてが所得者本人または配偶者や親族か

生命保険料控除の金額はいくら?計算式って?

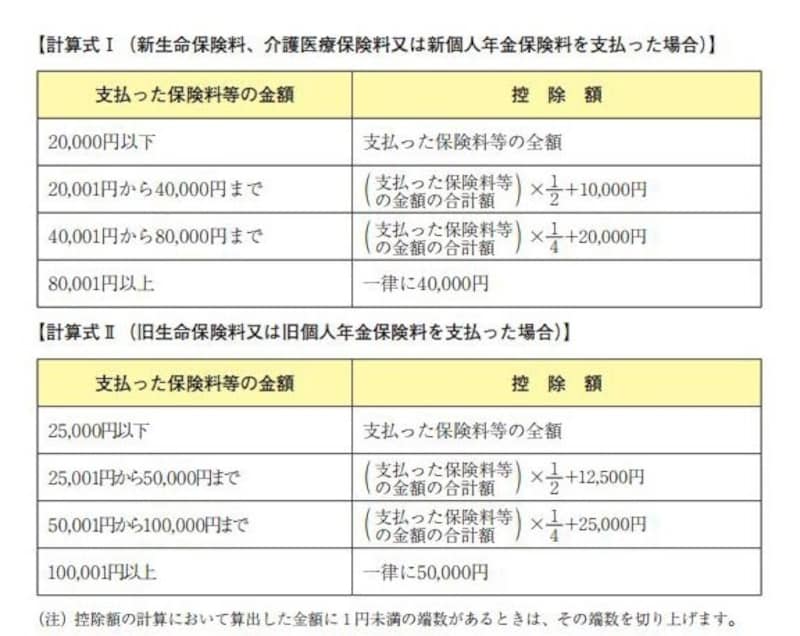

生命保険料控除額の計算式は以下のとおりです。平成24年1月1日以降に締結した新契約なら【計算式1】を、平成23年12月31日以前に締結した旧契約なら【計算式2】をあてはめて、両方の控除額を合算(もしくはいずれか大きい方を採用)します。前出の記入例を、上の記算式にあてはめてみましょう。

■一般の生命保険料

新契約 2万4000円×1/2+1万円=2万2000円

旧契約 3万6000円×1/2+1万2500円=3万500円

→これらの合計額のうち最高4万円まで控除できるので、控除額は「4万円」となります。

■介護医療保険料

新契約 4万8000円×1/4+2万円=3万2000円

→控除額は「3万2000円」となります。

■個人年金保険料

旧契約 7万2000円×1/4+2万5000円=4万3000円

→この場合、新契約がありませんので、旧契約の「4万3000円」がそのまま控除額となります。

今回の記入例では、合計で11万5000円の生命保険料控除を受けられるわけです。

以上のように、保険の区分や新・旧のいずれかを明確にすることが一番のポイントです。

【関連記事】