ポイントとして以下の2点。

・ 贈与は贈与者(財産をあげる側)と、受贈者(財産をもらう側)との双方の意思表示、したがって、贈与が成立するのは通帳の受取時点

・ 通帳の名義は子どもかもしれないが、もともと、その資金の出所は親が積み立てている

ということです。

では、なるべく贈与の問題が起きないようにするには具体的にどのようにすればいいのでしょうか。

このことを理解するためには贈与税について、もう少し理解しておく必要がありそうです。

年間110万円以下の贈与であれば税金がかからない

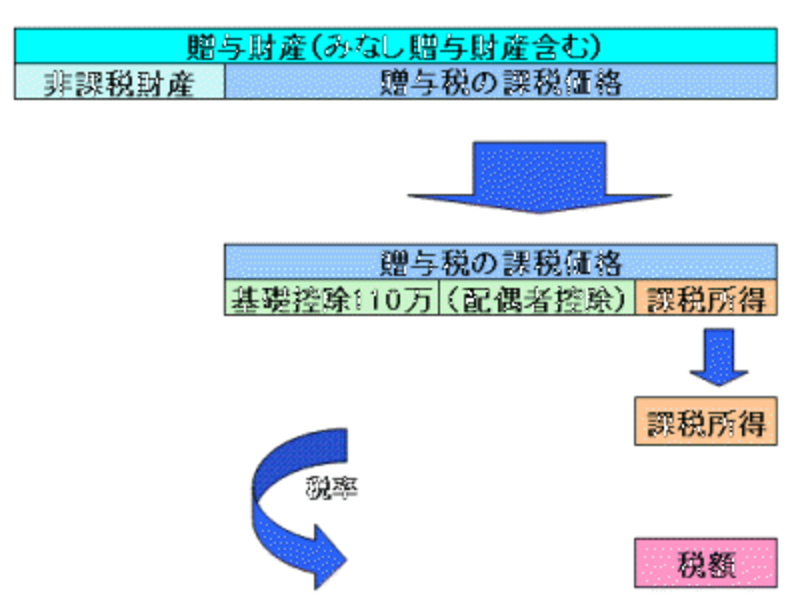

贈与税の課税の有無は一般的に下記のイメージで計算してもらうといいでしょう。

|

| 筆者作成:あくまでイメージです |

つまり、「年間○○万円を子どもに渡す」というような単純なケースでは、年間110万円以下の贈与であるならば、贈与の対象としてはカウントするけれど、結果として、贈与税はかからないという解釈ができることになります。

また、税務手続き上、年間110万円以下の贈与であるならば、贈与税の申告の必要はありません。

年間110万円以下を複数年続けると??

しかし、この規定を逆手に取り、「だったら、年間110万円の範囲内で、複数年、贈与を続ければ、計画的にそれなりに多額の財産移転ができてしまうのではないか」ということです。

これについては、税務上、定期贈与(あるいは連年贈与)という考え方があるので、注意が必要です。

定期贈与(あるいは連年贈与)とは

たとえば、年間100万円の贈与を20年間続けていたとします。

このようなことが可能なら、結果として、100万円×20年間という計算となり2000万円という財産移転ができてしまいます。

しかし、これについては「そもそも、当初よりおおがかりな財産移転を行なう目的で贈与が行なわれたのではないか」という目で見られるということです。

通帳を知らなかったといういいワケは?解決策は?詳細は次ページへ>>