気になるその後の税務上のシバリは??

しかし、ここで注意してほしいのが、最初の贈与の際の相続時精算課税選択届出書を提出したことにより、贈与者の相続時まで継続して適用されるということです。

つまり、一度、相続時精算課税を選択すると、年間110万円までなら無税とする暦年課税制度には戻れないということです。

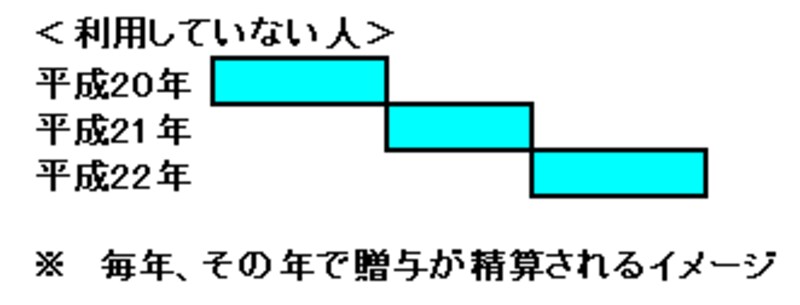

相続時精算課税制度を利用した人と利用していない人のケーススタディ

たとえば、相続時精算課税選択届出書提出していない人(利用していない人)が初回150万円、2回目200万円、3回目160万円というように複数回にわたって贈与を受けたとします。

この場合にはガイド記事、贈与の問題が起きないための解決方法で紹介したように、

・ 贈与を受けた翌年に申告を行ない

・ 150万円の贈与では4万円、200万円の贈与では9万円、160万円の贈与では5万円の贈与税を払う

ことによって、一発贈与の認定をされる可能性は薄くなることを紹介しました。

ここでのポイントは2回目、3回目の贈与とも贈与税の基礎控除110万円を超えているので贈与税の申告・納付をしているという箇所です。

|

| イメージ図:筆者作成 |

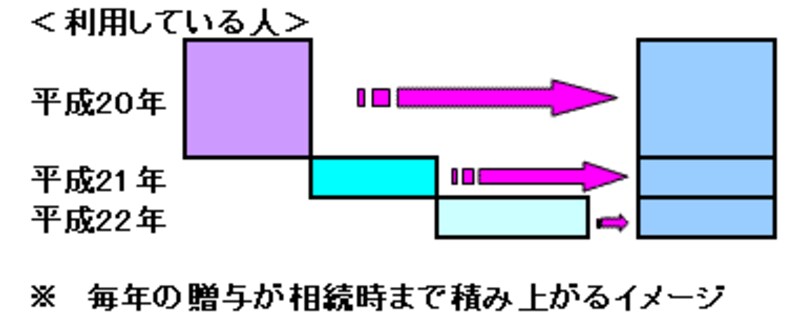

一方、1500万円の贈与を受け、相続時精算課税が選択届出書提出した人(相続時精算課税の利用を選択した人)が翌年以降2回目100万円、3回目90万円というような贈与を受けた場合にはどうなるのでしょうか。

贈与税の納税は必要ない、しかし・・・

ここでのポイントは2回目、3回目の贈与とも贈与税の基礎控除110万円のワク内であるので、贈与税の申告も贈与税の納付も必要ないのではないかというところです。

もちろん、非課税ワク2500万円(住宅取得の場合は3500万円)の範囲内であれば、贈与時は無税にするというのが、相続時精算課税制度の趣旨ですから、贈与税の納付ということは一般的に考えにくいでしょう。

贈与者の相続時まで継続して適用されるという意味合い

しかし、いったん、相続時精算課税選択届出書を提出すると贈与者の相続時まで継続して適用されるという意味合いは、贈与税の基礎控除110万円のワク内の贈与を行なった年であっても、贈与税の申告は必要だということです。

|

| イメージ図:筆者作成 |

贈与税の基礎控除110万円というワクは相続時精算課税制度を選択した人には関係がなくなるということになります。

したがって、「利用回数に制限はない」という規定があっても、実際の利用者は、「一回にドン」という贈与を行なっている人がほとんどのように思います。

次回は、実際のこの制度の利用者はどのような点について考慮したのか、活用編について紹介いたします。

【関連記事】

・3500万円もの贈与が無税に~仕組み編~