開業初年度や設立初年度は例外

しかし、事前提出でないと消費税課税事業者選択届出書の提出を認めないとすると、個人の場合の開業初年度や法人の場合の設立初年度は、届出書を活用することによる消費税の課税事業者になる道が閉ざされることになります。

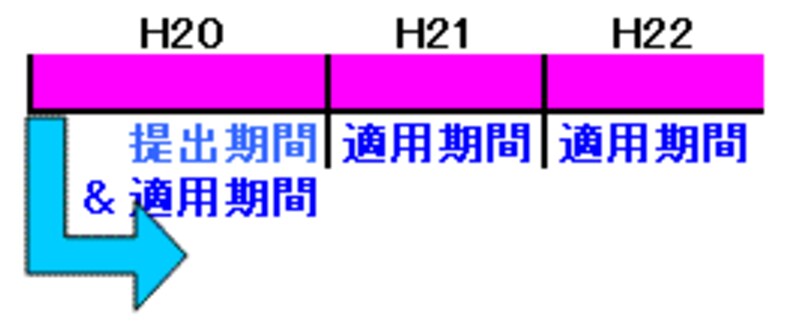

この場合、個人であれば12月31日までに、法人であれば設立事業年度が終わるまでに消費税課税事業者選択届出書を提出すれば、例外的に、開業初年度や設立初年度から消費税の課税事業者になる、つまり、消費税の還付を受けることができる権利を得るのです。

|

| 提出年度と適用初年度がかぶるというコト |

消費税の還付を受けた場合のおとし穴

届出書を活用することにより、消費税の還付を受けることができた事業者には注意点があります。それは、消費税課税事業者選択届出書の効力は原則2年間は続くということです。

これを通常、消費税課税事業者選択届出書の効力の2年シバリといいます。

たとえば、開業初年度は150万円の還付が見込まれる個人事業者が、2年目には300万円の納税事業者となってしまうことが見込まれる場合であれば、2年通算では150万円の納税となってしまいます。

個人事業主の場合、開業初年度や2年目は基準期間がないので、何もアクションを起こさなければ免税事業者のままでいられるわけですから、結果的に消費税の還付は受けられませんが、消費税の納税義務者になることもありません。

なにもしないことが有利に働くということもありうるのです。

開業初年度や設立初年度に消費税の還付を受けた方はさらなる悲劇が

消費税課税事業者選択届出書のニュアンスは「本来は免税事業者のままでいられるけど、あえてすすんで自ら課税事業者になることを選択した」というように自発的なアクションとなります。

したがって、それを取りやめる場合も「課税事業者のままでいられるけど、あえてすすんで自ら免税事業者に戻ることを選択」しなければなりません。

この「課税事業者のままでいられるけど、あえてすすんで自ら免税事業者に戻ることを選択」する場合の届出書が消費税課税事業者選択不適用届出書です。

そして、この消費税課税事業者選択不適用届出書の取扱い方法を知らないと余分な消費税をもう一年、(つまりは開業3年目や設立3年目も)支払わなければいけないハメになります。

次回は消費税課税事業者選択不適用届出書の取扱説明書をお届けいたします。

【関連記事】

・消費税の還付を受けるための手続きとは

・消費税の還付を受けるための基礎知識