結婚は保険を見直すのに良い機会!結婚後に必要な保障とは?

人生の中で最大のイベントともいえる結婚。新生活を始めるにあたって、住まいやお金の管理など決めることがたくさんあります。この時、忘れずに確認しておきたいのが2人のライフプラン。子どもやマイホームなど夫婦としての考えをまとめておきましょう。ここで保険の見直しもしておきましょう。結婚と同時に色々な保険をすすめられることもあるかもしれません。自分たちのライフプランをしっかり見据えて、必要な保険に加入するようにしたいものです。

<目次>

結婚・子ども誕生で死への不安は10%増!不安への対応の1つが保険

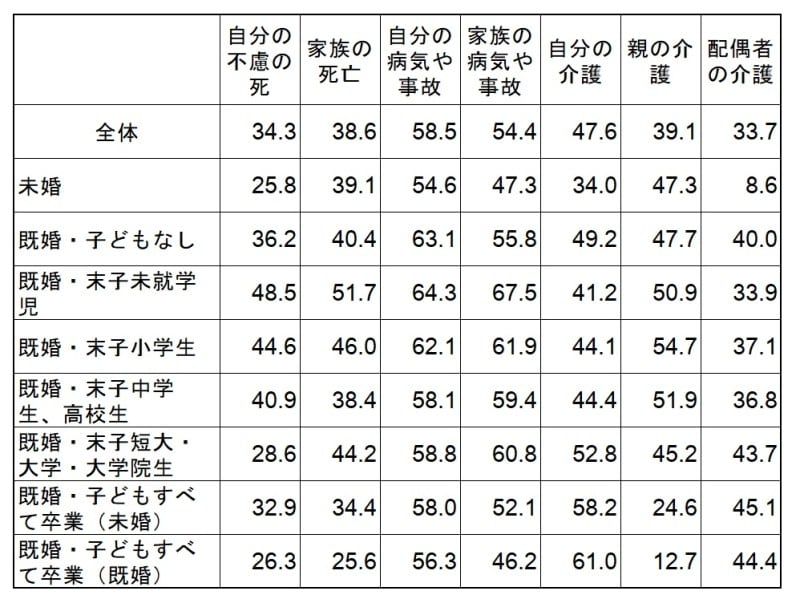

上の表は、ケガや病気などに不安を感じる人の割合をライフステージ別に集計したものです。保険の領域別に調査されており、ケガや病気は医療保険、老後生活は個人年金、遺族の生活は生命保険、自分の介護は介護保険というように対応ができます。不安度が高いほど、その領域の保険のニーズが高いということですね。ここで、未婚、既婚、子どもありなしのデータをみてみましょう。自分の病気や事故に不安を感じている人が一番多く、未婚では54.6%、既婚子どもなしで63.1%に及んでいます。ケガや病気は、年齢に関係なくかかるもの。不安に感じる人が多いのも納得できます。医療保険へのニーズは未婚から多そうですね。

また、自分の不慮の死については未婚では25.8%だったのが、既婚子どもなしで36.2%、既婚末子未就学児で48.5%と、結婚、子どもの誕生とライフステージが変わるごとに10%ほど心配する人が増えています。結婚、子ども誕生のタイミングで、生命保険の加入、見直しが必要なようですね。

不安に対して、手持ちのお金で解決できない時に利用するのが保険です。では、実際に結婚のタイミングで、保険についてどのように考えていけばいいのでしょうか?

結婚後に優先するべき保障、まずは終身保険300万~500万円

結婚をすると、何千万円もの保障の生命保険をすすめられる人が多いようです。しかし、結婚して間もない夫婦2人の生活で、そのような多額の保障が必要なのでしょうか? 夫婦2人であれば、たとえ夫に万が一の事態が起こっても、妻は結婚前の生活に戻ればいいことになります。それなりの収入を得て生活することは、そんなに難しい話ではないでしょう。となると、残された遺族の生活まで保障する必要はあまりないということですね。ただ、亡くなった時のお葬式などの諸費用がかかってきます。まずはこれらの費用が捻出できたら問題ないといえます。

お葬式などの費用は地方によって変わってきますが、平均して300万円から500万円程度あれば十分といえるでしょう。まずは、夫婦それぞれがこの程度の生命保険に加入していれば安心ですね。これらの保障は生涯を通じて必要になってきます。保険料が安くて済む若いうちに、終身保険として加入しておくと安心です。

また、夫が亡くなっても、妻が働けない、働きたくないといった時は、妻が暮らしていく費用分は保障が必要になってきます。この時は、保障を2000万~3000万円程度上乗せする必要があるでしょう。

一度保険に加入したからといっても、いつまでもその保障で十分というものではありません。保険の見直し時期、気になる医療保険、マイホームと保険の関係などについてご説明します。

結婚後、妊娠がわかったら保険を見直し、保障の上乗せを

結婚のタイミングで生命保険を考える際、夫婦2人だけなら、終身保険300万~500万円あれば十分ということを説明しました。とはいっても、いつまでもこのままでは問題です。ライフスタイルにあわせて、保険も見直しが必要です。結婚の次に保険を見直すタイミングは、妊娠がわかった時です。子どもが生まれてから……なんて考えていてはいけません。お腹に赤ちゃんがいる間に、大黒柱に万が一の事態になったら一大事。どんな状況でも子どもは生まれて成長していきます。生まれていない赤ちゃんは0歳にもなっていないわけですから、子どもが独立するまでの期間も長くなり、必要な保障額も高額になります。

妊娠がわかった時点で、保障の上乗せをしましょう。これは、子どもの成長にあわせて何度も見直せるように、定期保険に加入するのがベストでしょう。保険料も安く抑えられます。保障額は、その人のライフスタイルにもよりますが、第1子で子ども1人あたり2000万円程度、第2子以降は1人あたり1000万~2000万円程度は上乗せするといいでしょう。

子どもに必要な保障額は、子どもの成長とともに減っていきます。保障される保険金額が年を経るごとに減っていく「逓減型」の定期保険を子ども1人にひとつずつ契約するのもおすすめです。比較的安い保険料で必要な保障を得ることができます。

結婚後、医療保険は夫婦ともにすぐに加入を

万が一の生活保障も大切ですが、病気やケガに対する不安も忘れてはいけません。急に入院などとなると、お互いの生活も一変し、精神的にもつらい日々となります。お金の心配だけはしなくていいように、医療保険に加入しておきましょう。医療保険は、まずは入院日額5000円程度のものから選んでみましょう。日帰り入院などの短期の入院より、長期にわたる入院の保障を重視したほうが、本当に必要な時に頼りになる保険となります。

公的な健康保険の保障も確認して必要な保険を選ぶことも大切です。かかった医療費が高額になっても、「高額療養費制度」により自己負担額は一定に抑えられます。また、職場で加入する健康保険(健康保険組合や協会けんぽなど)であれば、病気やケガで休業しお給料が支給されない時は、傷病手当が支給されます。このようにイザという時にどのような制度を利用できるかをしっかりと確認しておくことが必要です。

また妻の医療保険は早めに加入しておくことが大切です。妊娠初期のトラブルでの入院などにも対応できます。妊娠がわかる前に、保険に加入しておくと安心ですね。

マイホーム購入のタイミングで保障の減額も考えて

保障は増やすばかりではありません。減らす場面もでてきます。子どもの成長とともに保障額を減らせるのはもちろんですが、もうひとつタイミングがあります。それは、マイホーム購入の時。住宅ローンを組む時に、ほとんどの人が、団体信用生命保険(団信)に加入します。これは、住宅ローンの返済途中でローン支払い者が亡くなった時に、残りのローンを返済しなくていいというものです。つまり、その後は、マイホームはローンを返済することなく所有できるということ。

同じ家に負担もなく住み続けることができるのはとても助かります。賃貸住宅であれば、家賃を支払い続けないといけません。この差は大きいですね。住宅ローンを組んだ時点で、住居費として必要なお金分は、保障額から減額することができるということですね。

いかがでしたか? 結婚というタイミングで考えてみたい保険のあれこれ。その後も見直しの時期がいくつもあります。ライフプランと家計の状況を見て、2人にぴったりの保険を選んでくださいね。