そもそも、所得税の定額減税とは何?

令和6年度税制改正により、令和6年分の所得税・住民税について特別控除である「定額減税」が実施されることになりました。簡単にいいますと「定額減税」によって令和6年分の所得税と住民税より一定額が減税される、ということになります。今回は所得税の「定額減税」について解説します。

会社員などの給与所得者の場合の所得税の「定額減税」は、給与等に対する源泉徴収税額(給与から天引きされる所得税)から定額減税額が控除される(差し引かれる)方法で行われます。

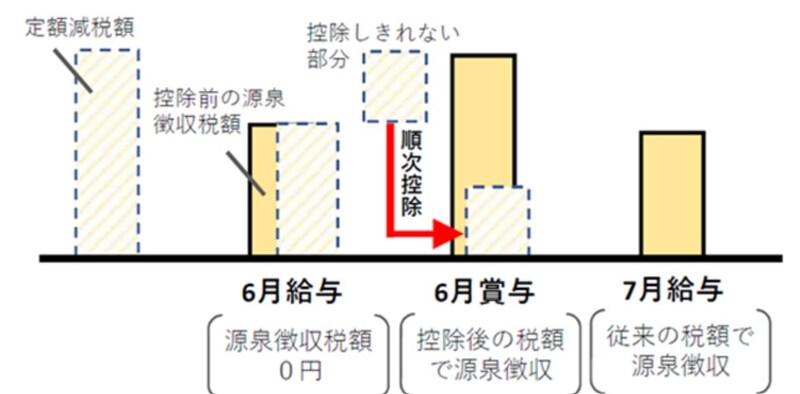

具体的には2024年6月以降の毎月の給与(賞与を含む)から天引きされる源泉所得税の天引きが、下記の金額に達するまで猶予されるということです。まずは6月分の源泉所得税額から控除し、控除しきれない分は7月分、8月分、と下記の金額に達するまで順次差し引いていくことになります。

- 本人(日本国内に住所がある「居住者」に限ります)……3万円

- 同一生計配偶者および扶養親族(いずれも日本国内に住所がある「居住者」に限ります)……1人につき3万円

もし納税者本人、配偶者、子ども2人といった場合には、

3万円(本人分)+3万円×3名(同一生計配偶者と扶養親族の分)=合計12万円

が、「定額減税」で源泉徴収税額から差し引かれる金額ということになります。

定額減税の対象になる「同一生計配偶者」とは

勤務先においては従業員それぞれの同一生計配偶者と扶養親族の数をどのように把握するのかということがポイントになりますし、従業員側からみれば、同一生計配偶者と扶養親族の数をどのように職場に知らせるのかがポイントになるでしょう。定額減税の対象になる「同一生計配偶者」とは、扶養控除等申告書に記載された源泉控除対象配偶者のうち、合計所得金額が48万円以下の人となります。

したがって、源泉控除対象の配偶者は合計所得金額95万円以下(パート年収150万円以下)であれば範疇に含まれるのに対し、定額減税の対象になる同一生計配偶者は合計所得金額48万円以下(パート年収103万円以下)でないと含まれません。

一方、配偶者控除38万円の適用を受けられる配偶者は納税者本人の合計所得金額900万円以下(給与年収1095万円以下)であるのに対し、定額減税の対象になる同一生計配偶者は

納税者本人の合計所得金額要件がないので、納税者本人の合計所得金額900万円を超える場合でも対象に含まれます。 よって、控除対象者本人の合計所得金額が900万円超のため、扶養控除等申告書に記載されていない同一生計配偶者については、「令和6年分 源泉徴収に係る定額減税のための申告書 兼 年末調整に係る定額減税のための申告書」(以下「源泉徴収・年末調整に係る定額減税のための申告書」という)を、扶養控除等申告書のほかに別途提出し、「定額減税の対象になる同一生計配偶者」がいるということを勤務先に知ってもらう必要があります。

定額減税の対象になる扶養親族とは

定額減税の対象になる扶養親族とは、通常の扶養控除の対象になる親族のほかに16歳未満の居住者に該当する扶養親族も含みます。したがって、扶養控除等申告書の下部に16歳未満の扶養親族を記載する欄があるので、その欄に正確に記入することが重要となります。

冒頭に記載したように、給与の定額減税は2024年6月支給分から実施されるので、扶養控除申告書(必要に応じて「源泉徴収・年末調整に係る定額減税のための申告書」)を通じて、勤務先の経理部などに、正しい同一生計配偶者および扶養親族の数を知ってもらうことになります。

給与支払明細には定額減税が記載される?

その後、勤務先においては、上記申告書の記載内容を通じて把握した同一生計の配偶者および扶養親族の数に応じた定額減税の枠内において、差し引ききれるまで定額減税を実施し、給与支払明細には以下のとおり定額減税が実施されている旨を記載することになります。 会社員側としては、定額減税が反映されたかについて、最終的には年末や退職時には源泉徴収票で確認することになります。源泉徴収票の<適用欄>に源泉徴収時所得税減税控除済額120,000円、控除外額0円といったように記載されることになるでしょう。 したがって、会社員の側からみた所得税の定額減税の注意点とは、

- 同一生計配偶者および扶養親族の数が勤務先に伝わっているか

- 2024年6月以降の給与の支給時に反映されているか

- 源泉徴収票の<適用欄>に源泉徴収時所得税減税控除済額や控除外額が明記されているか