今回はその中のひとつである「給与所得者の扶養控除等(異動)申告書」の書き方について解説します。

《目次》

・給与所得者の扶養控除等(異動)申告書とは

・扶養控除等申告書にマイナンバー記載は必要?

・扶養控除等申告書を記入してみましょう

・A:源泉控除対象配偶者

・B:控除対象扶養親族(16歳以上・平成19.1.1以前生)

・C:障害者、寡婦、ひとり親又は勤労学生

・D:他の所得者が控除を受ける扶養親族等

・16歳未満の扶養親族

・令和5年分の扶養控除等(異動)申告書を提出する理由とは?

・まとめ

給与所得者の扶養控除等(異動)申告書とは

「給与所得者の扶養控除等(異動)申告書」とは、給与所得者(会社員)が配偶者や子ども、親の面倒をみていること(扶養親族がいること)を申告するための書類で、税金の軽減を受けるのに提出が必要です。年末調整時に2022年(令和4年)分の扶養控除等(異動)申告書を会社へ提出し、扶養親族に変化がなかったかを会社が確認した上で、税額計算が行われます。

扶養控除等申告書にマイナンバー記載は必要?

本来「扶養控除等(異動)申告書」には、本人や控除対象となる配偶者および控除対象扶養親族等のマイナンバー(個人番号)の記載が必要です。しかしながら国税庁のFAQには以下の記述もあります。

平成29年1月1日以後に支払を受けるべき給与等に係る扶養控除等申告書については、給与支払者が従業員等のマイナンバー(個人番号)等を記載した一定の帳簿を備えている場合には、その帳簿に記載されている方のマイナンバー(個人番号)の記載を要しない(国税庁源泉所得税関係に関するFAQ1-3-1令和2年1月6日更新版)

つまり、過去に会社に配偶者や扶養親族のマイナンバーを一定の書類(税務関係書類など)で提出したことがあり、その情報を会社が管理している場合、今回提出する「扶養控除等(異動)申告書」にマイナンバーをあらためて記載する必要はないことになります。

マイナンバーは個人情報そのものであり、記載されている書類は会社に厳重な保管義務が生じますので、会社の負担を減らすための措置といえます。

扶養控除等申告書を記入してみましょう

では、「扶養控除等(異動)申告書」の書き方を、順を追って解説していきます。国税庁HPの記載例では、以下の家族について示されています。本人:山川太郎/44歳/給与収入1110万円(所得900万円)のみ(*)

妻:山川明子/44歳/パート収入見込み額95万円(所得40万円)のみ

長男:山川一郎/22歳/海外在住

次男:山川二郎/17歳/国内在住

三男:山川三郎/14歳/国内在住

父:山川隆雄/79歳/年金収入150万円(所得40万円)のみ/身体障害3級

*所得金額調整控除を受けていると仮定しています

A:源泉控除対象配偶者

「源泉控除対象配偶者」とは、給与の源泉徴収額計算の際、扶養人数に入れることのできる条件を満たしている配偶者のことを指します。平成29年までこの欄には「控除対象配偶者」と書かれており、給与(パート)収入が103万円(所得が38万円)以下の「配偶者控除」を受ける配偶者だけが対象でした。

しかしながら平成30年からは、給与(パート)収入が150万円までの「配偶者特別控除」を受けられる配偶者も、源泉徴収計算の際の扶養人数にカウントできることとなり、新しく「源泉控除対象配偶者」という表記に改められています。

なお、この欄に記入できる配偶者は、以下の2条件を満たす方のみですので注意してください。

・配偶者の所得95万円以下(パート収入のみなら150万円)

・本人(控除を受ける人)の所得が900万円以下(所得金額調整控除を受けない場合の給与収入なら1095万円、受ける場合の給与収入なら1110万円)

モデルケースでは、太郎さん(本人)の給与は1110万円(所得900万円)(*)、明子さんはパート収入見込み額95万円(所得40万円)のみです。要件を満たしているので図のように記載します。

*所得金額調整控除を受けていると仮定しています

B:控除対象扶養親族(16歳以上・平成19.1.1以前生)

「B:控除対象扶養親族」は、配偶者以外の扶養親族を記入する欄です。本年1月1日以降16歳以上で生計をともにしており、本年の所得が48万円以下の人が対象となります。また、その親族が特定扶養親族(19歳以上23歳未満)や同居老親(70歳以上)にあたるかどうか、国内に居住している親族かどうか等を記入します。

モデルケースでは一郎さん、二郎さん、父である隆雄さんが16歳以上ですので、それぞれの名前と続柄を記載します。なお、一郎さんは特定扶養親族(19歳以上23歳未満)にあたるためチェックを入れ、海外在住のため海外在住欄には〇を入れます。

また隆雄さんは、70歳以上かつ直系尊属のため「同居老親等」欄にチェックを入れます。

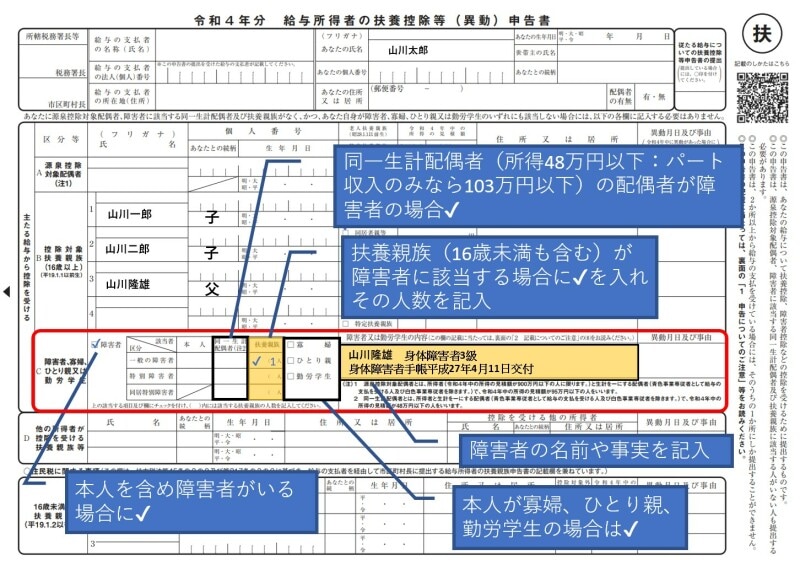

C:障害者、寡婦、ひとり親又は勤労学生

「C:控除対象扶養親族」は、本人や配偶者や扶養親族が障害者に該当する場合、本人が寡婦、ひとり親、勤労学生である場合など、特に税の軽減が必要な方の記入欄です。障害者にあたるかどうかの判断の際には、「同一生計配偶者」や「扶養親族」の基準を満たしているかどうかに注意が必要です。

「同一生計配偶者」とは、所得48万円以下(パート収入のみなら103万円以下)の配偶者のことであり、先ほどの「A:源泉控除対象配偶者」に記入する際の基準(所得95万円、パート収入のみなら150万円以下)とは異なりますので、混同しないようにしてください。

ここでの「扶養親族」には、16歳未満の親族も含まれます。これも先ほどの「B:控除対象扶養親族」に記入する際の基準とは異なりますので、ご注意ください。

モデルケースでは、隆雄さんが障害3級で「一般の障害者」にあたりますので、チェックを入れ詳細を右の欄に記載します。

なお今回のケースでは該当しませんが、令和2年より、本人が「ひとり親(注1)」の場合も控除を受けられることとなっています。ご自身のみでお子様を育てておられる方は、チェックを忘れないようにしましょう。

注1:本人の所得500万円以下(現在事実婚の方は対象外)かつ、生計をともにする子の所得は48万円以下で、他の方の同一生計配偶者や扶養親族に入っていないことが条件です。

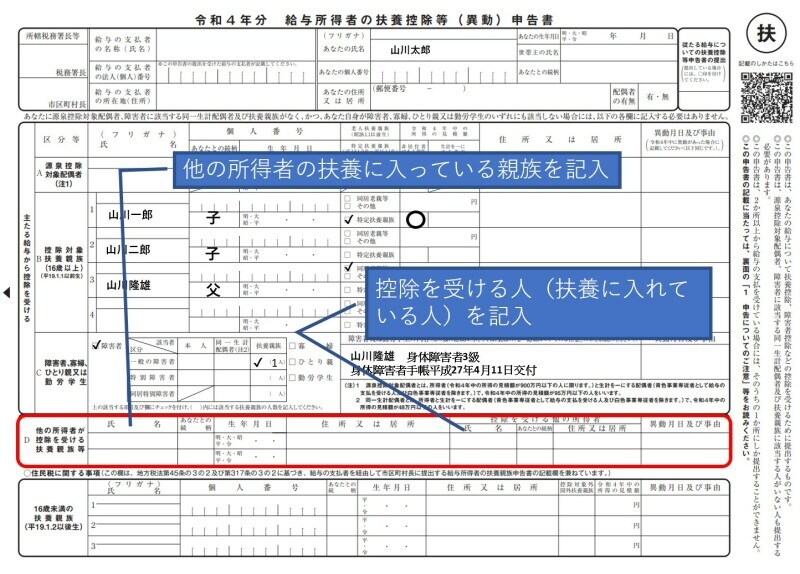

D:他の所得者が控除を受ける扶養親族等

「D:他の所得者が控除を受ける扶養親族等」は、文字だけではよく分からないと思いますが、例えば夫婦共働きの家庭で、子どもをそれぞれに分けて扶養に入れている場合、相方の扶養に入れている子どもの名前をここに記入する欄、と考えればよいかと思います。同じ子どもを夫婦が同時に控除には入れられないため、その確認の欄だと思えばよいでしょう。

16歳未満の扶養親族

「16歳未満の扶養親族」の欄は、住民税に関しての項目です。「16歳未満の扶養控除」は廃止されているのに、記入が必要な理由は、住民税には非課税限度額(これ以下の所得なら住民税は払わなくてよい基準額)があり、その算定の際は16歳未満の扶養親族の数も含めてカウントします。その限度額計算の際に必要なために、「扶養控除等(異動)申告書」での記入が求められているのです。

モデルケースでは、三郎さんは14歳ですので「16歳未満の扶養親族」欄に記入しておきます。

令和5年分の扶養控除等(異動)申告書を提出する理由とは?

会社によっては年末調整の際に、「令和4年分」とともに「令和5年分」の扶養控除等(異動)申告書の提出を求められます。それでなくとも、会社員やパート・アルバイトの方は年始には「令和5年分」の扶養控除等(異動)申告書を提出しなければなりません。その理由は、国税HP(給与所得者の扶養控除等の申告)に以下の記述があるからです。

[提出時期]

その年の最初に給与の支払を受ける日の前日(中途就職の場合には、就職後最初の給与の支払を受ける日の前日)までに提出してください。

[備考欄:一部抜粋]

国内において給与の支給を受ける居住者は、源泉控除対象配偶者や扶養親族の有無にかかわらず原則としてこの申告を行わなければなりません。この申告を行わない場合は、月々(日々)の源泉徴収の際に受けることのできる諸控除が受けられず、また年末調整も行われないことになります。

会社により提出期限は違いますが、令和5年分の扶養控除等(異動)申告書も指定期限内に、確実に提出することをお勧めします。

まとめ

いかがでしたでしょうか。今回は年末調整書類の中のひとつである「給与所得者の扶養控除等(異動)申告書」を、国税庁のモデルケースに沿って解説してみました。難しそうに見える書類ですが、それぞれの言葉の意味を理解しながら記入すれば、間違うことも少ないかと思います。年末調整書類は、会社員にとっては年間の手取り額を決定する重要な書類です。くれぐれも記入もれのないように、会社の指定した期日までに必ず提出するようにしましょう。

《参考》国税庁/各種申告書記載例