今回は、その書類の中の一つ「給与所得者の基礎控除 兼 配偶者控除等 兼 所得金額調整控除申告書」について、実例に基づき書き方を解説します。

《目次》

・基礎控除、配偶者控除等、所得金額調整控除の3項目を申告する書類です

・配偶者控除・配偶者特別控除はどのように決まるのか

・各項目を記入してみましょう

・本人(申告者)欄の記入方法

・配偶者欄の記入方法

・配偶者控除・配偶者特別控除額の記入方法

・所得金額調整控除の記入方法

・所得金額調整控除・配偶者控除等申告書にマイナンバーの記載は必要?

・まとめ

基礎控除、配偶者控除等、所得金額調整控除の3項目を申告する書類です

「給与所得者の基礎控除 兼 配偶者控除等 兼 所得金額調整控除申告書」は、読んで字のごとく、これ1枚で基礎控除、配偶者控除等、所得金額調整控除の3種類を申告する書類であり、2020年・令和2年から採用されています。配偶者控除・配偶者特別控除はどのように決まるのか

書類の説明に入る前に「配偶者控除」「配偶者特別控除」について説明します。そもそも「配偶者控除」「配偶者特別控除」とは、給与所得者(会社員)に一定の条件に当てはまる配偶者がいる場合に、税額が軽減されるものです。配偶者控除や配偶者特別控除の額は「本人(申告者)の年間所得)」と「配偶者の年間所得」によって決まります。

それぞれの年間所得額記入の際は、給与以外も含む所得額である点に注意が必要です。例えば、会社員の方でも本業以外に副業や株による所得がある方もおられると思います。この場合は、全てを含めた合計所得額が年間所得となりますので、記入の際はご注意ください。

本人と配偶者の所得による控除額のイメージ図は画像の通りです。

各項目を記入してみましょう

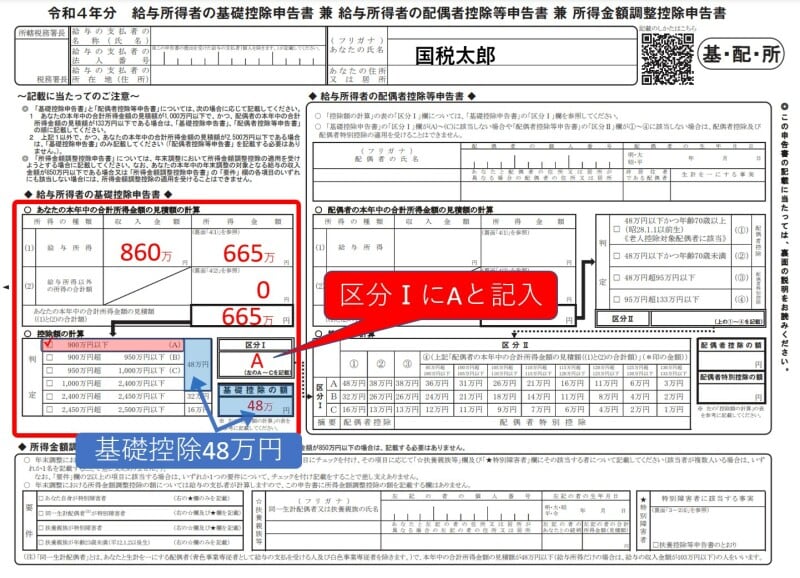

ここからは、あなたを「国税太郎」、家族は以下の条件とし、項目ごとの記入をしてみます。国税太郎(申告者):給与収入860万円 その他の収入なし

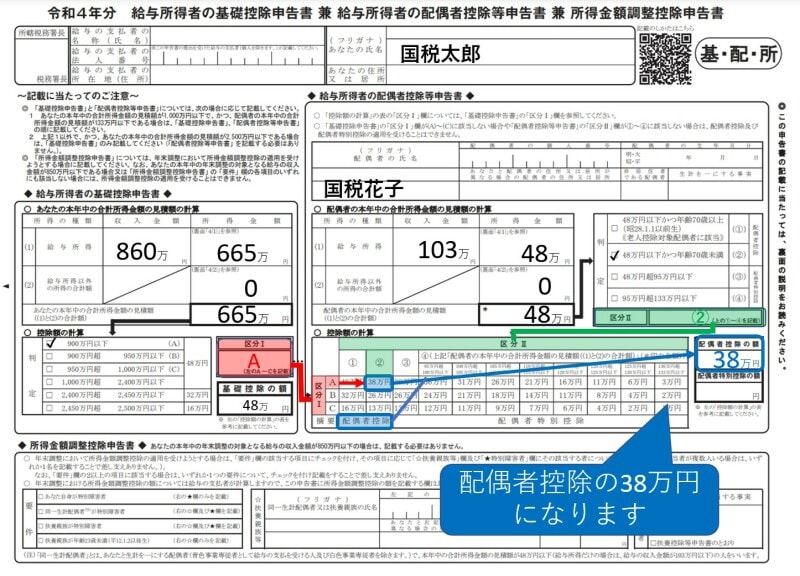

国税花子:パート(給与)収入103万円のみ、70歳未満

国税次郎:現在20歳の大学生

前述のように、本人(申告者)および配偶者それぞれの年間所得によって「配偶者控除」「配偶者特別控除」の額は決まります。

「給与所得者の基礎控除申告書」はいわゆる「本人(申告者)欄」として、「給与所得者の配偶者控除等申告書」はいわゆる「配偶者欄」として、それぞれを分けて記入していきます

本人(申告者)欄の記入方法

本人(申告者)欄は、あなたの基礎控除額の申請をするための欄ですが、ここに記入した所得金額が配偶者控除・配偶者特別控除を算出する際にも使われます。給与収入から給与所得を求めるには、申告書裏の「給与所得の金額の計算方法」を使います。

国税太郎さんは、給与収入が860万円ですので「給与の収入金額(a)8,500,000円以上」の計算式を使用します。

給与収入860万円-195万円=給与所得665万円

したがって(1)給与所得「収入金額」欄には860万円、「所得金額」欄には665万円と記入します。また、太郎さんには他に所得がないため(2)給与以外の所得の合計欄は0円です。

「あなたの本年中の合計所得金額の見積額」欄には665万円と記入した上で、控除額の計算表内の「900万円以下(A)」欄にチェックを入れ、「区分I」にはAと記入します。

なお「控除額の計算表」より、基礎控除の額は48万円と記入します。

配偶者欄の記入方法

配偶者欄は、配偶者の所得金額を計算する欄です。給与(パート)収入から給与所得を求めるには、申告書裏の「給与所得の金額の計算方法」を使って計算します。国税花子さんの給与(パート)収入は103万円ですので、「給与の収入金額(a)551,000円以上1,618,999円以下」の計算式を使用します。

給与(パート)収入103万円−55万円=給与所得48万円

(1)給与所得「収入金額」欄には103万円、「所得金額」欄には48万円と記入します。また、花子さんには他に所得がないため(2)給与以外の所得の合計欄は0円です。

「配偶者の本年中の合計所得金額の見積額」欄には48万円と記入した上で、控除額の計算表内の「48万円以下かつ70歳未満(2)」欄にチェックを入れ、「区分II」には(2)と記入します。

配偶者控除・配偶者特別控除額の記入方法

実際に受けられる配偶者控除額・配偶者特別控除額の計算は簡単です。先ほどの手順から「区分I」がA、「区分II」が(2)なので「控除額の計算」の表に当てはめます。このケースで受けられるのは「配偶者控除」の38万円であることが分かりますので、右の「配偶者控除」欄に38万円と記入しましょう。

所得金額調整控除の記入方法

所得金額調整控除とは、令和2年から給与所得控除の上限額が引き下げられたことにより、給与収入850万円超えの方は増税となりました。しかしながらご自身を含め特別障碍者がいる場合や、扶養親族に23歳未満の方がいる場合は、増税とならないような配慮が必要との考えから新設された控除のことです。なお、この項目は給与収入850万円以下の方は、記入する必要がありません。また、控除金額を計算する必要もありません。

このモデル家族には、20歳の大学生、次郎さんがいますので「扶養親族が23歳未満(平12.1.2以降生まれ)」にチェックを入れ、国税次郎さんの名前を記入します。

所得金額調整控除・配偶者控除等申告書にマイナンバーの記載は必要?

所得金額調整控除・配偶者控除等申告書に関する国税庁のFAQには、以下の記載があります。所得金額調整控除(子ども等)の適用を受けようとする場合、「所得金額調整控除申告書」には対象扶養親族等のマイナンバー(個人番号)を記載する必要がありマイナンバーの記載を省略することはできません。

しかしながら、給与等の支払者と従業員等との間での合意に基づき、従業員等が「所得金額調整控除申告書」の余白に「マイナンバーについては給与支払者に提供済みのマイナンバーと相違ない」旨を記載した上で、給与等の支払者において、既に提供を受けている要件対象扶養親族等のマイナンバーを確認し、確認した旨を「所得金額調整控除申告書」に表示するのであれば、「所得金額調整控除申告書」の提出時にその要件対象扶養親族等のマイナンバーを記載しなくても差し支えありません(「給与所得者の配偶者控除等申告書」についても同様です。)

所得金額調整控除に関するFAQ(源泉所得税関係)令和2年6月

つまり過去に、会社に税務関係書類などで配偶者や扶養親族のマイナンバーを伝えており、自身と会社の双方がそれを確認の上で、余白に「会社に提供したマイナンバーに間違いない」と記載すれば、申告書内のマイナンバーの記載は必要ないことになります。

マイナンバーは個人情報そのものであり、記載された書類は会社に厳重な管理義務が生じるため会社の負担を減らす措置であるといえるでしょう。

いずれにせよマイナンバーの記載については、会社からの指示に従ってください。

まとめ

いかがでしたでしょうか。今回は「給与所得者の基礎控除 兼 配偶者控除等 兼 所得金額調整控除申告書」の書き方について解説してみました。一見、難しそうに見える申告書ですが順を追って記載していけばそれほど難しいものではありません。なお、会社から提出を求められたら期日内に必ず提出されることをお勧めします。

【関連記事をチェック!】

年末調整・給与所得者の保険料控除申告書の書き方【2022年】

年末調整・給与所得者の扶養控除等(異動)申告書の書き方【2022年】