どのような取引が「源泉徴収対象取引」で、いくら差し引く必要があるのか

所得税は、確定申告手続きに代表されるように、納税者自身がその年の所得金額と税額を計算し、これを自主的に申告して納付するいわゆる「申告納税制度」を柱としています。しかしながら、一定の取引に関しては支払いの際、支払者が所得税を徴収、いわゆる天引きをして納付する源泉徴収制度が採用されています。この源泉徴収制度が採用される取引のことを「源泉徴収対象取引」というのですが、「源泉徴収対象取引であるのに所得税を源泉徴収していない」あるいは「天引きしていた源泉所得税が少ない」ことが露見した場合には、税務上のペナルティを受ける場合があります。

したがって、「支払う側」になる場合、どのような取引が「源泉徴収対象取引」で、いくら差し引く必要があるのかをおさえておく必要があります。

源泉徴収対象取引が主に2種類

源泉徴収対象取引は主に2種類、ひとつは給与や賞与が該当し、もうひとつは弁護士報酬や税理士報酬、原稿やデザインの報酬といったように「支払手数料」「報酬」「料金」と呼ばれるようなものは「源泉徴収対象取引ではないか」という視点をもってみてみるといいでしょう。メインの勤務先かサブの勤務先かで源泉所得税は違う??

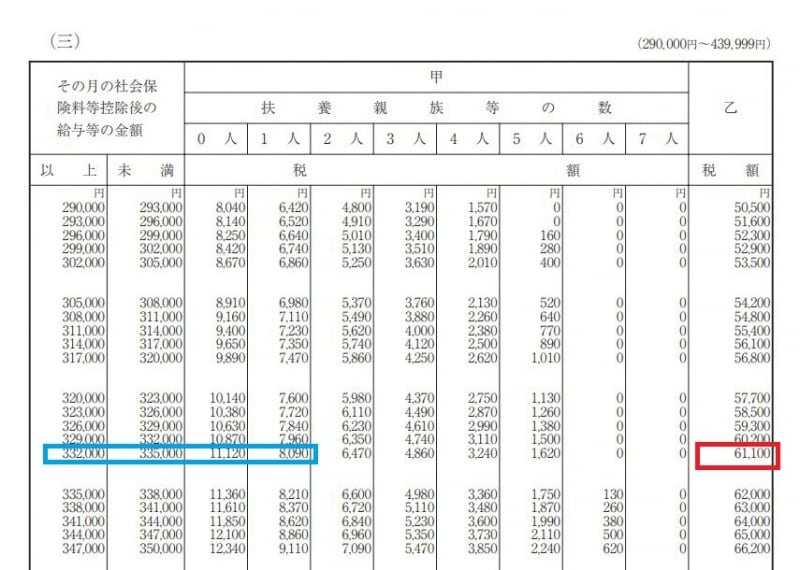

給与の源泉所得税は給与が月額か日払いか、あるいはメインで勤めている勤務先か、サブで勤めている勤務先かに応じて、国税庁から発表されている「給与所得の源泉徴収税額表」に基づいて算定します。ここでは、「給与所得の源泉徴収税額表」の月額表の見方について解説します。

下記にあるように、基準となるのは社会保険料控除後の給与等の金額と扶養親族等の数となります。社会保険料控除後の給与等の金額は毎月の給与明細の額面(加算されて支払われている通勤手当を除く)から健康保険・厚生年金・雇用保険を差し引いた金額を基準としますので、アルバイトのように「そもそも社会保険の加入者ではない」というような場合には、給与明細の額面と社会保険料控除後の給与等の金額が同じという人もいるでしょう。このケースでは、社会保険料控除後の給与等の金額は33万4千円とします。

扶養親族等の数は扶養控除等(異動)申告書で判断

扶養親族等の数というのは控除対象配偶者と扶養親族の対象者の合計です。税務上、その年の最初の給与の支払を受ける前日までに、勤務先に扶養控除等(異動)申告書を提出することになっているので、勤務先に提出する扶養控除等(異動)申告書に控除対象配偶者と扶養親族の対象者をきちんと記入して提出しておくことがポイントです。逆にサブで勤めている勤務先には、この扶養控除等(異動)申告書は提出できません。

言い換えると、サブで勤めている勤務先では控除対象配偶者と扶養親族の対象者は考慮されずに源泉所得税が差し引かれることとなります。

給与や賞与の源泉所得税はこう計算する

上記の事例ではメインの勤務先で社会保険料控除後の給与等の金額は33万4千円&控除対象配偶者あり

・・・8090円の所得税が天引き(青で囲った部分)

されるのに対し

サブの勤務先で社会保険料控除後の給与等の金額は33万4千円&控除対象配偶者あり

・・・6万1100円の所得税が天引き(赤で囲った部分)

されることとなります。サブの勤務先から差し引く源泉所得税のことを、税務上、「乙欄源泉」といい、多めに差し引く必要があります(上記、図表の赤の囲み)ので注意してください。

なお、賞与にかかる源泉所得税の計算方法はガイド記事 ボーナスにかかる税金と手取りの計算方法【2018年】を参考にしてみてください。

支払手数料・報酬・料金で源泉徴収対象取引になるものは?

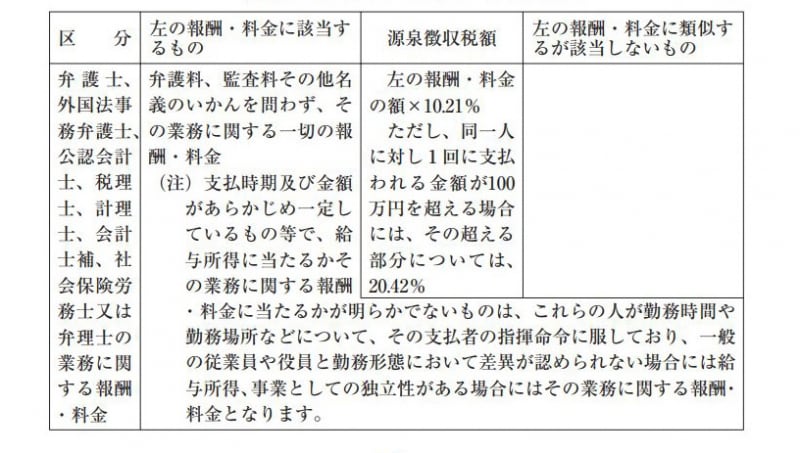

すべての支払手数料・報酬・料金(以後、ここでは報酬等という)が源泉徴収対象取引というわけではなく、個人に対して支払われる報酬等で源泉徴収対象取引となるものは所得税法204条に規定されています。一般的にはデザイン、原稿、写真、通訳、翻訳といったように専門性の高いものと、弁護士報酬、会計士報酬、社会保険労務士報酬といったようにいわゆる「士業」に支払うものが対象になるとおさえておくといいでしょう。

ただし、「デザイン会社に対して支払う」「税理士法人に対して支払う」といったように支払先が「法人」の場合は源泉徴収対象取引とはなりません。

報酬等にかかる源泉所得税はこう計算する

報酬等にかかる源泉所得税の計算は、それが源泉徴収対象取引になるかどうかも含めて、国税庁から発表されている「源泉徴収のあらまし」に基づいて行うのがいいでしょう。たとえば、上記のように「税理士に対して税務申告書の作成報酬として20万円支払う」といった場合、

- 20万円×10.21%=2万420円

徴収し忘れていたときのペナルティは

このようにある一定の取引は「源泉徴収対象取引」といい、それを支払う側は「源泉徴収義務者」といいます。これは税法上の義務ですから、「うっかり取り忘れていた」というような場合でも、「源泉徴収義務違反」となり、税務上のペナルティが課される可能性があります。課される可能性がある税務上のペナルティは下記の3点です。

- 本税に関するペナルティ・・・「源泉徴収対象取引」であるのにも関わらず、天引きしていないことに関してのペナルティ

- 不納付加算税に関するペナルティ・・・源泉徴収した所得税を納付期限までに納めなかったことに関してのペナルティ

- 延滞税に関するペナルティ・・・源泉徴収した所得税を納付期限までに納めず、遅延したことに関してのペナルティ

税務調査官の立場からすれば「これは源泉徴収対象取引なのですが」と指摘すればいいことなので、経営状況が芳しくないケースでも指摘できるのが、「源泉徴収義務違反」です。

時には専門家と連携して、ひとつひとつ取引を確認しながら対応していくことをお勧めします。