iDeCo加入の際に注意したい4つの点

加入時の年齢や、資金の性格によっては、iDeCoが最適な資産形成の方法とならない場合もあります。加入の際には必ず以下4つのポイントをチェックしましょう。注意点1:資金の流動性

iDeCoで貯めたお金(老齢給付金)は60歳まで引き出すことはできません。また、60歳に到達した時点で確定拠出年金に加入していた年数(通算加入者等期間)が10年に満たない場合は、通算加入者等期間に応じて老齢給付金の請求可能年齢が定められています。これは、iDeCoが老後の所得保障を目的とした制度であるからです。「家を買うから」、「子どもの進学費用が必要だから」などの理由で国民年金や厚生年金を取り崩せないのと同じように、加入者の個人的な事情で資金を引き出すことは認められていないのです。使途がある程度決まっている資金については、より流動性の高いNISA(少額投資非課税制度)や、通常の証券口座や銀行口座を活用しましょう。

注意点2:加入者の死亡、または高度障害の発生時

加入者(または加入者であった者)がお亡くなりになった場合はご遺族の方が死亡一時金を、傷病等によって高度障害の要件に該当することとなった場合は、加入者の方が障害給付金の支給を請求できます。死亡一時金は相続税の対象で、相続税法上「みなし相続財産」として法定相続人1人あたり500万円までが非課税となります(死亡後3年以内に支給が確定した場合)。加入者本人があらかじめ配偶者、子、父母、孫、祖父母または兄弟姉妹の中から死亡一時金の受取人を指定していた場合はその方が受取人となりますが、資金が自動的に振り込まれるわけではないので注意してください。

ご遺族の方は、加入者の方が亡くなられてから5年以内に「裁定請求書類」の提出が必要となるため、ご自身がiDeCoに加入していることをご家族に周知しておきましょう。また、障害給付金を受け取る際も「裁定請求書類」の提出が必要となります。障害給付金は非課税扱いのため、確定申告の必要はありません。

注意点3:手数料の存在

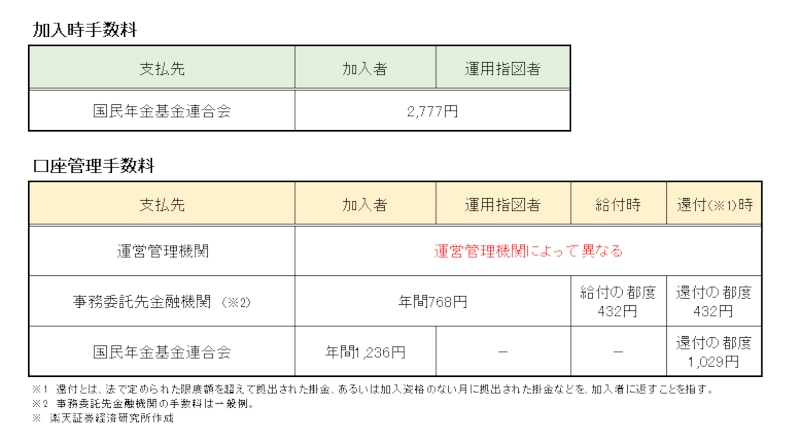

iDeCoは、加入時、加入中、給付を受ける際など、様々な場面で手数料がかかります。この手数料は、iDeCoのサービスを提供する金融機関(運営管理機関)が独自に設定できる可変部分と、どの金融機関を選んでも確実にかかってしまう固定部分に分けることができます。特に加入初年度は、2,777円の加入時手数料と、年間1,236円の国民年金基金連合会向け手数料、さらに年間768円の事務委託先金融機関向け手数料が、固定費としてどの金融機関で加入しても確実にかかります。これらを合計すると4,781円になり、さらに、金融機関によっては、資産額に応じて運営管理手数料もかかります。つまり、負担した手数料分を運用で「挽回」できないと、節税メリットは享受できても、積み立てた資産が事実上目減りしてしまいます。

iDeCoで掛金の拠出ができるのは、60歳に到達するまでの期間です。1年でも掛金を拠出すれば、所得控除を受けられます。しかし、前述の通り、どうしても避けることができない固定費の存在を考慮すると、拠出期間3年、つまり57歳ぐらいが、新規加入のボーダーラインになるでしょう。

尚、60歳を過ぎると新たな資金の拠出はできませんが、保有資産の運用を継続することは可能です。老齢給付金の受取り開始年齢は、最大で70歳まで引き延ばすことができるので、投資信託で運用益が出た場合には非課税メリットを享受できます。

注意点4:毎月の拠出を停止し、掛金をゼロにする場合

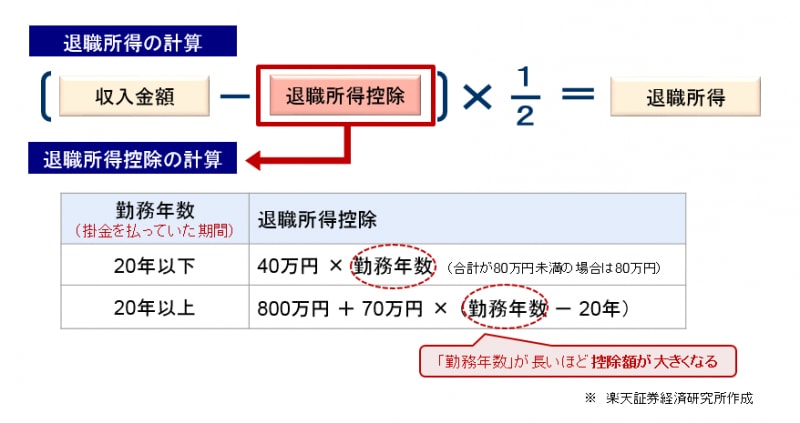

「加入者資格喪失届」を提出すれば、新たな掛金の支払いを停止し、「運用指図者」となって運用だけを行うことができます。ただし、掛金を支払っていない期間は退職所得控除計算時の「勤務年数」としてカウントされません。またiDeCoでは、掛金の前納、追納も認められていません。拠出を完全にストップしてしまうよりも、無理のない範囲で続けた方が、結果的に節税効果は高くなります。尚、運用指図者となった場合でも、事務委託先金融機関である信託銀行に支払う手数料(月額64円=年合計額768円が一般的)は毎月徴収され、金融機関によっては資産額に応じた運営管理手数料も徴収されます。繰り返しになりますが、元本確保型商品だけでは、この手数料相当分の収益確保は難しいのが実情です。運用指図者になるかどうかの判断は、退職所得控除と手数料の双方を考慮した上で行いましょう。

【関連記事】