会社員のみなし経費。給与所得控除とは?

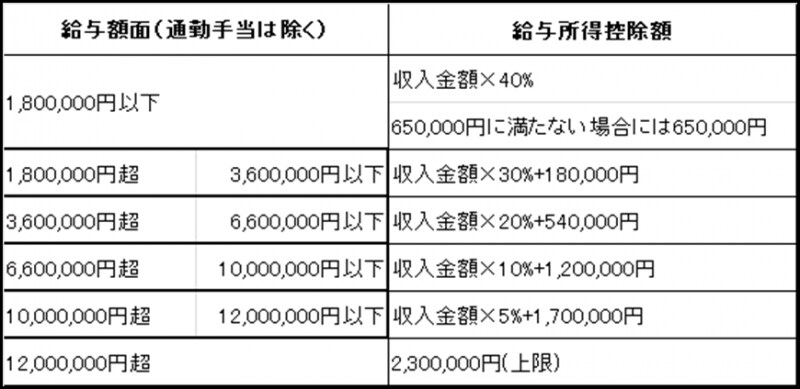

まずは給料をもらっている人全員が受けられるものとして、給与所得控除というものをご説明します。給与所得控除とは所得税を計算するときに、給料の額面から、一定の式にしたがって計算した額を控除できる制度です。個人事業主が実際にかかった経費を売上から控除できるのに対して、会社員は給与所得控除として計算した額をみなし経費のような形で給与額面から控除できます。会社員にとって、通常仕事上の経費といえば大体は会社が経費として負担してくれるでしょうし、自己負担の場合でも、一つ一つ担当者が集計して年末調整に反映させようと思ったら、途方もない作業になってしまいますし、どこまで認めれはよいのかといった判断も難しいところです。そこで、会社員については、給与所得控除という形で、画一的に計算した額を各社員が仕事をする上でかかった経費の代わりとしているのです。

計算式は、給与所得の額=給与額面‐給与所得控除額ということになります。

実際に支払った経費が認められる場合も?

それでは、給与所得控除以外に経費の実額が認められないかというと、そうではありません。それが特定支出控除と呼ばれる制度です。自営業の人だって何でも経費で落としていいわけではありませんが、会社員の場合は、むしろ落としていい経費の範囲自体が法律で明示されていて、それを特定支出と呼んでいるのです。大企業であれば、仕事のために支出した経費はほとんど会社の経費として落としてもらえるかもしれませんが、中小企業ではそうはいかない場合も多いでしょう。そこで、特定の支出についてだけは、会社員が仕事に要した経費として認め、実額を給与額面から引くことが可能となっています。

具体的には、特定支出とは、

1.通勤費

2.転勤に伴う転居費用

3.仕事上必要な研修を受けるための費用

4.仕事上必要な資格を取得するための費用

5.単身赴任者の帰宅旅費

6.仕事上必要な新聞図書費・制服などの衣服購入費・接待交際費(合計65万円まで)のうち、自腹で払ったものをいいます。

この中でも、特に幅広いのが6です。仕事上の必要から買った本や、お客さんとの接待費用など、自腹で支出したものが含まれます。この中でも曲者は衣服購入費でしょう。これは自営業者にもいえることですが、どの程度までが仕事上の経費なのかということは、本心から「これは、仕事をしているからこそ支出したものです。」と言えるかどうかということだと思います。スーツはOK、新聞もOKなどいろいろな情報があるかもしれませんが、それもケースバイケース。認められる人もいれば認められない人もいるでしょう。

ちなみに適用を受けるためには、特定支出の合計が、給与所得控除額の2分の1以上である必要がある点にも注意が必要です。(平成27年分の申告までは一定の調整があります。)

特定支出かプライベートの出費か明確にしよう

特定支出を給与額面から引くためには、いくつか注意点があります。まずは、先ほど説明した給与所得控除額を超える額についてのみ認められるということ。たとえば給与所得控除額が100万円で、特定支出を合計した額が110万円だった場合、控除額は合計した210万円ではなく、110万円のみです。もともと給与所得控除にはみなし経費としての性格がありますので、経費の実額がみなし額を超えた部分のみ給与額面から引くことができるようになっています。特定支出を一年分がんばって集計しても、結局は給与所得控除の方が多かったといったケースも多いのではないでしょうか。さらに、特定支出の合計が給与所得控除を上回った場合でも、適用を受けるためにはいくつかのハードルがあります。

まずは会社が発行する証明書を受けなければなりません。特定支出が仕事のためであるとの会社のお墨付きをもらわないと認められないのです。会社としては、証明書を発行するのも手間ですが、特に図書費や衣服費などは、どこまでなら証明していいのか分からず、ちょっと二の足を踏むかもしれません。例えば建設会社の現場で働く社員のつなぎ代を衣服費として証明するなら認められるかもしれませんが、一般の会社員が、プライベートでも着られるようなスーツを特定支出にしようとすればどうでしょうか?税務署から会社に照会がいくかどうかは分かりませんが、会社としては自信を持って特定支出に該当すると答えられないような場合は、証明したくないに違いありません。

また、会社の証明書を受けたとしても、次は確定申告が待っています。特定支出の計算を年末調整でやっていては実務上も時間や手間がかかりますし、自営業者が経費の実額を確定申告していることと整合性がとれないので、特定支出の適用は確定申告でのみ可能です。

ここまで見てきて分かるように、特定支出は使い勝手がよくありません。平均的な会社員であれば給与所得控除の金額がそれなりに高いので、特定支出が給与所得控除額を上回ること自体が少ないですし、受けるためのプロセスも非常に面倒です。実際適用を受けるケースも非常に少ないのが現状です。とはいっても、もし要件を満たすならば所得税の還付が受けられるのは事実です。該当するならば、申告にチャレンジしてみるのもいいかもしれませんね。

【関連記事をチェック】

1月からOK!所得税の還付を受けるための確定申告