結婚費用の不足分140万円!? 親からの贈与とご祝儀でまかなう

「結婚」は、人生の中の最大のイベントの1つですが、お金の面でみても、人生の3大支出(教育・住宅・老後)に次いで、まとまったお金が必要になります。最近は、堅実な若者が多く、しっかり貯金をしてから結婚というケースが多いですが、結婚にかかる費用の全てを準備することは難しいのが実情です。

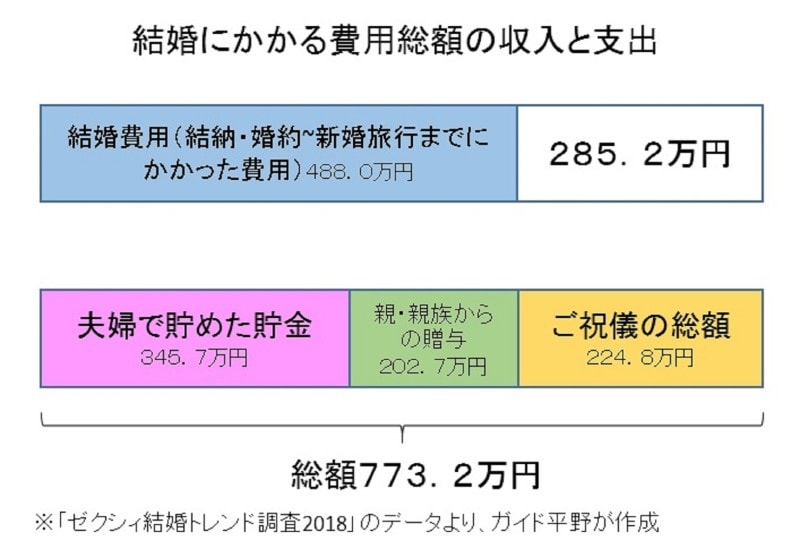

「ゼクシィ結婚トレンド調査2018」によると、結婚費用(結納・婚約~新婚旅行までにかかった費用)のための夫婦の貯金総額は、平均345.7万円で、かかった費用の総額は488万円(推計値)でした。一見、夫婦の貯金だけでは足りないように思えますが、親・親族からの援助は、202.7万円、ご祝儀224.8万円でしたので、最終的に夫婦の手元には285.2万円が残ることになります(いずれも首都圏の平均額)。

もちろん首都圏の平均額なので、結婚にかかる費用も違うし、親や親族からのまとまった結婚資金の援助は期待できないという人もいるでしょう。けれども、親や親族からの贈与やご祝儀は、結婚費用の出所として大きなウェイトを占めています。

親からもらった結婚費用やご祝儀には、贈与税はかかる?

ところで、まとまったお金をもらった場合、一般的には贈与税がかかると言われていますが、親からもらった結婚費用や、友人・知人からのご祝儀にも、贈与税はかかるのでしょうか?■贈与税は、個人から財産をもらったときにかかる税金

ここで、前提となる贈与税について、確認しておきましょう。贈与税は、個人から財産をもらったときにかかる税金です。贈与税は、一人の人が1月1日から12月31日までの1年間にもらった財産の合計額から基礎控除額の110万円を差し引いた残りの額に対してかかります。つまり、1年間にもらった財産の合計額が110万円以下なら、贈与税はかかりません。

■親からの結婚資金贈与が110万円を超えている場合は?

親・親族からの結婚費用に対する贈与金額が、首都圏の平均で202.7万円でした(「ゼクシィ結婚トレンド調査2018」)が、多くの人は、親から結婚費用を親から贈与を受けて、贈与税を納付しているかというと、そのような話は、ほとんど聞かれません。

贈与税は、原則として贈与を受けたすべての財産に対してかかりますが、その財産の性質や贈与の目的などからみて、一定の財産の贈与については贈与税がかからないことになっています。このうち、「夫婦や親子、兄弟姉妹などの扶養義務者から、生活費や教育費に充てるために取得した財産で、通常必要と認められるもの」は、非課税の扱いとされています。

上記の観点から、親から子供への結婚関連費用の贈与についても、一定の場合は、贈与税の課税対象とならない取り扱いとされています。

●子の結婚式及び披露宴の費用を親が負担した場合

結婚式・披露宴の費用を新郎新婦(子)と両家(親)の誰がどれくらい負担するかは、その結婚式・披露宴の内容、招待客との関係・人数や地域の慣習などによってさまざまです。各事情に応じて、本来費用を負担すべき者が、その費用を分担している場合には、そもそも贈与には当たらないことから、贈与税の課税対象となりません。

●婚姻に当たって子が親から金品の贈与を受けた場合

子が親から、家具・寝具・家電製品等、婚姻後の日常生活を営むのに必要な物品の贈与を受けた場合、またはそれらの購入費用に充てるために金銭の贈与を受け、その全額を物品の購入費用に充てた場合には、贈与税の課税対象となりません。

ただし、贈与を受けた金銭が預貯金となっている場合、株式や家屋の購入費用に充てられた場合等のように、その生活費に充てられなかった部分については、贈与税の課税対象となります。

●友人・知人からのご祝儀をもらった場合

個人から受ける結婚祝等の金品は、社交上の必要によるもので贈与をした者と贈与を受けた者との関係等に照らして社会通念上相当と認められるものについては、贈与税の課税対象となりません。つまり、ご祝儀についても、一般的な金額の範囲であれば、贈与税の課税対象となりません。

【参考】「扶養義務者(父母や祖父母)から「生活費」又は「教育費」の贈与を受けた場合の贈与税に関するQ&A」(平成25年12月 国税庁より引用、一部加筆)

2015年4月創設、結婚・子育て資金の一括贈与の非課税制度

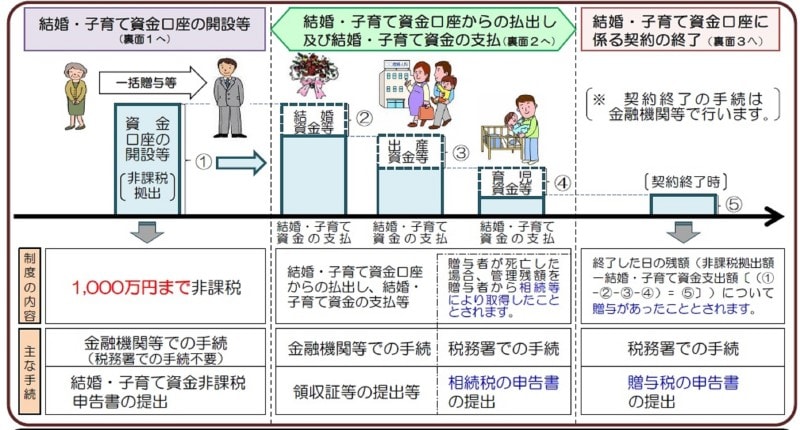

親からの結婚資金の援助に関連して、2015年4月から、「父母などから結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度」が創設されました。(※1)

■結婚・子育て資金の一括贈与は、1,000万円までは非課税

平成27年4月1日から平成31年(2019年)3月31日まで(2年延長予定※1)の間に、結婚・子育て資金に充てるため、父母や祖父母などから、20歳以上50歳未満の人が、金融機関等との契約により結婚・子育て資金口座を開設し、

- 信託受益権を付与された場合

- 書面による贈与により取得した金銭を銀行等に預入をした場合

- 書面による贈与により取得した金銭で証券会社等で有価証券を購入した場合

金融機関等を経由して結婚・子育て資金非課税申告書を提出することにより、1,000万円までは、贈与税が非課税となります。

契約期間中に、贈与をした父母や祖父母が死亡した場合には、当初贈与した非課税拠出額(1,000万円を限度)から、結婚・子育て資金として支出した額(結婚に際して支払う金銭については、300万円を限度)を控除した残額を、贈与者から相続により取得したこととされます。

その後、贈与を受けた子が50歳に達することなどにより、結婚・子育て口座の契約が終了した場合、非課税拠出額から結婚・子育て資金支出額を控除した残額がある場合は、その残額はその契約終了時に贈与があったこととされます。

■非課税となる結婚・子育て資金とは?

実際に結婚、子育て資金として支出した場合、支払の事実を証明する資料(領収書等)を金融機関に提出する必要がありますが、非課税となる結婚・子育て資金の範囲も決められています。

● 結婚に際して支払う金銭(300万円限度)

- 挙式費用、衣装代等の婚礼(結婚披露)費用(婚姻の日の1年前の日以後に支払われるもの)

- 家賃、敷金等の新居費用、転居費用(一定の期間内に支払われるもの)

●子育て(妊娠、出産及び育児)に要する金銭

- 不妊治療・妊婦健診に要する費用

- 分べん費等・産後ケアに要する費用

- 子の医療費、幼稚園・保育所等の保育料(ベビーシッター代を含む)など

費用の内容やその取扱い、結婚・子育て資金の範囲に関するQ&Aなどの情報は、【内閣府子ども・子育て本部】のホームページに、詳しく掲載されています。

もらう側、援助する側も制度をチェックして活用しよう!

結婚費用に対する親の支援に対して、「通常の贈与税の非課税の範囲内で行われる場合」、「そもそも贈与税が課税されない場合」、「2015年4月に創設された結婚・子育て資金の一括贈与の非課税制度(※1)」など、さまざまなケースがあります。贈与税についての正しい理解や、新しくできた制度を活用することによって、税制面での負担が軽減され、贈与資金を最大限活用できるので、援助を受ける側も、援助する側も、しっかりチェックしておきたいところです。

新しい制度は、手続き面で負担がありそうなので、個人的には、結婚費用の援助に関しては、従前の贈与税の解釈や非課税枠の範囲内で十分対応でき、子育て資金に関して、新しくできた制度を活用していけば良いのでは、と思っています。

(※1)「結婚・子育て資金の一括贈与の非課税制度」の改正について

平成31年度(2019年度)税制改正大綱によると、現在「平成31年(2019年)3月31日まで」となっている適用期限は2年延長されますが、贈与を受ける人に所得要件が設けられるなど、要件が変わる予定です。具体的には、平成31年4月1日以降、贈与を受ける人(受贈者)の前年の合計所得金額(※2)が、1,000万円を超える場合は、「結婚・子育て資金の一括贈与の非課税制度」を適用することができなくなる、などです。税制改正については、3月頃国会で閣議決定され法案が成立する予定です。詳細が発表されますので、しっかり内容を確認しておきましょう。

(※2)合計所得金額とは、給与所得、不動産所得、事業所得等の合計金額です。

●ご参考:合計所得金額(国税庁)

実際の課税の有無と課税金額に関しては、お知り合いの税理士か、最寄りの税務署にお問い合わせください。

【関連記事】