省エネ性の高い新築住宅には軽減措置が設けられる

ただし、期限延長の代わりに要件が厳しくなったり控除枠が減額されたりするものもあるほか、一部は今年1月1日に遡って適用されるため、該当する人は十分に注意しなければなりません。

平成24年度の住宅税制がどう変わったのか、個人に関係するものを中心にその内容を確認しておくことにしましょう。

認定長期優良住宅における各種の特例措置の延長

認定長期優良住宅の新築などをした場合の所得税額の特別控除については、その上限額を50万円(前年までは100万円)に引き下げたうえで適用期間が2年間延長され、平成25年12月31日までとなります。これは住宅ローンを借りなくても所得税額の控除を受けられる制度ですが、平成24年1月1日以降の入居から適用されます。認定長期優良住宅における登録免許税の軽減税率、不動産取得税の課税標準控除額の特例、および固定資産税の新築住宅特例についてはそれぞれ適用期間が2年間延長され、平成26年3月31日までとなります。ただし、一戸建て住宅の所有権移転登記に対する軽減税率は、前年度までの0.1%から0.2%へ引き上げられ、軽減幅が縮小されます。マンションなど共同住宅の所有権移転登記については0.1%のままとなります。

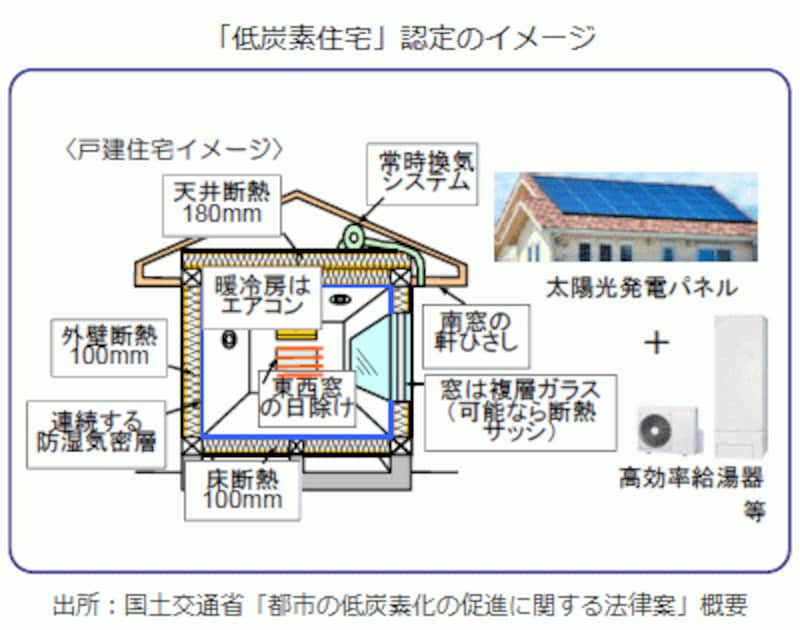

認定低炭素住宅における税額軽減措置の創設

2月28日に閣議決定された「都市の低炭素化の促進に関する法律案」に伴い、省エネ性能の高い「低炭素住宅」として認定された住宅を取得した場合には、住宅ローン控除額の拡充および登録免許税の軽減措置など優遇策が受けられることになりました。これは当初「認定省エネ住宅(仮称)制度」として検討、公表されていたもので、一戸建て住宅の場合には天井の断熱材が18cm以上、外壁や床の断熱材が10cm以上、壁は連続する防湿気密層にする、窓は複層ガラスなどにする、南側の窓には軒ひさしを付けるなどの認定要件が設けられる予定です。

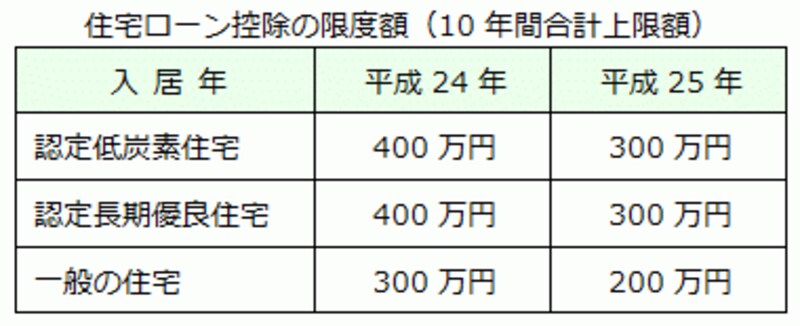

認定低炭素住宅を新築、または建築後使用されたことのない認定低炭素住宅を取得して平成24年または25年に入居した場合、住宅ローン控除における住宅借入金等の年末残高の限度額が、一般住宅のときより1,000万円上乗せされます。控除率(年末借入残高の1%)や控除期間(10年)などは一般の住宅と同じで、所得税の控除額は最大で100万円多くなります。また、建物に対する登録免許税の軽減税率は、所有権の保存登記が0.1%(本則0.4%)、所有権の移転登記も同じく0.1%(本則2.0%)となります。

住宅取得資金の贈与税非課税枠の拡充、延長

住宅取得資金にかかる贈与税の非課税措置は、その非課税枠(前年まで1,000万円)を見直したうえで適用期間が3年間延長され、平成26年12月31日までの贈与が対象となります。それと同時に、65歳未満の親からの贈与についても相続時精算課税制度の適用対象とする特例が3年間延長されます。非課税枠は、省エネルギー性または耐震性を備えた良質な住宅の場合、平成24年が1,500万円、平成25年が1,200万円、平成26年が1,000万円と年々縮小されます。それ以外の一般住宅については各年とも500万円を減額したものが非課税枠となり、平成24年が1,000万円、平成25年が700万円、平成26年が500万円です。

この改正は平成24年1月1日以降に贈与を受けて住宅を取得する場合に適用されます。

≪買換え特例、固定資産税、不動産取得税の軽減措置延長など…次ページへ≫