金利1%差で年間約20万円を減らせる

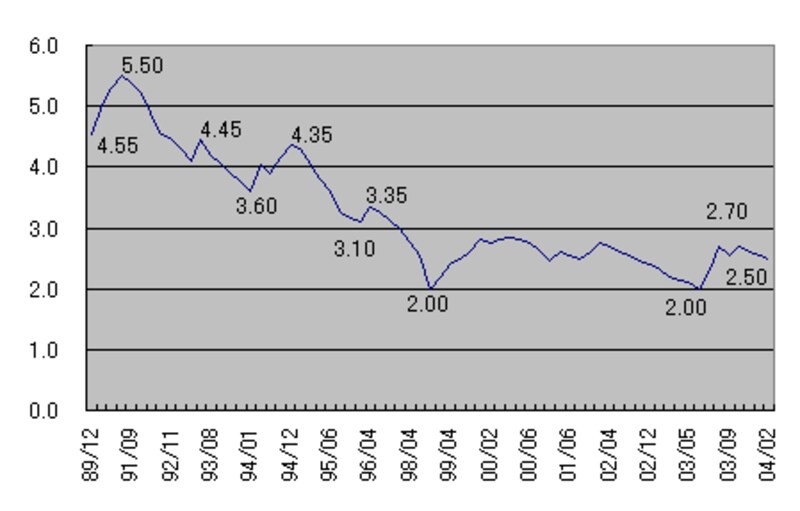

<住宅金融公庫 基準金利の推移> (単位:%)

上グラフは1989年~2003年の公庫基準金利の推移です。バブル期の5.5%を上限、98年10月および03年6月の2.0%を下限として最大で3.5%もの金利差が発生しています。1.0%の金利差があると返済額が年間で約20万円異なる(3000万円を30年で借りた場合)だけに、ローン返済を開始した後でも金利には“敏感”である必要があります。

最近は民間銀行が「借り換え住宅ローン」に尽力していますので、低金利の流れを受けてローンの借り換えがより身近になってきていますが、一般的に

|

場合には借り換えが有利になることが多いので、4.0%以上の固定金利で融資を受けている方は前向きに検討することをおすすめします。

「長期・固定金利」の功罪

ひと昔前までは「住宅ローン=長期固定金利」がセオリーとされていました。住宅金融公庫が4割以上のシェアを占めていたことがそのことを物語っていますが、一方で金利の下降局面では固定金利は融資を受ける場合に不利となります。将来的にもこうした下降トレンドが継続するかどうかは予想の域を出ませんが、バブルの再来も現実的ではありません。

間違いなく言えることは「不透明な時代」であるということで、今後、住宅ローンをメンテナンス(見直し)する際も柔軟性を持たせたプランニングを心がけていただきたいと思います。「固定金利特約型の変動金利」などがねらい目でしょう。民間金融機関も色々な商品やサービスを提供していますので、上手に活用して皆さんの「損益分岐点」を見つけてください。

【関連コラム】

住宅ローン「リスク分散」で金利上昇に勝つ

「金利上昇中の今こそ完全固定ローン」の誤算

繰上げ返済でローンもメンテナンス

「住宅ローン減税」還付請求05年