不動産の相続を考える――相続税がかかる場合

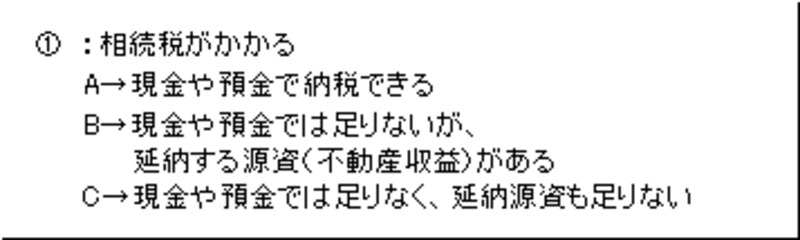

今回は、どのように相続の生前対策をしていくかというテーマではなく、相続が発生したあと、不動産をどのように考えていくかをテーマとして考えてみました。相続税がかかる人の場合とかからない人では、納税手段も含めて不動産活用の考え方も変わってきますので、まず、下記のチャートを参照ください。

|

| 相続税がかかる場合の不動産相続例 |

上記、AとBは納税できる目処があります。特にBの場合は、延納の他に金融機関からの借入れと比較してどちらが有利な方法かを選択するようになります。Cの場合は、物納か資産の一部を売却するようになります。

不動産実勢価格が収納(物納で引き取ってもらう)価格よりも高い場合は、売却するほうが有利です。また、租税特別措置法39条により譲渡税の免除がありますので、有利な売却で凌ぐ方法がポピュラーですが、物納の要件が満たされるようであれば比較検討してみるとよいでしょう。

よく、「良い土地でないと物納は許可されない」との誤解もありますが、どの土地を物納するのかは納税者が決められますので、『残したい土地』『物納しても良い土地』を次世代対策まで考えて選択するとよいでしょう。

物納するにしても売却するにしても、ポイントはどのような形で不動産活用をしていくか、どのような姿で次世代に引き継ぎたいのかを長期的な視野で検証することです。

不動産の相続を考える――相続税がかからない場合

|

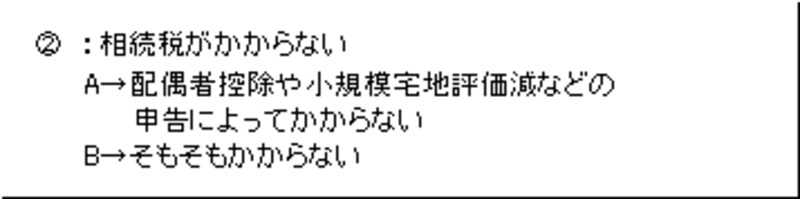

| 相続税がかからない場合の不動産相続例 |

最近は、さまざまな控除や評価減の適用によって相続税がかからないような工夫があります。国税局も納税者を泣かせてまで課税を厳しくしてきませんので、どのような税制上の特典を使えるかは勉強しておきましょう。

注意点として、相続税はかからないがそれが控除や評価減の適用になってゼロになるケースです。この場合は、課税されないための申告そのものが必要となります。

最後のページでは、相続によって引き継いだ不動産を今後どのようにしていくべきなのかについて考えてみます。