投資信託は長期保有が基本

投資の世界では「買い時よりも売り時のほうが難しい」とよく言われます。値下がりすれば不安になって売りたくなるし、値上がりすれば欲が出て、もっと儲かるのでは?と、売り時を逃してしまうのが人の心理。せっかく投資を始めても、相場に振り回され、売却のタイミングで失敗することは避けたいものです。そもそも投資信託は、個別株などと違い、多くの銘柄に分散投資するので、値動きは比較的緩やか。短期的な値動きを捉えての売買には向きません。また、頻繁に売買すれば、その都度コストがかかってしまいます。投資信託は、時間をかけて保有することで、資産を大きく育てるのに適した金融商品。目先の値動きにはあまり一喜一憂しないことが大切です。

いつが投資信託解約のタイミングなのか?

とはいえ、購入した投資信託にはいつかは売り時が来るもの。いつがそのタイミングなのでしょうか。最終的なゴールは、自分の投資目標をクリアした時といえるでしょう。たとえば、投資信託を購入した目的が「老後資金のために2,000万円つくる」ということであれば、それを達成したときに解約を考えればよいのです。その自分の投資目標を達成するためにも、まずは最初に自分に合う資産配分を決め(参考記事:効果抜群!投資信託の組み合わせ術)、しっかりと吟味した商品(参考記事:投資信託選びで押さえておきたい3つの数字)を選んで組み合わせることが重要になります。

ただし、目標を達成するまでの間、全く売買をしないかといえば、そういうわけではありません。資産配分のメンテナンスを行なう時、そして保有する投資信託に魅力がなくなった時は、売却のタイミングになります。

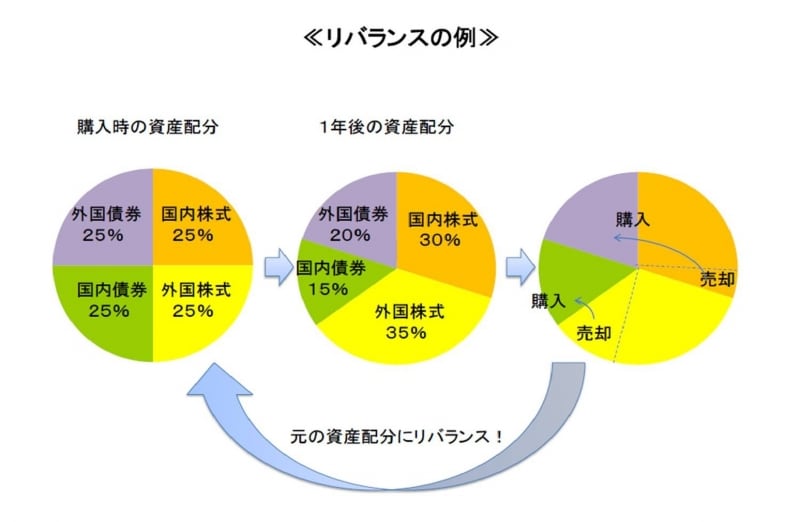

一部解約&購入によって保有資産のリバランスを

「いつまでに○○万円」という自分の投資目標を目指すには、それに適した資産配分で運用を行なう必要があります。しかし、その資産配分で投資をスタートしても、保有資産の比率は、それぞれの資産の値動きの違いによって、当初組んだ比率から徐々にズレていきます。よって、崩れた比率を定期的に元に戻す「リバランス」という作業を行なっていく必要があります。たとえば、自分の目標や考えに合った資産配分が「株50%/債券50%」であり、その資産配分で商品を組み合わせて運用をスタートしたとします。

その後、株式ファンドが大きく値下がりし、保有比率が「株式30%債券70%」に変化した場合、期待できる収益が小さくなるため、そのままでは目指す成果を得られない可能性があります。反対に、株式ファンドが大きく値上がりして保有比率が「株70%債券30%」になったら、本来の運用よりも大きくリスクを取りすぎているので、そのうち思わぬ損失が出てしまうかもしれません。

そこで、元のバランスに戻すために、割合の膨らんだファンドを20%分だけ解約し、そのお金で割合が小さくなったファンドを買い足し、それぞれ50%に修正します。

このリバランスは、感情を入れずに機械的に行なっていくのがコツ。割高な資産を売って割安な資産を買うという行為が自然に運用に取り入れられることになり、何もせず放置するよりも、リターン向上が見込めます。行なう頻度は半年もしくは年に1回程度で十分です。その際のズレが5%未満など、比率に大きな変化がなければ細かく行う必要はありません。

資産配分の見直し時も解約のタイミングに

また、自分の運用目的や取れるリスクの大きさに変化が生じたときは、資産配分そのものを見直す(これを「リアロケーション」といいます)必要があります。このときも、投資信託の解約(&購入)のタイミングです。一般的には、年齢が若ければ株式保有比率は高め、年齢が高くなるほど株式保有比率は低めにしていくと良いといわれます。商品に魅力がなくなってしまった時も解約を検討!

せっかく選んだ商品ではあるけれど、「今では魅力が薄れてしまった」「共感できなくなった」なんてことも起こり得ます。そんなときは、いくら長期保有が基本といえども、見切りをつけて他の商品との入れ替えを行なうべき。たとえば、以下のようなケースが挙げられます。■運用の方針が大きく変更された

「ファンドマネージャーが交代して運用方針が変わった」「分配方針が変更された」など、大きな変更があった場合は、もう自分に合っている商品とは言えなくなることがあります。

例えば、近年は分配金人気から、分配回数を増やしたり、より高い分配金を払い出せるよう分配方針を変えたりするファンドも。資産を増やしていきたい人にとっては、運用効率が落ちてしまうため、他の商品へのチェンジを検討すべきと言えます。また、運用方針どおりの運用が行われなくなったり、インデックス運用と大して変わらない運用を続けているアクティブファンドなども見直しの対象と言えるでしょう。

■純資産総額が急減してきた

ファンドが効果的な分散投資を行うには、純資産総額が最低でも10億円以上必要だと言われています。それ以下になると、思うような運用ができなくなり、繰上償還される可能性が高まるので注意が必要です。

目論見書にはどれくらいの残高になれば繰上償還されるのか記載があります。まだその条件に達していなくても、類似ファンドにくらべ成績が長期にわたって劣っている、値動きのブレが大きくなっているなど、ファンドの運用に問題があるときは解約に踏み切りましょう。

■投資対象のブーム熱が冷めた

「IT」「エネルギー」などそのときに話題になっている分野に投資する、テーマ性の高い商品を保有している場合は潮目の変化にご注意を。ブームの熱が冷めると急激に値下がりし、資金が大量に流出してしまうことがあります。保有を続けるとダメージが膨らみそうなときは思い切って解約することが大事です。

そもそも長期で運用する商品を選ぶ際には、その時の流行に左右されるタイプではなく、オーソドックスな運用で十分に銘柄が分散された商品を選んでおきたいものです。

投資信託の解約時、失敗しないコツは?

投資信託の解約は、このように定期的なリバランスや商品の見直しの際に必要に応じて行っていきます。そして最終的に運用の目標金額をクリアした時点で、すべての投資信託を解約して安全資産に移すのがベストです。どうしても相場が気になって売り時を迷ってしまう時は、複数回にタイミングを分けて解約する手も。売却期間の中で売値が平均化されるため、売ったタイミングを後から悔やむ事態を避けられます。いずれにしても、解約は市場の値動きに振り回されないよう、マイルールを持って行なうことが大事ですね。

【関連記事】