相続が起きたときの相続時精算課税制度

では、この第2回目の贈与のあとご主人が亡くなられたとします。

このときに、生前贈与された財産4000万円について、相続時に再計算するという考え方、これが相続時精算課税制度です。

つまり、2回にわたって生前贈与された4000万円について、相続財産としてカウントし直し相続税の対象とするということです。

相続税の計算方法は?

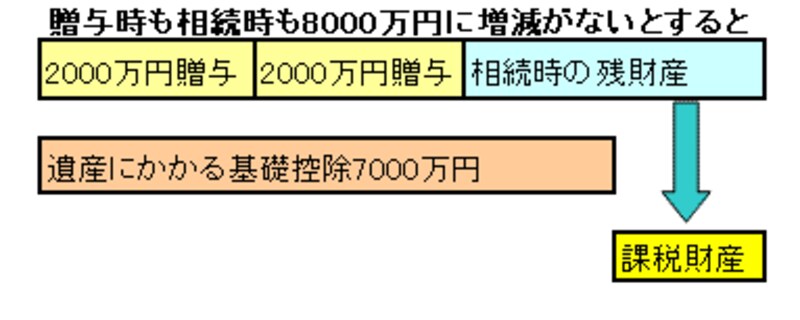

このケースでは、財産の価値の増減はないものとするというのが条件だったので、贈与財産4000万円を加算したとしても、相続時の財産は結局8000万円のままです。

相続税の計算上は遺産にかかる基礎控除といって

・ 5000万円+法定相続人×1000万円

分は控除できます。

この場合、ご主人がなくなったときの法定相続人は2人(奥様と子ども)ですので、遺産にかかる基礎控除は7000万円ということになります。

相続時の財産は8000万円ですので、遺産にかかる基礎控除は7000万円を差し引くと相続税の課税対象になるのは1000万円となります。

|

| 遺産にかかる基礎控除は各家庭で相違します |

1000万円にかかる相続税額は100万円ですが、実は、以前すでに説明したように、贈与税として300万円納めています。

相続が起きた段階で、その生前に行なわれた贈与財産についても精算しなおすというのが相続時精算課税制度の仕組みですから、納めすぎの200万円については、相続税の申告をすることによって還付を受けられるのです。