したがって、特に、長年にわたって行なわれてきた贈与が単年度の贈与と認定されない方法や考え方について何回かにわたったご紹介してきました。

ですが、とある税法の特例を使うと堂々と2500万円とか(住宅取得の場合は3500万円とか)の贈与であっても無税にできる方法があるのです。

その方法のことを相続時精算課税制度といいます。

相続時精算課税制度とは

相続時精算課税制度とは、生前に贈与した財産も生前の贈与時には一定ワクまで贈与税は課税せず、相続が起きた段階で、その生前に行なわれた贈与財産についても精算しなおすという制度です。

ケースでみていく通常の相続時精算課税制度

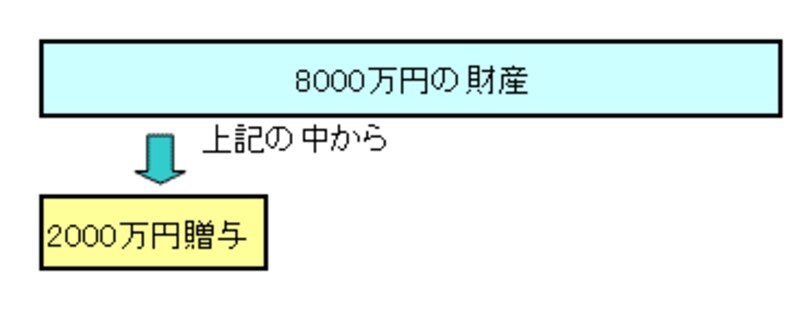

事例を簡素化するためにご主人、おくさま、子どもがひとりという家庭をイメージしてみましょう。たとえば、この家庭に現在8000万円の財産(うち4000万円は預貯金)があったとします。

(本来であれば、財産の価値は増減するものですが、その増減もないものとし、8000万円の財産もすべてご主人のものだったとします)

これを前提条件として、子どもに生前贈与として、相続時精算課税制度を利用し、2000万円の贈与を行なったとします。この段階では、まだ、2500万円のワクの範囲内ですから、贈与税は課税されません。

|

| 贈与回数に制限はありません |

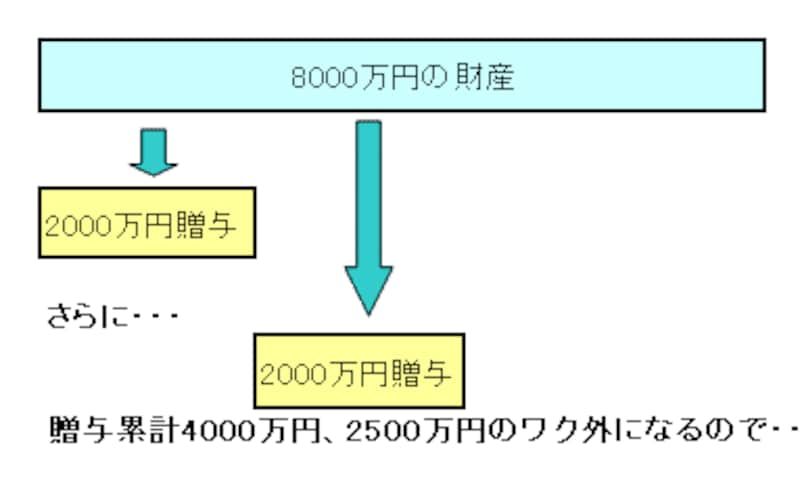

しかし、同額2000万円の贈与が2回行なわれた場合にも、無税とできるのでしょうか。この場合は、累計すると贈与額が4000万円となり、2500万円のワクを1500万円飛び出ていることになります。

|

| 贈与財産は累計カウントすることがポイントです |

この一定ワクを超えた部分に対して一律20%の税金がかかるのです。

このケースでは

(第1回目の贈与2000万円+第2回目の贈与2000万円)―2500万円

について、一律20%の贈与税がかかるので贈与税額は300万円となります。

相続が起きたときにはいったいどうなる?詳細は次ページへ>>