消費税課税事業者選択不適用届出書はいつまでに提出しなければならないか

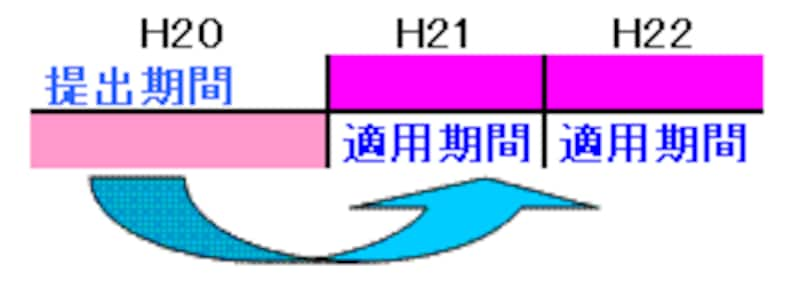

その原因は消費税課税事業者選択不適用届出書の出し忘れという単純なケアレスミスによるものです。国税庁のホームページなどからダウンロードできる消費税のあらましによると、消費税課税事業者選択不適用届出書の提出できる期間は、課税事業者の選択をやめようとする課税期間の初日の前日と明記されています。

|

| 平成20年中に提出すると、平成21年から免税に~これが基本パターン |

つまり、設立3年目からは通常であれば、納税が予想されるのに消費税課税事業者選択不適用届出書を期日までに出し忘れたばかりに、支払わなくてもいい消費税を支払うはめになったというケースです。

消費税課税事業者選択不適用届出書はいつからが提出できるか

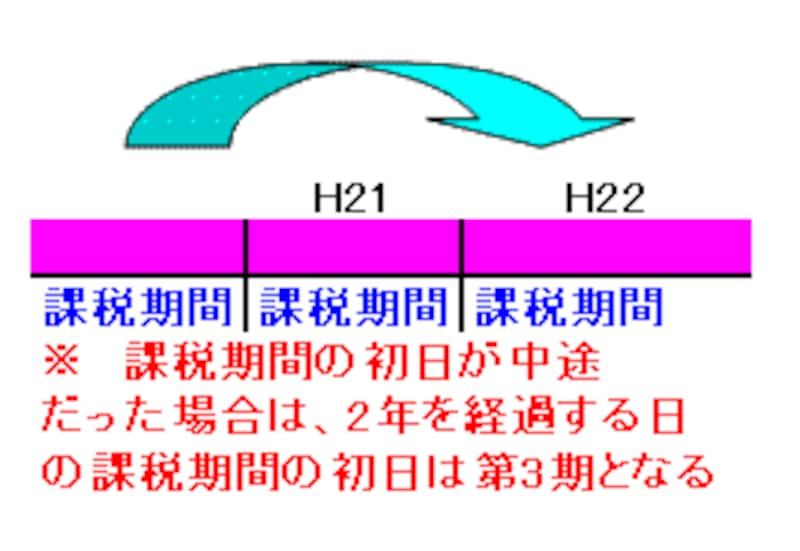

ただし、消費税課税事業者選択届出書の書面の裏面には、「消費税課税事業者選択届出書を提出して課税事業者となった課税期間の初日から2年を経過する日の属する課税期間の初日以後でなければ、この届出書を提出することはできません」とも明記されています。

たとえば、設立初年度は開業準備の設備投資のみでわずか2ヶ月くらい(20年2月1日設立・3月決算法人)だとすると、「消費税課税事業者選択届出書を提出して課税事業者となった課税期間の初日(20年2月1日)から2年を経過する日属する課税期間の初日以後(21年4月1日以降)」はすでに第3期事業年度なのです。

|

| 2年を経過する日の属する課税期間の初日以後という箇所がポイント |

消費税課税事業者選択不適用届出書は効力はいつからか?

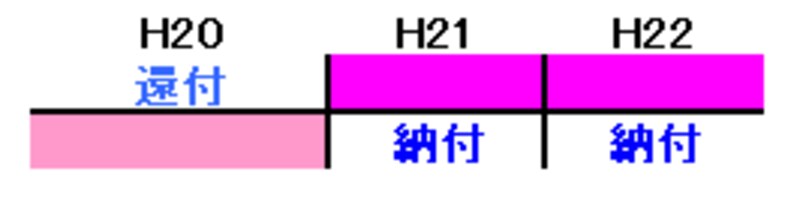

消費税課税事業者選択不適用届出書の効力は、届出書を提出した翌課税期間からなので、このケーススタディでは第4期からようやく免税事業者になることができます。

つまり、法人設立初年度は大掛りな設備投資があるため多額な還付申告の見込み、2年目はまだまだヨチヨチ歩きの状態だったため少額な納税の見込み、しかし、3年目は多額な納税が予想されるが、消費税課税事業者選択不適用届出書の取扱いを知らなかったため、免税事業者に戻ることが出来ず、というようなケースでは、「かえって何もしなければよかった」ということにもなるのです。

|

| 第3期目は免税事業者に戻れると思っていたのにトホホなケース |

消費税課税事業者選択届出書は2年シバリとだけ、単純におさえた還付手法は注意したほうがいいでしょう。

【関連記事】

・消費税課税事業者届出書の取扱説明書