他の人はどれくらい死亡保障をつけている?平均データで確認

イザという時のために、多くの人が加入している保険。死亡や高度障害になった時のためのものはもちろん、病気やケガでの入院や介護状態になった時のため、また老後の生活のための年金に……などと、様々なリスクに対して保険が利用されています。リスクの高さは人それぞれですから、「加入するべき保険はこれをいくら」などと一概には言えません。でも、他の人がどんな保険に入っているのかは気になるところ。また、自分自身の保険を考える時にも、平均のデータなどは参考になります。

ということで、日本での保険加入の平均像をご紹介しましょう。今回は、「生活保険文化センター」が調査した「生命保険に関する全国実態調査(平成30年度)」のデータを使い、死亡保険に関するデータを見ていきます。

生命保険の世帯加入率:88.7%、世帯主の死亡保障:平均1406万円

まずは、生命保険の加入率を見てみます。生命保険の世帯加入率は88.7%となっており、9割近くの世帯が生命保険に加入しています(民間生命保険、かんぽ生命、簡保、JA、県民共済、生協等含む)。日本は生命保険大国といわれていますが、まさにその通りの結果となっていますね。次に、死亡保険の保険金額を見てみましょう。世帯主の普通死亡保険金額の平均額は、1406万円。この保険金額、年々減少しています。平成15年の時は2313万円もあり、平成18年は2046万円でした。平成21年の調査で1768万円と2000万円を割り、平成27年1509万円と今回も更に下がっています。

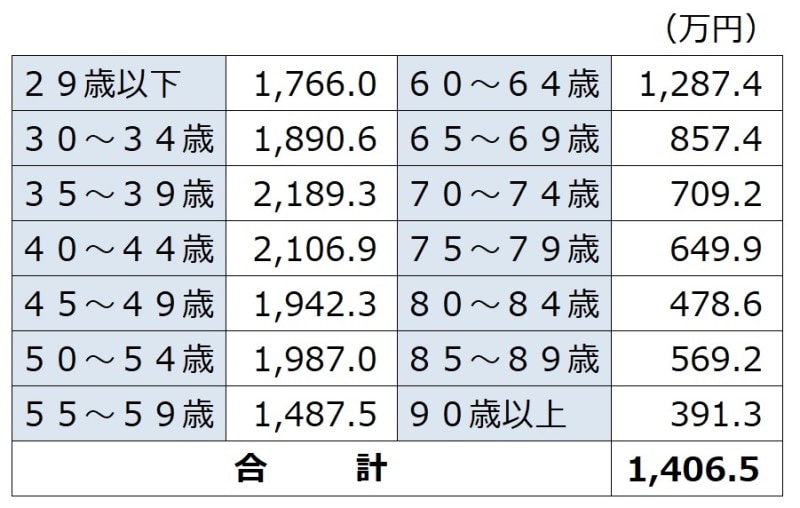

年齢別:35~39歳の2189万円が保障金額のピーク

上の表は、世帯主の普通死亡保険金を年齢別に見たものです。20歳代で全体の平均額を上回る1766万円となっています。社会人になって、とりあえず保険に加入している堅実ぶりがみえます。

35~39歳の2189万円が全年齢の中でも一番高いところ。この時期は、子どもが成長しながらも、まだ独立までは時間がかかるところ。世帯主の収入もある程度増えているので、世帯主の死亡に対するリスクが高くなっているのは予想できますね。

ライフステージ別:死亡保障は子どもの成長とともに減

<世帯主の普通死亡保険金(ライフステージ別)> ライフステージ別に世帯主の死亡保険金を見ると、末子が乳児の時ピーク。末子の就学終了とともに、保険金額は1000万円ほどダウン。子どもの成長と保険金額は密接な関係がある。「平成30年度 生命保険に関する全国実態調査(生活保険文化センター)」

次に、ライフステージ別に死亡保険金を見てみましょう。末子が乳児の時が一番のピークで、2230万円となっています。また、夫婦のみ(40歳未満)の時が1616万円となっているので、子どもが誕生のタイミングで保険金の増額をしているのがわかりますね。また、子どもの成長とともに保険金額はダウンしていきます。子どもが独立するまでの必要な保障額が減っていくので、保険金もそれに対応して逓減しています。末子が就学終了すると一気に1000万円近く減額しています。

リタイア後は、600万円ほどの死亡保障があります。お葬式代は保険でと終身保険に加入している人が多いためだと思いますが、けっこう高額な保険に入っているようですね。

職業別:サラリーマン1935万円、自営業1677万円

<世帯主の普通死亡保険金(世帯主の職業別)> 会社員(常雇被用者)が1935万円と高くなっている。中でも管理職は2058万円と高い。また、自由業が2382万円と保険金が一番高い。「平成30年度 生命保険に関する全国実態調査(生活保険文化センター)」

次に、世帯主の職業別に死亡保険金を見てみます。就労者の平均は1735万円となっており、全体の平均1406万円よりは高額となっています。その中で、自営業者は1677万円、サラリーマン(常雇被用者)1935万円となっています。

死亡保障を考える時、まずは公的な給付を考慮し、足りない部分を保険金などで補おうと考えるのが無駄のない方法です。「大黒柱の夫が死亡!受け取れる年金は?」の記事でも紹介したように、自営業者の遺族年金は少ないものです。なので、本来であれば、自営業者はもう少し加入しておきたいところですね。

また、派遣社員やパートのような正社員でない人の保険金の低さも目立っています。いずれも、700万円前後となっています。この層も、遺族年金の支給は自営業と同様にあまり期待できないでしょう。目先の支払いに惑わされず、本当に必要な保障を考えるべきかもしれません。

年収別:年収と保険金額は比例

では、世帯主の年収別に見たらどうでしょうか? 上の表を見てみると、年収と保険金はほぼ比例しています。300万円未満の世帯では、家計の中でも生活に必要な費用が多くを占め、保険にお金をまわすのが難しいのかもしれません。また、遺族のための必要な生活費も年収に比例するでしょう。

ただ、収入が多い家庭はそれなりに貯蓄があるところが多いはず。逆に、収入が少なければ、貯蓄も少ないぎりぎりの生活というのも珍しくはないでしょう。本当は、このような収入も貯蓄も少ない家庭にこそ、手厚い保険に加入してほしいところです。

家庭ごとに必要な保障額を考えて

世帯主の死亡保険金について見ましたが、ライフステージ別に保険料が変化しているところは、理想に近い形でした。ただ、職業別では、自営業や収入の低い層はもう少し加入したほうがいいのでは? という結果でした。実際には、その家庭ごとに必要となる保障額も違ってくるものです。入るべき保険の金額もそれぞれ違うものですので、ご自身で検討してみてください。

【関連記事をチェック】

高齢者貯蓄平均1780万円、貯蓄ゼロは4分の1

給料の何%を貯蓄にまわせばいい?平均貯蓄率は20%?