今回は、確定申告が不要となる年金受給者の条件と、不要な場合でも申告したほうがいいケースについて分かりやすく解説します。

確定申告不要制度とは?

確定申告とは、1年間の所得を計算し、納める税金の過不足を精算する手続きのことです。通常、公的年金は「雑所得」として課税対象になり、年金から所得税が天引き(源泉徴収)されています。なお、公的年金のうち障害年金や遺族年金は非課税です。しかし、確定申告の手続きには負担がかかります。そこで年金受給者の負担を減らすため、一定の条件を満たせば確定申告をしなくてもよい「確定申告不要制度」が設けられています。

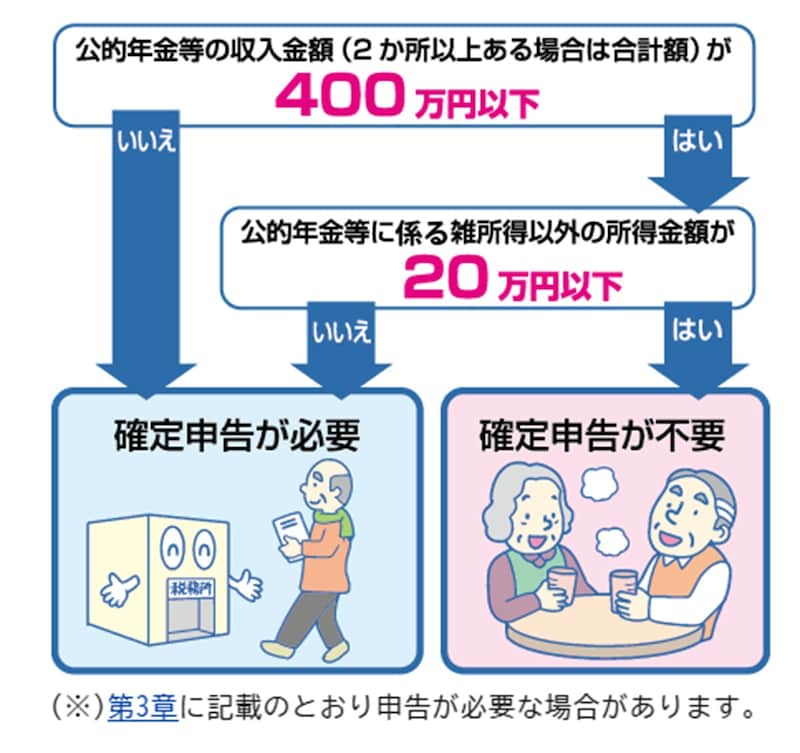

確定申告が不要になる年金受給者の条件

確定申告不要制度の対象になるのは、次の2点を満たす人です。・公的年金等の収入が年間400万円以下で、全て源泉徴収されている人

公的年金等には、国民年金や厚生年金、共済組合から支給を受ける老齢年金(老齢基礎年金、老齢厚生年金、老齢共済年金)、恩給(普通恩給)や過去の勤務に基づき使用者であった者から支給される年金、確定給付企業年金契約に基づいて支給を受ける年金などが含まれます。

・公的年金以外の所得金額が年間20万円以下

公的年金以外の所得金額には、個人年金、給与所得、生命保険の満期金などが対象になります。

所得税の還付が受けられる場合は、確定申告を検討しよう!

確定申告不要制度に該当する方でも、例えば、以下の控除を受けるため確定申告を行えば、所得税の還付が受けられます。・医療費控除

自己または自己と生計を一にする配偶者やその他の親族のために医療費を多く払った(年間10万円以上支払った)人は、医療費控除の利用ができます。

・セルフメディケーション税制(医療費控除の特例)

医療費控除の特例として利用できる制度で、健康維持や病気の予防に取り組んでいる人が、特定の医薬品を購入した場合に対象になります。

なお、医療費控除とセルフメディケーション税制の併用はできませんので注意しましょう。

参照:No.1120 医療費を支払ったとき(医療費控除)|国税庁

・生命保険料控除や地震保険料控除

生命保険や介護保険、医療保険、個人年金保険に加入し、保険料を支払っている場合、生命保険料控除を受けられます。また、地震保険に加入している場合は、地震保険料控除の対象になります。

参照:

No.1140 生命保険料控除|国税庁

No.1145 地震保険料控除|国税庁

・雑損控除

震災、風水害、冷害、雪害、落雷などの災害や盗難、横領によって特定の資産に損害を受けた場合、一定の金額を所得から差し引けるのが雑損控除です。

参照:No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除)|国税庁

こうしたケースがあれば、確定申告をすることで所得税の還付が受けられる可能性があるため、申告を検討しましょう。確定申告や所得控除についての詳しい情報は、税務署や国税庁のホームページで確認するか、最寄りの税務署に問い合わせしましょう。