<目次>

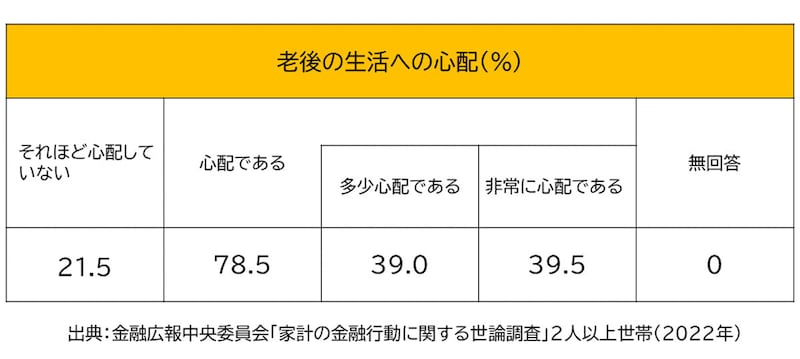

老後の生活に不安のある世帯は約8割です

2022年に金融広報中央委員会の行った「家計の金融行動に関する世論調査」によると、老後の生活が「非常に心配」と答えた2人以上世帯の割合は39.5%、「多少心配」と答えた割合は39.0%であり、合計すると約8割の世帯が老後の生活が心配であると答えています。 詳細を見てみると「十分な金融資産がないから(68.0%)」「年金や保険が十分ではないから(52.1%)」「生活の見通しが立たないほど物価が上昇することがあり得ると考えられるから(36.2%)」の3つが、老後の生活を心配する主な要因となっています。言い換えると、金融資産不足や年金不安に加え、昨今の物価の高騰も、老後の心配につながっています。*複数回答のため合計で100%にはなりません

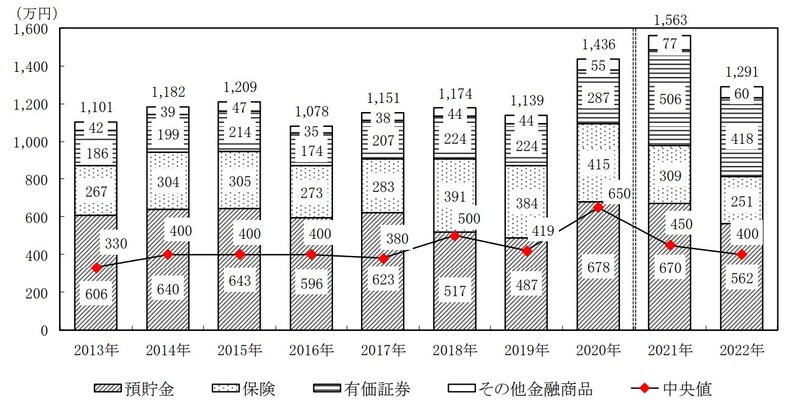

金融資産の保有額は平均値1291万円、中央値400万円です

同調査によると、金融資産の保有額は平均値で1291万円とされています。しかしながら平均値は一部の少数の高額資産保有世帯によって大きく引き上げられることがあり、多くの世帯の実態とかけ離れることがあります。そのため全体の中央値(データを並べたときに、順位が中央にくる数値)である値は400万円とも示されており、こちらがより実態を反映していると思われます。 一方で「金融資産をいずれも保有していない」世帯は全体の2.6%あるともされています。金融資産を選択する際の重視項目は?

金融資産を選択する際に重視する項目は、収益性(35.9%)、安全性(29.7%)、流動性(20.2%)、その他(14.2%)となっています。また「元本割れを起こす可能性があるが、収益性の高いと見込まれる金融商品の保有」については、積極的に保有しようと思っている(14.6%)、一部保有しようと思っている(34.7%)、保有しようと全く思わない(50.6%)であり、保有する、しないでそれぞれ約半分ずつに考え方が分かれています。

つみたてNISAは収益性、安全性、流動性に適しています

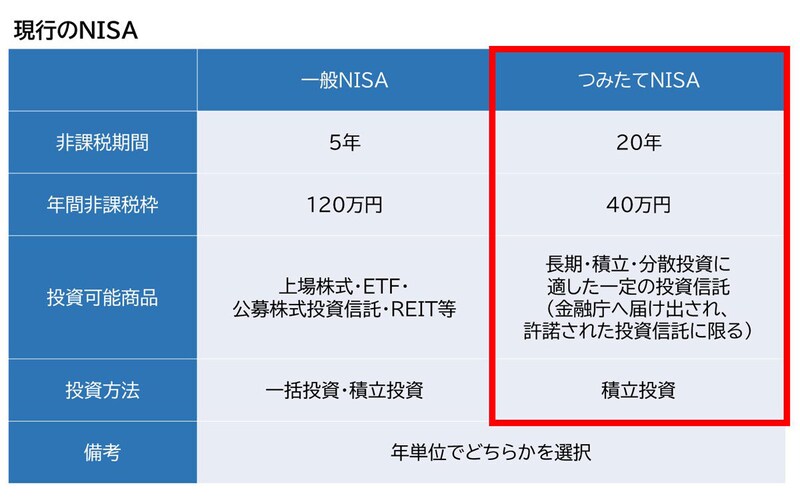

前項で挙げた、収益性、安全性、流動性を満たす資産形成方法はあるのでしょうか。筆者はNISA制度の中の「つみたてNISA」の活用がそれにあたると考えます。NISA制度とは少額投資非課税制度のことであり、通常、株や投資信託などの金融商品から得られる利益には約20%の税金がかかりますが、「NISA口座」を利用した場合、年間一定金額内の購入であれば得られる利益に税金はかかりません。

現在のNISAには「一般NISA」「つみたてNISA」「ジュニアNISA(2023年で終了)」があり、「つみたてNISA」は以下の点から特に長期・積立・分散投資に適しています。 ●投資対象は金融庁の基準を満たす投資信託

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど金融庁の定める一定の基準を満たした公募株式投資信託と上場株式投資信託(ETF)に限定されています。そのため収益性や安全性に優れています。

●決まったタイミングで積み立てできる

つみたてNISAは、決まったタイミング(例:毎月など)で一定額の投資信託を購入します。そのため投資信託の価格が高い時には少なく買い付け、安い時には多く買い付けることとなり長期的には購入単価が平均化(ドルコスト平均法)されるため、一度に買い付ける場合に比べて値動きによる影響を受けにくくなります。

●非課税期間が最長20年

つみたてNISAでは購入した年から数えて最長20年の間に得た分配金や、値上がりした後に売却して得た利益(譲渡益)については非課税、つまり税金がかからないため収益性に優れています。また20年を待たずに売却することも可能であり、流動性にも優れています。

新NISA制度でより長期の資産形成が可能になります

2024年からは新NISA制度が始まり、より長期の資産形成に適したものになります。具体的には非課税期間が無制限になる、年間の投資可能額が「つみたてNISA」では40万円であったのが、新たに「つみたて投資枠」として年間120万円になるなど、非課税投資額も大幅に拡大されます。 また新しいNISA制度では非課税枠を買付け残高(簿価残高)で管理するため、NISA口座内の金融商品を売却した場合は、売却した金融商品の簿価分の非課税枠を再利用できます。なお新たに生涯投資限度額(*1)が設定され、1800万円が生涯の投資上限となります。*1:生涯投資限度額は「つみたて投資枠」と「成長投資枠」を合わせて1800万円、うち「成長投資枠」は1200万円が上限

まとめ

今回は老後に向けた取り組みの1つとしてのNISA制度、その中でも長期の資産形成には「つみたてNISA」が適していることを解説してみました。NISA制度の利用には銀行や証券会社などの金融機関にNISA口座を開設する必要がありますが、NISA口座は1人1口座しか開設できません。また、開設する金融機関によって取り扱う商品や手数料が異なりますので、複数の金融機関を比較検討したうえで口座の開設をされることをお勧めします。

〈参考〉

・家計の金融行動に関する世論調査 令和4年調査報告

・金融庁 つみたてNISA