妻もフルタイムで働いているのですが、月々の貯蓄ができません

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、住宅を購入したものの、不安になっているという34歳の公務員男性です。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

思い切って住宅を購入したものの、不安に

■相談者

ぱるさん

男性/公務員/34歳

関東/持ち家(マンション)

■家族構成

妻(32歳)、子ども(3歳)

■相談内容

34歳公務員です。いつも記事を読み、勉強させていただいています。先生方の鋭い指摘に日々驚かされています。

勢いで家を買ってしまいましたが大丈夫なのか、いまさら心配です。家を買うまではお金のことなどあまり心配せずにきましたが、家の購入後、この連載に出会い、順番を間違えたと後悔しております。

妻もフルタイムで働いているのですが、月々の貯蓄ができません。ボーナスには手をつけず貯蓄していますが、かなり厳しい状態です。

今後、給与の緩やかな上昇は見込めますが、教育資金を考えると不安しかありません。家の購入はやりすぎたかと後悔の日々です。何卒ご採用いただきますようお願いします。記事で取り上げていただき、読者の皆様のご意見も参考にしたいしだいです。

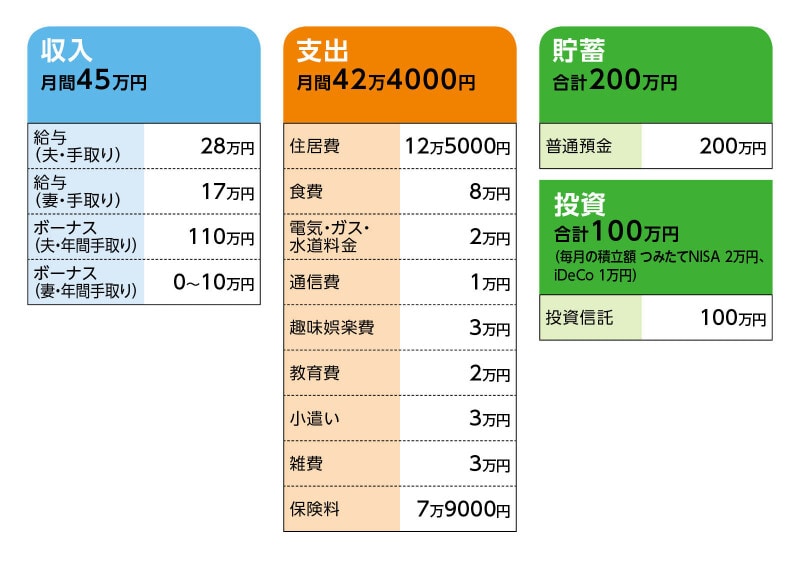

■家計収支データ

■家計収支データ補足

(1)ボーナスの使い道

昨年度:全額貯蓄(現金)

今年度:引っ越し費用、新居費用(50万円)。残額は貯金

目先のボーナスからは「貯金 兼 家電等予備費」として年間100万円を貯める予定です。

将来的には以下のような使い道を希望しています。

・年1回の旅行(10万円程度)

・忘年会等の費用(夫婦各5万円程度)

・家電等の予備費

・50万円の現金貯金を予定

(2)家計収支について

家計データに入れていないものとして、医療費があります。私が持病持ちということもあり年間で12万円程度かかっています。家計は黒字にはなりません。固定費でなく、夫婦や家族で外に出たときに食べるご飯や、私がついついしてしまう買い食い、妻の趣味のカフェ代金だと思います。この点が洗いきれてない状態です。

(3)住居費について

・購入年/2022年

・物件価格/4500万円

・頭金/895万円

・ローン借入額/3780万円

・借入金利/フラット35(5年1.04%、30年1.29%)

・毎月返済額は約10万6000円(当初5年)

※修繕積立金は、現在は6350円ですが、5年ごとに上がります。その他、固定資産税や火災保険などを合計すると月12万5000円ほど

(4)加入保険について

相談者/

・収入保障保険(70歳まで払込、収入保障額月額14万円、保障期間70歳まで)=毎月の保険料1万1000円

※持病で団信に入れず、その代わりです

・医療保険(65歳払済、入院日額5000円)=毎月の保険料7000円

妻/

・ドル建て変額保険(終身タイプ、10年払込、死亡保障3万2000ドルなど)=毎月の保険料1万5000円

※学資保険の代わりとして考えています。子どもが18歳のときに解約予定

・変額保険(75歳まで払込、死亡保障2293万円)=毎月の保険料3万円

※老後資金用として考えています

・収入保障保険(60歳まで払込、収入保障額月額12万円、保障期間60歳まで)=毎月の保険料3000円

・医療保険(終身タイプ、入院日額5000円)=毎月の保険料7000円

※70歳時に使わなかった保険料が戻る保険です

・がん保険(終身タイプ、診断一時金100万円)=毎月の保険料3100円

※妻ががん家系のため加入。70歳まで何もなければ15万1200円戻ります

子ども/

・医療保険(終身タイプ、けが特約)=2900円

※よく、けがをするため、特約でほぼ元が取れています

(5)子どもに関して

可能であれば、高校から私立に行かせてあげたいです。また、第2子も欲しいですが、家計的に諦めてもいます。妻は第2子を望んでいますが、育休中の生活が心配です。

(6)働き方について

仕事はお互い65歳まで、私は可能なら70歳まで続ける予定です。働き口はあるかと考えています。

妻は、フルタイムの正社員ですが、薄給で今後の手取りもあまり上がる見込みはありません。年金も厚生年金になります。可能であれば60歳でやめてパートにしたいとのことです。

(7)食費について

ものすごい量を食べます。そして外食をしています。毎週休みの日に外食をしてしまうため、増えている現状です。私が量を食べるため、米の消費量、肉の消費量がすごいです。この辺も少し変更した方がいいかとは考えており、ご指導いただければ幸いです。

■FP深野康彦の3つのアドバイス

アドバイス1 貯めどきの今、家計を見直して貯蓄額アップを

アドバイス2 第2子出産で貯められないときはあるが、教育費は問題なし

アドバイス3 夫婦の老後資金は、フルタイムで60歳まで働けばOK

アドバイス1 貯めどきの今、家計を見直して貯蓄額アップを

確かに、マイホーム購入の前にご相談いただきたかったですが、順番が違うのは、住宅だけではありませんよ。老後資金よりも教育資金が先です。今から、きちんと準備していきましょう。毎月貯蓄ができない、ということですが、夫婦共働きで収入を得ている今が、最大の貯めどきです。2人目を考えておられるのなら、なおさらです。聖域なく家計を見直して、貯蓄体質に切り替えてください。

家計支出のなかで、問題なのは住居費ではありません。保険料です。加入している保険を拝見すると、万一のときの死亡保障のほか、ご夫婦の老後資金として運用されているものがあります。変額保険は運用次第で大きなリターンを得ることができますが、今は老後資金よりも、子どもの教育資金を貯める方が優先です。この保険は払い済みとし、以降の保険料はストップしてください。死亡保障は収入保障保険でカバーできています。ドル建ての変額保険も、本来はその保険料分をきちんと教育費として貯蓄していただきたいのですが、学資保険代わりということなので、このまま継続でもいいでしょう。

このほか、医療保険については、夫婦とも保険料が割高。必要最小限の保障を、割安な保険で確保することが大切です。夫婦とも共済など割安な医療保障に切り替えてください。ただし、ご主人は持病があるとのことなので、「引受基準緩和型」となり、保険料は少し高くなってしまいます。それでも、3500円ぐらい。奥さまは通常の医療共済で2000円。がん保険はそのままでいいでしょう。

保険の見直しで、約3万9000円は貯蓄に回すことができます。

さらに、食費。食費が高くなる理由は自覚されておられるようなので、1万5000円ほどは削減してください。雑費・趣味娯楽費で6万円。これも1万5000円の削減。合計3万円は現在の家計支出から削減するように工夫してください。

いただいた収支データのとおりだとすると、現段階でも3万円ほど差があります。ここまでの削減分を加味すると9万9000円。約10万円です。これはなんとしても達成させてください。毎月10万円とボーナスから半分の55万円。年間で175万円貯めることができます。貯める力はあるのです。

ご主人が60歳になるまでの26年間で4550万円です。現在の貯蓄額300万円を加えて4850万円。これが現在の収入が続くとした場合に、60歳までに貯められるお金、ということになります。

アドバイス2 第2子出産で貯められないときはあるが、教育費は問題なし

今後、第2子が生まれた場合、3年ぐらいは貯蓄できない時期が出てくるかもしれません。先の4850万円から3年分525万円を差し引くと4325万円。しかしながら、学資保険代わりの変額保険の解約返戻金を200万円とすると4525万円、という計算になります。ここから2人分の教育費が出ていきます。ひとり1000万円といわれますが、余裕をみて1500万円、2人で3000万円です。これを差し引くと、残りは1500万円ほどとなります。これが夫婦2人の老後資金となるわけです。教育費に充当できる児童手当の分は加味していませんので、その分は老後資金に加えることができるでしょう。

現在の収支が続くとした試算ではありますが、子どもの教育費を準備できる算段ができれば、あとは夫婦で老後資金について考えていけばいいのです。

今、気持ちを切り替えて家計を見直すことができれば、安心して2人目を生むこともできますし、2人分の教育費も無理なく用意することができるのです。

アドバイス3 夫婦の老後資金は、フルタイムで60歳まで働けばOK

老後資金については、子どもが2人であれば1500万円ほどは残る計算ですが、公務員ということであれば、退職金はありますし、60歳まで働くことができれば、公的年金の受給額も問題ないはずです。60歳以降の働き方は、その時点でどの程度の金融資産が残っているかによります。65歳まで収支プラスマイナスで生活できれば大丈夫、という気持ちでいてください。お2人ともまだ若く、老後の心配ばかりするのはもったいないです。若いうちから準備しておくことではありますが、まずはお子さんの教育費をどう準備するのか、夫婦で話し合ってみてください。保険に頼り過ぎるのは禁物です。いざというときにお金を動かすことが難しく、特に外貨建て変額保険は、為替の影響も投資環境の影響も受けます。教育費は運用で増やすのではなく、しっかり貯蓄して減らさないように準備していってください。

最後に、奥さまが第2子出産で、貯蓄がゼロになる時期があると述べました。実際の生活では、家計支出も多くなりがちです。奥さまの家事負担が軽減できるよう、一緒に子育てをして家計管理もしっかりなさってください。それが奥さまのフルタイム勤務復帰への最大のサポートになるでしょう。

大丈夫です。これから思わぬ出費もあるとは思いますが、今、貯蓄体質の家計に変われば、十分対応していくことができると思います。がんばってくださいね。

相談者「ぱる」さんから寄せられた感想

深野先生、このたびは厳しくも温かいお言葉ありがとうございます。先のことよりも教育資金。この言葉がまさに「青天の霹靂(へきれき)」でした。ついつい先ばかり追ってしまいます。今後はまず足元を、灯台もと暗し、とならないようにしたいと思います。家計に関しては、保険の見直しを行いました。以前よりは、かなりスリムになったかと思います。食費は、私の贅沢が多かったので、水筒持参やお酒を削るなどしていきます。今後も家計見直しの参考にしてまいります!

※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子

【関連記事をチェック!】

34歳貯金210万円。今までは産休育休もあり、ザル家計でしたが、1年間で150万円貯めました

36歳、貯金280万円。第1子の出産を控えていますが、夫婦そろって金銭管理が苦手です

36歳貯金650万円。子どもの教育費もどんどんかかってくるのに、焦っています