年金生活者・夫婦で住民税非課税になる211万円の壁をわかりやすく解説

年金生活している65歳以上の夫婦世帯は、住民税非課税になる「211万円の壁」を知っておこう

年金生活者の「211万円の壁」とは、65歳以上の夫婦二人の年金収入のみで生活している世帯が、住民税非課税世帯(※1)になるかどうかの境目となる年金の収入額(※2)のことです。高齢夫婦世帯の主たる生計者(一般的には住民票の「世帯主」)の年金収入が211万円以下、その配偶者の年金収入が155万円以下におさまれば、住民税非課税世帯になります。また住民税が非課税となる合計所得額、または総所得額等の上限額のことを「住民税非課税限度額」といいますが、それは住民税のみに設けられている制度です。

年金受給者の住民税非課税限度額とは、住んでいる地域によって違います。「211万円の壁」は、住んでいる地域の「級地(※3)」によって、計算時に加算できる金額が変わり「203万円の壁」「193万円の壁」等となりますので注意が必要です。

自分の住む地域がどの級地区分かは、厚生労働省の「級地区分表【平成30年度以降版】」に詳しく載っていますので、参照してください。

※1:住民税非課税世帯とは、世帯に含まれる全員が住民税非課税である世帯のことです。

※2:年金の収入金額とは、年金の源泉徴収票の、「支払金額」の欄に書いてある金額のことで、国民年金や厚生年金、共済年金だけでなく、国民年金基金、企業年金、確定拠出年金なども合算する必要があります。

※3:級地制度(きゅうちせいど)とは、生活保護による扶助を行う際に、生活保護法第8条第2項に基づき、地域ごとの立地特性や生活様式等に応じて生じる物価・生活水準の差を、生活保護の基準額に反映させることを目的とした制度です。

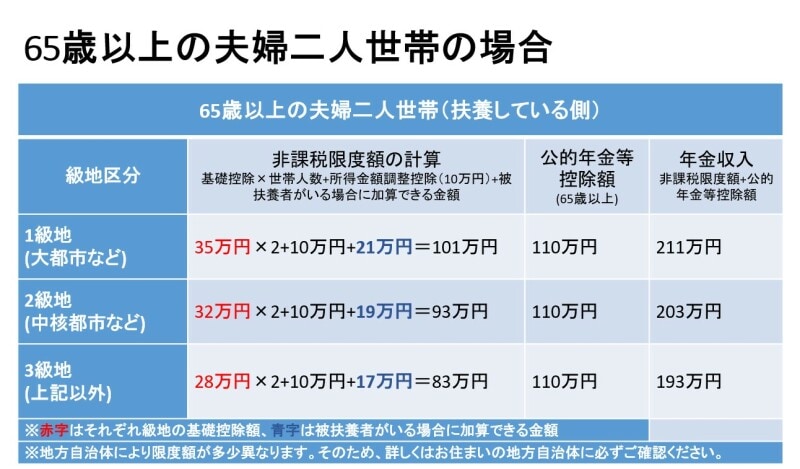

65歳以上の夫婦二人世帯が非課税になる年収はいくら?

それでは、まず、65歳以上で年金のみで暮らす、夫婦二人世帯のうち、扶養している側の年金収入をみていきましょう。1級地であれば211万円、2級地であれば203万円、3級地であれば193万円以下となります。表から「211万円の壁」というのは1級地の夫婦二人世帯で、2級地は「203万円の壁」、3級地は「193万円の壁」になることがわかるかと思います。

住民税非課税世帯は、世帯に含まれる全員が住民税非課税であることが前提なので、夫と妻、両方が非課税でなければいけません。配偶者の年金収入は単身者の年収を参考にします。

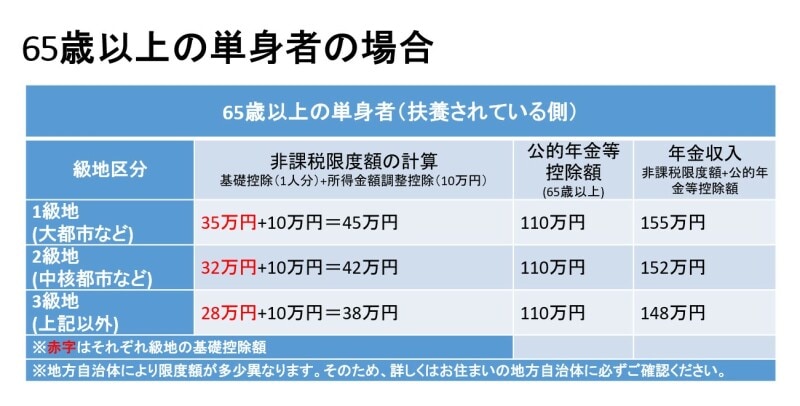

年金が非課税になる配偶者の年金収入

この表から1級地に住む(扶養されている側)の年金収入は155万円で、公的年金等控除額を引く前の年金収入が155万円以下におさまれば、配偶者も住民税が非課税となります。

つまり夫が妻を扶養している場合、夫の年金収入が211万円以下、 妻が155万円以下であれば、住民税非課税世帯となるのです。

ここから先は「年金211万円の壁」(1級地に住む、65歳以上夫婦二人の年金生活世帯)を例にお話しさせていただきます。2級地、3級地にお住まいの方はそれぞれ表の年収に置き換えてみてください。

●「年金211万円」の壁を満たした場合のメリット

1. 住民税がかからない

2. 国民健康保険料が安くなる

3. 介護保険料が安くなる

4. 高額介護サービス費が安くなる

5. 高額療養費制度の限度額が下がる

6. 後期高齢者(75歳以上)の医療費が安くなる

7. その他自治体による特典がある

その他自治体による特典では、世帯全員が住民税非課税の場合、NHKの受信料が無料になる、インフルエンザ等の予防接種が無料になる、また介護施設入居者の住居費、食費の軽減をしてくれる自治体もあります。

東京都の場合、70歳以上の方のシルバーパス(東京都交通局が運営している都電、都バス、都営地下鉄、日暮里・舎人ライナーが乗り放題)の料金は年間2万510円ですが、住民税が非課税だと年間1000円で購入できます。

美術館、博物館等の入館料も65歳以上は無料のところが多く、シルバーパスと組み合わせれば、いろいろなところに格安で行けるようになりますね。

その他、住民税非課税世帯には、「年金生活者支援給付金」が支給されたり、「臨時特別給付金(一世帯あたり10万円)」が支給されたり、緊急小口資金や総合支援資金で借りたお金を返さなくてもよい等のメリットがあります。

今後の日本

日本は3年後、2025年問題といって、いわゆる「団塊の世代」800万人全員が75歳以上、つまり国民の4人に1人が後期高齢者という超高齢社会を迎えます。また、総務省統計局の「令和2年国勢調査 人口等基本集計 結果の要約」によると、日本の人口は1億2614万6000人で、前回の5年前の調査と比べて94万9000人も減っています。超少子高齢化時代の到来により、公的年金の受給額が減るうえに、自治体の住民税非課税世帯になる基準額も211万円から下がる可能性も大きいと思われます。

まとめ

住民税非課税世帯のメリットを受けるために、年金の繰上げ受給を選択するケースもあるでしょう。以前は1カ月繰り上げるごとに0.5%(60~65歳までの5年で30%)減額されていましたが、2022年4月2日以降は1カ月繰り上げるごとに0.4%(60~65歳までの5年で24%)の減額となりました(※)。単純に早くから年金を受け取りたい方には、減額率が下がるのはメリットですが、年金収入を211万円以内に抑えたい方にとってはデメリットになります。※昭和37年4月2日以降生まれの人が対象。昭和37年4月1日以前生まれの人の減額率は0.5%

これも年金の繰上げによって「非課税世帯を増やしたくない」という国の考えがあるのかもしれません。

近々年金生活に入る方は、年金受給額が211万円を超える場合は繰り上げて211万円以下におさめる、受給額を増やしたい方は繰り下げても211万円を超えないようにする等の調整をするのもよいかもれません。

ところが、年金はしょっちゅう制度改正を行っています。年金はいったん繰上げを選択したら、あとから取り消しできません。住民税非課税の境界が下がって211万円が適用外になっても、繰上げにより減額した年金は一生涯続くのです。老後の医療費、介護費等を抑えたくて繰上げ受給を選んだとしても、制度改正により住民税非課税世帯の恩恵がなくなるリスクがあることを理解しておいてください。

公的年金は、国の税金も投与され死ぬまで給付される、私的年金の何倍もありがたい存在ですが、税制優遇のある確定拠出年金やiDeCo、NISA、つみたてNISA等も積極的に活用して、豊かな老後のための資金をしっかりと蓄えておきたいところです。

文:辻村 洋子(CFP(R)認定者・1級FP技能士)

損保会社を定年退職後、ファイナンシャルプランナーに。「お金は人生を豊かにするためのもの」をモットーに、セカンドライフを充実させたい人への家計改善、老後資金の準備、遺言・相続などに関する相談を得意としている。お金の寿命をのばす専門家として相談者の不安や悩み相談を受けている。

【関連記事をチェック!】

60歳からのお金と生きがいを作るための資格の選び方

60歳以上のシニア世代が生きがいを感じるお金の使い方って?

年金は何歳からもらえばいいの? 注意したいこと2つ!