不安で憂鬱な日々を過ごしています。ぜひ家計診断をお願いします

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、58歳の勤務医の方。お子さん2人が医学部に進学するための資金に不安を感じているとのこと。本人が転職で違う病院に移り、減収に。また、住宅ローンの完済が77歳のときとリスクを感じていると言います。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

子ども2人を医学部に入れたいのですが

■相談者

幻色の老人さん(仮名)

男性/医師/58歳

神奈川県/持ち家・一戸建て

■家族構成

妻(パート/48歳)、長男(14歳)、長女(11歳)

■相談内容

初めてご相談します。58歳勤務医です。これから別の病院に転職します。その際、給与(手取り額)85万円程度に下がりますが、精神的にも肉体的にもラクになりそうです。退職金は150万円の見込み。非常勤のアルバイトは10万円に減る見込み。ただし、転職先の病院は定年がなく、希望すれば長く働けます。

今後は、65歳まではなんとか常勤医としてこの(転職先の)手取りを維持し、それ以降は70歳まで年収800万円(額面)、それ以降は非常勤で体が許す限り手取り50万円は確保するのが理想です。ただし、持病もあり、どこまで働けるか見通しが立ちません。

子どもが2人とも医学部を志望しており、長男にはなんとしても国公立を目指させますが、長女は私立医大やむなしと考えています。妻は体力的にパートがやっとです。団信付き住宅ローンはあと19年、また保険が過大なのは私が病気をしたせいもあります。妻からは保険が過剰と批判されていますが、まだ子どもが小さく医学部の月謝もあり、万一のことを考えると解約に躊躇しています。このままで老後は大丈夫でしょうか。長男が受験で私立医大になった場合は家計が破綻し長女の夢が潰えてしまうと考えて、長男につらく当たってしまうときがあります。家計診断よろしくお願いいたします。

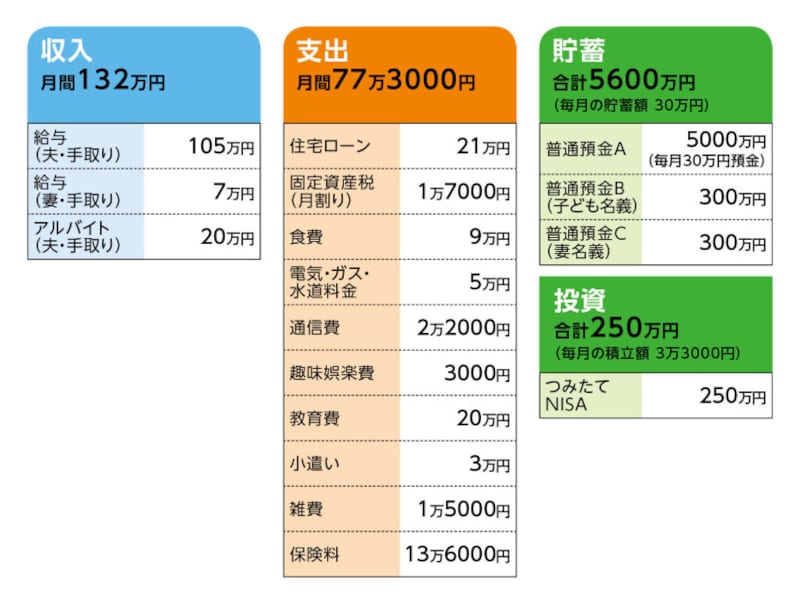

■家計収支データ

■家計収支データ補足

(1)健康上の不安について

数年前に循環器疾患が見つかり、現在、経過観察中。

(2)現在の教育費の内訳

長男→私立中学+塾の経費等=14万円

長女→公立小+学習塾=6万円

(3)今後の教育学費について

長男は国立大医学部で卒業まで350万円、他に生活費(6年間)で1200万円。長女が私立医大なら自宅通学で3000万円を想定。また、長女は高校まで公立の予定。足りなければ、奨学金、地域枠を検討。

(4)住宅ローンの詳細

・ローンの種類/変動25年返済・金利0.972%

・現在のローン残高/4400万円

・当初の借入額/5500万円

・借入年/2016年(完済77歳)

(5)加入保険について

[相談者]

・終身保険(65歳払い済み、死亡保障1000万円、医療特約入院5000円付き)=毎月の保険料2万3000円

・養老保険(保険期間63歳まで、死亡500万円、満期金500万円)=毎月の保険料8万7000円

・定期保険(保険期間65歳まで、死亡1000万円)=毎月の保険料6500円

・共済(死亡800万円、入院5000円)=毎月の保険料4000円

[妻]

・定期保険(保険期間70歳まで、死亡3000万円)=毎月の保険料8500円

・定期保険(死亡1000万円)=毎月の保険料3000円

[子ども]

・子ども共済=毎月の保険料2000円×2名分

(6)退職金制度について

今回の退職金が150万~250万円。転職先の退職金は不明だが、勤務医の場合、目安として勤続年数×20万円が一般的とのこと。

(7)その他(相談者コメント)

「長男は国公立大学医学部を目指せる位置にいるらしいのですが、なんといっても難関ですからどうなるかはわかりません。長女のできはいまいちです。2人が国公立医学部合格というのは夢のまた夢でしょう。長男のテストの成績に親が一喜一憂し、時として長男を罵倒してしまうこともあります。長男が現役で国公立がだめで私立に合格した場合は、旧設医大ならば親心としては行かせたいと思っております。浪人はリスクが高く(私が経験者です)、私自身が精神的にもたないのです。長男が私立医大に進んだ段階で、長女の医学部の夢はしぼみます。その葛藤で悪夢にうなされたりと、毎日憂鬱です。いったい、いつまで私は働き続けないといけないのだろうか、体力がもつだろうか。私が死んだらこの一家はどうなるんだろうかと毎日が本当につらいです。妻は楽天的で家計簿もつけたことがありません」

■FP深野康彦の3つのアドバイス

アドバイス1 教育資金は足りるので必要以上の心配は不要

アドバイス2 70歳以降、収入が年金だけなら老後資金は大きく減る

アドバイス3 保険の見直しや家計収支の確認を

アドバイス1 教育資金は足りるので必要以上の心配は不要

先に結論から申し上げます。将来を相当に不安視されていますが、教育資金は十分用意はできます。さらに、家計を見直せばより改善します。ではまず、現状の家計収支から見ていきましょう。

収入は転職後で試算します。ご主人は月85万円、奥様は7万円。転職前より、ご主人の給与が手取りで月20万円、また非常勤(アルバイト)の収入も月10万円減収になるとのこと。計30万円、年間360万円の減収ですが、現在の職場では肉体的、精神的にハードだったのですから、今後も継続的に働くためには、いい選択だったと思います。

対して、支出は月77万3000円なので、毎月の黒字は24万7000円。希望されているように、65歳までこの収入が維持できたとすれば、7年間で約2075万円。現在、手持ちの金融資産が合計で5850万円(運用商品は評価額の増減を考慮せず)ですから、合わせて約7930万円となります。

ここから、大学にかかる教育費を差し引きます。ただ、ご長男が国公立大学の医学部を目指されていますが、ここではよりコストが高い私立大に入学(ただし自宅通勤)を想定します。長女の方も同様に私立大とし、大学にかかる費用はともに3000万円とします。これで計6000万円。これを7930万円から差し引けば、残りは1930万円です。

ですが、先の家計収支で毎月20万円の教育費が含まれています。ご主人65歳のとき、お子さんは21歳と18歳ですから、大学費用をすでに差し引いていますので、少なくともご長男の3年分の教育費(月14万円×3年間=504万円)が余分に計上されています。

一方、長女の方は、大学受験まで今の教育費で推移しない可能性もあります。公立高校ではなく私立に進学する、また、高校に入ってからは、進学塾で今よりコストはかかることも想定されるからです。

仮に、医学部専門の予備校に通うとすれば、高いところでは年間500万円もめずらしくはありません。あるいはご長男も予備校に通うかもしれません。そう考えれば、やや多めではありますが、もっとも教育費がかかる場合を想定して、1500万円を計上すると、計算上は、教育資金としてさらに1000万円を計上することになります。

また、養老保険の保険料の支払いが63歳で終えますので、2年分の約200万円が余分に差し引かれていますので、この分も考慮します。

したがって、実際にかかる時期よりは一部前倒しではありますが、教育資金を差し引いた残りの手持ち資金は約1100万円となります。これに63歳で受け取る養老保険の満期金500万円、さらに退職金(現在の勤務先と転職先の合計)300万~350万円とのことですから、ざっとですが、65歳の手持ち資金=老後資金は、少なくとも2000万円は用意できることになります。

アドバイス2 70歳以降、収入が年金だけなら老後資金は大きく減る

65歳以降ですが、想定では70歳まで年収が額面で800万円。奥様はこの時点(ご主人65歳のとき)でパートを辞められたとすると、世帯収入は手取りだと600万円ほどでしょうか。一方、生活費は、教育費がなくなり、保険料の支払いもほぼなくなりますが、それ以外の生活費が今と変わらないなら、月45万円。結果、年間60万円の黒字ですから、70歳までに300万円貯蓄できることになります。

また、65歳から公的年金の受給開始となりますが、ご相談者が65歳以降も厚生年金に加入しているとすると、受け取る老齢厚生年金部分は在職老齢年金となり、本来受け取る額より減額されます。しかも、ご相談者の場合、想定している賃金が高いため、厚生年金部分は全額かそれに近い額がカットとなる可能性があります。受け取るなら、老齢基礎年金だけにして、老齢厚生年金部分は繰下げ受給を選択する方がいいと思われます。

もし、老齢厚生年金部分は繰下げ受給としたら、65歳から受け取るのは老齢基礎年金部分だけ。令和4年度の老齢基礎年金は満額で77万7800円ですが、便宜上、7年後も同額とすれば、5年間で約390万円。これも貯蓄に回れば、70歳までに老後資金は2690万円となっています。

70歳以降、住宅ローンが完済となる7年間、それ以前と同じ生活費が継続されると、この場では詳しい年金受給額は計算できませんが、夫婦合算で手取り額25万円程度とすれば、毎月20万円の赤字。7年間で1680万円となります。70歳以降、収入が年金だけなら、この時点での手持ち資金は1000万円ほどということに、試算上はなるわけです。

アドバイス3 保険の見直しや家計収支の確認を

ご主人77歳の時点で老後資金1000万円は足りるかどうか。77歳以降は住宅ローンがなくなり、公的年金だけでも生活費は回る可能性があります。であれば、住宅のリフォームや住宅設備機器(エアコン、給湯器など)の買い替え、修繕費用、あるいはご夫婦の医療費や介護費用は、手持ちの老後資金だけでカバーすることは、余裕はないでしょうが、可能だと考えます。

また、教育資金についてはかなりの高額を想定していますし、70歳以降は年金だけの収入としています。そう考えれば、老後資金はもっと用意できる可能性も十分にあります。一方で、70歳まで収入が想定どおりの金額で推移するかは、不確定です。健康面に不安があれば、なおさらでしょう。

したがって、リスクへの備えをしておくことが有効です。まずは、家計支出の見直し。もっとも効果的なのは、奥様が言われるように固定支出である保険です。これは今すぐにでも着手してほしいと思います。

具体的には、ご主人加入の終身保険、養老保険は払済保険(これまで支払った保険料分の保障は残る)にします。奥様の定期保険は、保険料の高い方を解約します。子ども共済も解約します。

ご主人の保険に関しては、終身保険も養老保険も掛け捨てではないので、保険料が割高になります。しかし、資金として流動性はありません。教育費が今後どの程度かかるか不確定の状況であれば、その教育費と死亡保障、どちらの備えの優先順位が高いかと言えば、前者です。

また、養老保険は最近、加入されたとのこと。保険期間(保険料の支払い期間)が5年間なら、保険料の総支払額は522万円。満期金500万円なら元本割れです。あるいは22万円で5年間500万円の死亡保障を買ったとも言えますが、それなら共済に入った方が保険料コストは割安です。

奥様については、死亡保障は1000万円も確保されていれば十分です。もし医療保障がなく、それを不安に思うなら、定期保険を2本とも解約し、やはり共済保険に加入してもいいでしょう。

この見直しで、途中の計算は省きますが、約500万円、老後資金が増えます。将来、教育資金が足りないなら、奨学金(貸与型)の利用も考えているとありますが、それよりもこの見直しの方がはるかに有意義ですし、お子さんのためにもなります。

また、現在(転職前)の月間収支では世帯収入133万円に対して、支出は77万3000円、貯蓄と投資で33万3000円。結果、22万4000円の行方がわかりません。おそらく普通預金に貯まっていると思われますが、もしも見落としている支出があるなら、この場で行った試算は、大きく老後金額を減らすことになります。ここは早急に、かつ、しっかり確認してほしいと思います。

老後に向けてもうひとつ気になるのは、住宅ローンです。金額が大きく、支払いが77歳まで続くことは、やはりリスク要因です。教育費が落ち着いた時点で、資金に余裕があれば繰上返済を行い、少しでも完済時期を短縮しておくのもいいでしょう。ちなみに65歳のときに、1000万円を繰上返済すると、支払利息は110万円ほど節約でき、返済期間は4年半ほど短縮できます。

最後に、これはマネープランとは直接関係はありませんが、ご相談者が過剰に心配されている点が気になります。不安を抱え過ぎ、それが強いストレスになれば、お医者さんにこのようなアドバイスはおこがましいですが、決して健康にいいとは言えないはず。それが原因で働けなくなれば、それこそ本末転倒です。

また、私が口をはさむことではないでしょうが、お子さんの思う気持ちからであっても、成績が悪いからとご長男を罵倒されることは、マイナスの結果しか生まないような気がします。おそらく、ご相談者もそのことは理解されていると思います。試算では、教育資金は足りるわけですし、お子様の未来がひとつしかないわけでもありません。泰然自若(たいぜんじじゃく)とした心でお子さんと日々接してほしいと思います。

相談者「幻色の老人」さんから寄せられた感想

家計診断ありがとうございました。子ども2人が私立医大にすすむ可能性、浪人した場合についてもシミュレーションしていただき、そのことを考えると破産の恐怖感しかなかったのですが、具体的な方策が見えてきたような気がします。そのほか、気になっておりました、ローンの繰上返済や、過重な保険の解約、年金受け取りについても時期についてのアドバイスをいただけてよかったです。夫婦で話し合い、これらの案件も早めに着手してまいりたいと思います。私にとって大きかったことは、FPの深野先生に家計診断していただいたことで、家計の不備や、自分のおごりにも気付いたことでした。深野先生に精神療法をしていただいたような気分になり、肩の荷が少しおりた気がいたします。先生の人間味あふれるご示唆に本当に感謝申し上げます。

自分としては子どもによかれと思い、これまで一生懸命、がむしゃらに働いてきたつもりでしたが、これからは自分の残された人生や家族との生活を少しでも楽しめるように、ひとりよがりや意固地にならずに素直に子どもの意見も受けとめていこうと思います。また、私自身、あきらめていたささやかな夢の達成なども今後は考えていこうという気になりました。深野先生、編集部の皆さま本当にありがとうございました。

※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武

【関連記事をチェック!】

58歳貯金750万円。定年後に長男、母親を養う可能性もありこれからやっていける?

58歳貯金700万円。夫の両親に仕送りが必要となり、自分たちの老後もあるので不安です

81歳貯金30万円。夫が老人ホームに入居。自分も体調が思わしくなく。緊急SOSです