<目次>

2019年10月、いよいよ消費税が10%にアップされる予定です。今回の税制改正施行でポイントとなるのは税率があがるだけではなく、複数税率、つまり消費税率が10%に引き上げられるものと8%に据え置かれるものとがあるということです。その中でも、一般消費者目線からすると「食品と外食ってどこで線引きがされるの」ということが、日常生活の中でダイレクトに影響を及ぼしてくると考えられますので、そのあたりを中心に整理していきましょう。

標準税率と軽減税率の線引きは

改正される消費税法においては消費税率10%になる取引を標準税率、8%に据え置かれる取引を軽減税率といっています。また、それにともない飲食料品の譲渡と定期購読契約がされた新聞の譲渡が軽減税率として扱われるのが決まっていますが、日常生活に密接に関係してくるものとなると「食品と外食ってどこで線引きがされるの」

「テイクアウトや宅配とケータリングってどこで線引きがされるの」

の2点に絞られるのではないでしょうか。

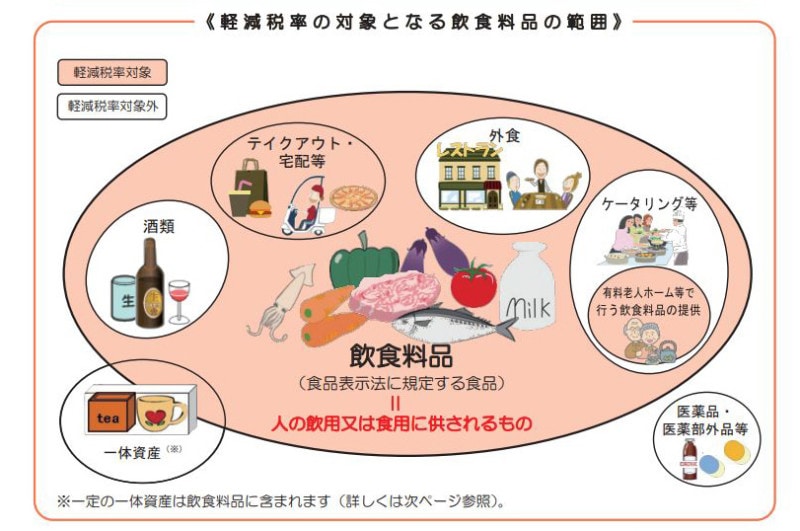

まずはおおまかな区分イメージは下記のとおりです。

「外食」と「食料品」の区分のポイントは?

国税庁が発表している消費税の軽減税率制度に関するQ&A(個別事例編)によると「外食」と「食料品」の区分は、「飲食設備のある場所等において行う食事の提供か」というところにポイントがあると考えられます。たとえば「店内にイートインスペースを設置したコンビニエンスストアにおいて、ホットドッグ、から揚げ等のホットスナックや弁当の販売を行い、顧客に自由にイートインスペースを利用させている」といった場合、どのように考えるのかというと、店内のイートインスペースといった「飲食設備の提供」となるので外食にあたるという解釈となります。

一方、ファストフード店におけるテイクアウトは事業者が「飲食設備の提供」をしておらず、飲食料品の提供になるので外食とはならないという解釈となります。

「食料品」のそのものの提供でも外食となる場合も?

では、「屋台のラーメン屋などで缶ビールを提供された」場合と「屋台のラーメン屋などでペットボトルのウーロン茶を提供された」場合を考えてみましょう。上図にあてはめると前者は、「缶ビール」=酒類にあてはまるため標準税率となることは明らかですが、後者は「飲料食品そのもの」ともいえなくもありません。しかし、屋台といっても通常は- 自らテーブル、椅子、カウンター等を設置している場合

- 自ら設置はしていないが、たとえば、設備設置者から使用許可等を受けている場合

同様に「手ぶらバーベキュー」といった場合、「野菜や肉・魚などの飲食品の提供」と考えることもできますが、主たる目的としてはバーベキュー場としての施設を利用していただくというサービスがメインと考え、したがって、「飲食設備の提供」にあたるので、外食にあたるとの見解がでています。同様にカラオケボックスでの飲食料品の提供、あるいは映画館の売店での飲食料品の販売も「飲食設備の提供」にあたり外食扱いとなります。

「食品」と「外食」の区分は誰が? いつ? どこで?

では、今後、複数税率が導入されるとコンビニ、ファストフード店、あるいはスーパーや大型商業施設などで「飲食品なのか」あるいは「外食なのか」の線引きでトラブルになることも予想されます。その場合、上記Q&Aによると「店舗には顧客が飲食可能な休憩スペースがあるため、飲食料品の販売に際しては、顧客に対して店内飲食か持ち帰りかの意思確認を行うなどの方法で、軽減税率の適用対象となるかならないかを判定していただくこととなります」といった見解や、あるいは、「お買い上げの商品を休憩スペースを利用してお召し上がりになる場合にはお申し出ください等の掲示を行うなど、営業の実態に応じた方法により意思確認を行うこととして差し支えありません」と記されています。

したがって、一般消費者が自ら「食品であれば8%、外食であれば10%」であることを熟知し、実態に即してたとえば「持ち帰りで、お願いします」といった意思表示を行うことももとめられるのではないでしょうか。

「ケータリング」と「テイクアウト・宅配等」の区分のポイントは?

消費税法上「ケータリング、出張料理」は、相手方が指定した場所で、飲食料品の提供を行う事業者が食材等を持参して調理して提供するものや、調理済みの食材を当該指定された場所で加熱して温かい状態で提供すること等であるとされ、具体的には- 相手方が指定した場所で飲食料品の盛り付けを行う場合

- 相手方が指定した場所で飲食料品が入っている器を配膳する場合

- 相手方が指定した場所で飲食料品の提供とともに取り分け用の食器等を飲食に適する状態に配置等を行う場合

したがって、そばの出前、宅配ピザのデリバリーは、顧客の指定した場所まで単に飲食料品を届けるだけであるため、「飲食料品の譲渡」に該当し軽減税率の対象となります。一方、当社内の喫茶室を営業している事業者に依頼して、社内の会議室まで飲料を配達してもらい、会議室内で給仕等の役務の提供が行われる場合には「ケータリング、出張料理」に該当し、軽減税率の適用対象となりません。

「一体資産」とそうでないものの区分のポイントは?

一体資産とはたとえば、「食品」と「玩具」がセットで販売されているような形態を指します。飲食品の提供にあたれば軽減税率の対象となるのですが、以下の基準をいずれも満たした場合、「飲食料品」に含まれ、軽減税率の適用対象となります。

- 一体資産の譲渡の対価の額(税抜価額)が1万円以下であること

- 一体資産の価額のうちに当該一体資産に含まれる食品に係る部分の価額の占める割合として合理的な方法により計算した割合が3分の2以上であること

- 一体資産の譲渡の対価の額(税抜価額)が1万円以下であること

- 一体資産の価額のうちに当該一体資産に含まれる食品に係る部分の価額の占める割合として合理的な方法により計算した割合が3分の2以上であること

(紅茶の原価) 450 円÷(一体資産の譲渡の原価)650 円≒ 69.2%

と算定されることから3分の2(66.666……%)以上という要件も満たし、軽減税率の対象となります。このように考えると、スーパーマーケットやコンビニで売っているいわゆる「おまけ付きお菓子」といった類のものはほとんどが「飲食料品」に該当するものと考えます。

一方で、「ビールと惣菜を通常は単品で販売」する方法以外に「セットで販売すると値引き」といった場合には「一体資産」の取扱いにはなりません。この場合、あらかじめ一体資産を形成し、または構成しているものであるかどうかが重要ということです。

前述の紅茶とティーカップのように、あらかじめセット販売を予定しているかどうかがポイントになるとおさえておきましょう。