配当控除を申告したら、国民健康保険税が増えた?

配当所得を含んだ「課税総所得金額が695万円以下」であれば、申告不要で放置せず、配当控除を活用して節税対策を検討すべきかと考えます。【関連記事をチェック】

確定申告するべき?配当控除の適否判断

ただし、一方で「確定申告したら国民健康保険が増えた」あるいは「確定申告したら医療費の後期高齢者医療保険が増えた」というような方もいるようです。なぜ、そのようなことが起こるのでしょうか。

国民健康保険とは

国民健康保険とは主に自営業者等が加入できる医療保険である健康保険の一形態といえるので社会保険料としての性格を持つものです。ただし、自治体によっては、社会保険であっても地方税のひとつとして位置づけしたほうがより徴収がしやすくなるということで国民健康保険税とあえて「税」という名称を付している自治体があります。国民健康保険の算定基準は自治体で定めることができる

国民健康保険の算定基準は自治体で定めることができます。逆からみれば、国民健康保険の算定基準は自治体ごとに違うということになるのですが、たとえば、平成30年分の渋谷区における算定基準は以下のとおりです。■医療保険料

- 均等割額(世帯主の人数割 以下同じ)=3万9千円

- 所得割=所得割算定基礎額×7.32%

- 世帯限度額=58万円

- 均等割額(世帯主の人数割 以下同じ)=1万2千円

- 所得割=所得割算定基礎額×2.22%

- 世帯限度額=19万円

- 均等割額(世帯主の人数割 以下同じ)=1万5600円

- 所得割=所得割算定基礎額×1.40%

- 世帯限度額=16万円

(※ 住民税を算定の基礎として活用している自治体もありますが、おおむね、同様の算式となっています)

つまり、「所得が増えれば増えるほど、国民健康保険の額があがる」という仕組みとなっているということです。

株の確定申告と国民健康保険の接点とは?

ここで、確定申告と国民健康保険の接点が見えてくるのですが、株の税金と国民健康保険の接点という観点でいうと、源泉徴収を選択した特定口座内の上場株式等の譲渡所得や上場株式等の配当所得はすでに所得税15%・住民税5%が差し引かれているので確定申告をしないという選択肢もあります。確定申告しないという選択肢のデメリットは所得税15%・住民税5%が差し引かれているままで放置ということがあるのですが、一方で、国民健康保険の算定対象になる所得には含まれない、つまり、上場株式等の譲渡所得や上場株式等の配当所得があった影響で、国民健康保険があがることはないともいえます。

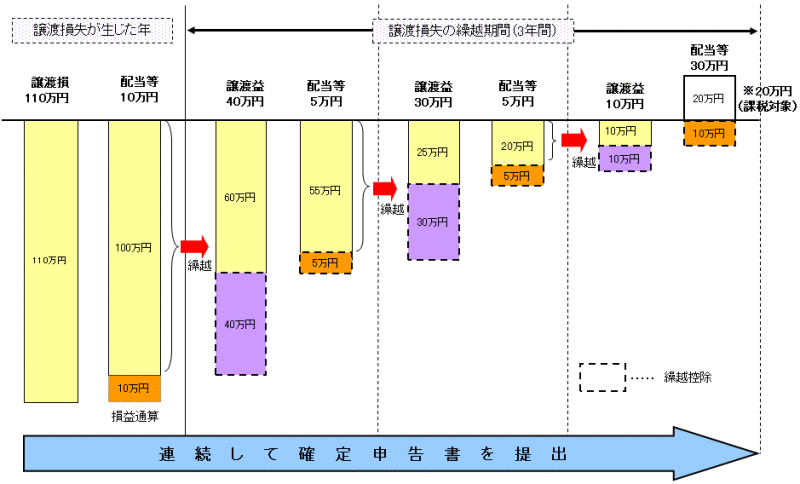

しかし、人によっては「繰越損失や損益通算を活用したい」(下表 参照)「配当控除を活用したい」「確定申告しないと適用が受けることができない所得控除を受けたい」というような理由で確定申告したい人がいるでしょう。

でも、このような人こそ国民健康保険の算定の基礎となる所得割算定基礎額に上場株式等の譲渡所得や上場株式等の配当所得が加算されるので「確定申告したばかりに、国民健康保険が増えた」ということになるのです。

節税メリットよりも国民健康保険が上回る可能性がある人は

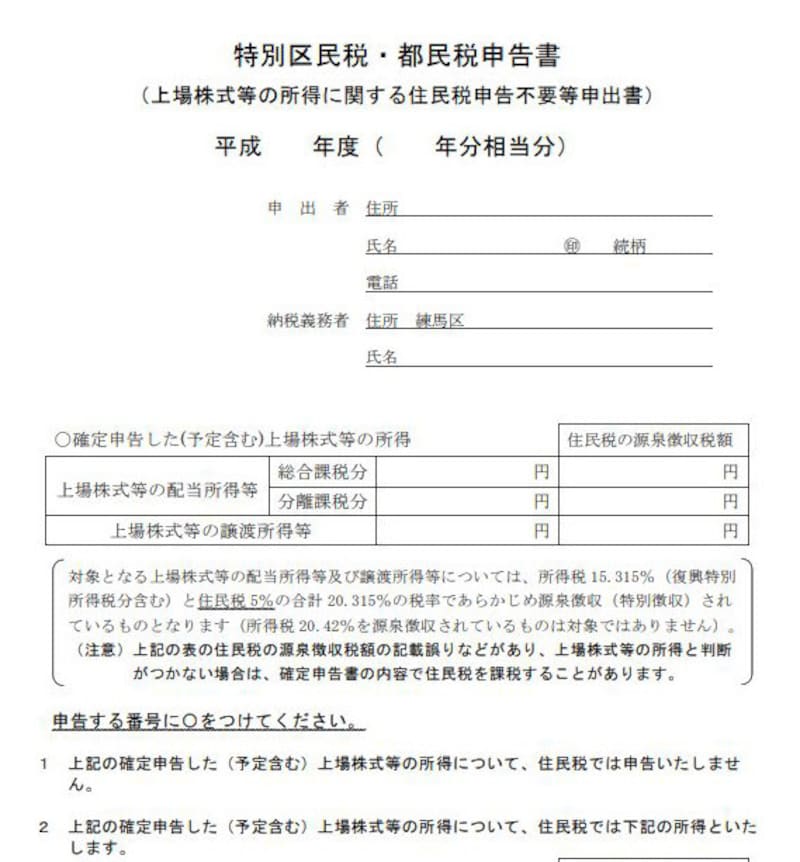

そこで、節税メリットよりも国民健康保険が上回る可能性がある人は、住民税の申告不要を選択する制度が創設されています。具体的には、住民税の税額決定通知書や納税通知書が送達される日までに、確定申告の提出とは別に、市民税・県民税申告書や上場株式等の所得に関する住民税申告不要等申出書(下記参照)

を提出するなどの手続きをすることによって、住民税において申告不要を選択することができるのです。

給与所得者やリタイアした人など立場によって判断が異なる住民税の申告不要制度

源泉徴収を選択した特定口座内の上場株式等の譲渡所得や上場株式等の配当所得があり、確定申告を活用して節税メリットを受けたいという方はおおまかには下記のパターンに区分できると考えます。- 前年以前の差し引き切れていない上場株式等の譲渡損失がある

- 本年の取引で上場株式等の譲渡損失があり、損益通算や繰越控除を活用できそうな見込みである

- 配当控除を活用して申告したほうが申告不要を選択するより節税メリットが受けられそうだ

もちろん、これらの対象者が給与所得者で、勤務先で社会保険に加入しているという場合には「確定申告したほうが有利か?申告不要制度を選択したほうが有利か」という基準は節税メリットがあるかどうか、で判断すればいいと考えます。社会保険の算定基準は標準報酬月額といって、通常は4月から6月の平均給与が基となるからです。

一方、リタイアした人で「確定申告したばかりに、国民健康保険が増えそう」という人は

確定申告した場合の節税メリットの税金の負担減と確定申告を行った場合の国民健康保険の負担増をよく見極め、住民税において申告不要を選択するか否かを検討したほうがいいのではないでしょうか。