このような方は一定数いるのではないかと思います。こういった人に検討してほしいのが配当控除の活用です。

配当控除ってなに

会社が「配当金を出す」といった場合、法人税や住民税が課された税引き後利益が原資となり、株主に対して配当金を支払われることが通常ではないでしょうか。これを課税という視点からみてみると- 配当金を支払う前段階で法人税や法人住民税が課されている

- 配当金を得た株主に対して個人所得税や個人住民税が課されている

そこで、株主に対して課される個人所得税や個人住民税を軽減し、調整しようという考えが配当控除の趣旨であるととらえるといいでしょう。

配当控除を受けられる配当所得とは

では、具体的に配当控除の内容についてみていきましょう。配当控除を受けられる配当所得とは日本国内に本店のある法人から受ける剰余金の配当、利益の配当、剰余金の分配、証券投資信託の収益の分配であるので、以下の配当は配当控除の対象となりません。

- 基金利息

- 私募公社債等運用投資信託等の収益の分配に係る配当等

- 国外私募公社債等運用投資信託等の配当等

- 外国株価指数連動型特定株式投資信託の収益の分配に係る配当等

- 特定外貨建等証券投資信託の収益の分配に係る配当等

- 適格機関投資家私募による投資信託から支払を受けるべき配当等

- 特定目的信託から支払を受けるべき配当等

- 特定目的会社から支払を受けるべき配当等

- 投資法人から支払を受けるべき配当等

また、

- 確定申告すること

- 総合課税の適用を受けること

配当控除の節税メリットは

配当控除の適用を受けた場合の節税メリットは所得税・住民税ともにあり、剰余金の配当、利益の配当、剰余金の分配を前提(以下、剰余金の配当等という)とした場合(※1)に下記のようになります。(※1 証券投資信託の収益の分配は設例を簡略化するためにここでは除きます)

■所得税の税軽減額・・・AとBの合計額

課税総所得金額1万円以下のうちの剰余金の配当等の10%・・・Aとする

課税総所得金額1万円超のうちの剰余金の配当等の5%・・・Bとする

■住民税の税軽減額・・・CとDの合計額

課税総所得金額1万円以下のうちの剰余金の配当等の2.8%・・・Cとする

課税総所得金額1万円超のうちの剰余金の配当等の1.4%・・・Dとする

上記の金額が所得税や住民税からダイレクトに減額できるので、「配当控除を活用したほうが有利なのか? 申告不要としておいたほうがいいのか?」という判断が重要になってくるのです。

配当控除を活用しないと20%の税金が天引きされたまま

上場株式等の剰余金の配当を受けた場合、所得税15%・住民税5%(※2)の税金が源泉徴収(つまりは天引き)されたまま、申告不要(つまりは確定申告しない)という選択肢も合法です(※3)。(※2 計算を簡略化するため復興特別所得税は考慮していません。以下、同じ)

(※3 上場株式等の申告不要制度に金額の多寡はありません。また、一般投資家が取引しやすいという観点からここでは上場株式等とします)

言い換えると、「額面50万円の配当があった場合、手取りは40万円でいいの?」というのがここでのポイントです。

配当控除の適否判断はズバリここ

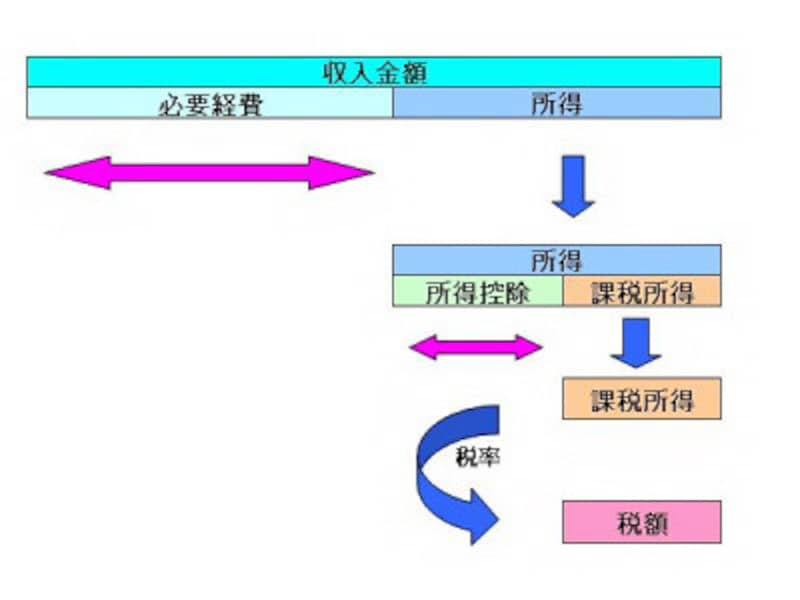

「配当控除を活用したほうが有利なのか?申告不要としておいたほうがいいのか?」という判断基準はズバリ「課税総所得金額が695万円以下かどうか」という基準になります。課税総所得金額というのはやや難解な専門用語ですが、要は税率が課される前の最終的な金額となりますので、以下の図表でイメージしてみてください。

配当控除の適用を受ける前提条件として、総合課税を受けることというのが前提条件となりますのでポイントは、総合課税されて配当控除を受けたほうがトクか?申告不要で放置しておいたほうトクか?という視点で下記の表をみてください。

課税総所得330万円を例にとって所得税・住民税別々に説明すると

所得税率10%が課され、配当控除で10%減額されるので実質負担率0%となります。次に住民税ですが住民税率10%が課され、配当控除で2.8%減額され実質負担率7.2%となるので、剰余金の配当等を受け所得が増えた部分に対する税の負担率は配当控除の適用を受けるまで考慮すると所得税の実質負担率0%+住民税の実質負担率7.2%=合計7.2%

となります。申告不要で放置しておくと

所得税15%+住民税5%=税負担全体で20%

となるので、その差額分(ここでは12.8%)配当控除を受けたほうが有利、という結論になります。

もちろん、所得の状況は毎年毎年、その個々人によって変動しますし、配当控除の節税メリットの算定はやや難解です。また「確定申告したばかりに国民健康保険や医療費の本人負担割合が増えた」など節税メリットを上回る不利な状況が露見することもあるので、ケースによっては専門家のアドバイスを得ながらも確定申告の適否を判断するのもいいのではないでしょうか。