正直、同居はしたくない毒親の介護や資金援助をどうすべき?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、昨年正社員になれたものの、貯蓄がなく、家計から多くを貯蓄する余裕もないという46歳の会社員女性。しかも、健康面で不安がある上、一人暮らしの母親がいわゆる「毒親」で、将来の介護や経済的支援に頭を悩ませているとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談は無料になります)■相談者

絢子さん(仮名)

女性/会社員/46歳

賃貸住宅

■家族構成

一人暮らし

■相談内容

長年一人暮らしで派遣や契約社員として働いていて昨年ようやく正社員として就職しました。身分は安定したものの月給は手取り17万円。今の貯金は120万円ほどです。今後どうやって貯蓄していけばいいのか、家計を見直すポイントを知りたいです。生命保険は、保険料負担が気になるのですが、頼れる身内がいないのでお守りという感じで加入し続けています。女性特約や三大疾病特約を外せば少しは安くなりますが既に病気をいくつか抱えているので手術・入院の可能性は少なくありません。現在も通院中で医療費が月5000円程度かかっています。新しく違う保険に入るのは難しいと思います。

将来の年金受給見込み額は9万円なので貯蓄を増やしたいです。唯一の趣味で英語教室(月5000円)に通っていましたが、現状を考え、現在はやめています。現在貯蓄は社内預金(月1万円)と積立の投信(月5000円)をしています。それと、将来的に現在ひとり暮らしの母の介護も必要になるかもしれません。母に貯金はなく年金収入のみ。現実的に考えると同居した方が良いのかもしれませんが、毒親気味で恐ろしい剣幕で怒鳴りちらすこともあり(昔からそう)、正直同居は絶対に避けたいです。はっきりと言われていませんが今現在も経済面のサポートが必要な状態のようで頭を悩ませています。ちなみに先月から、生活保護を受給しています。いろいろ相談を詰め込み過ぎてしまいすみません。

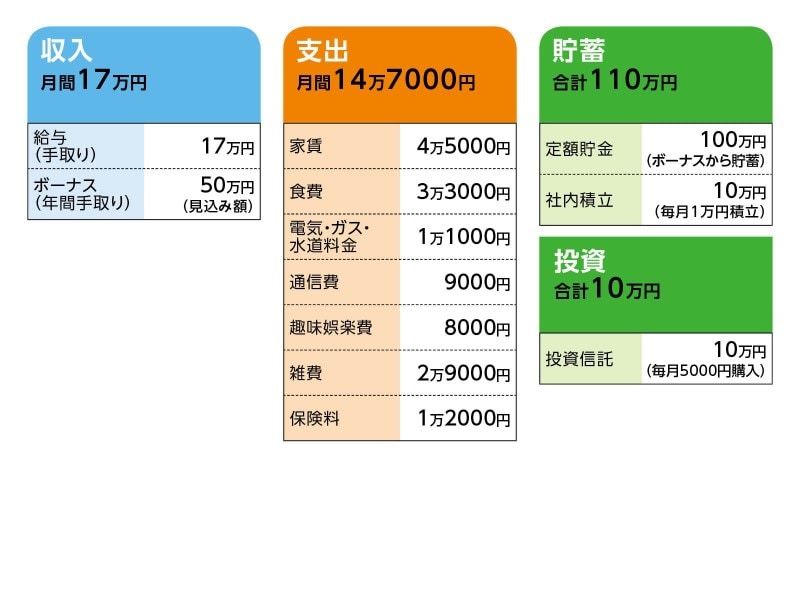

■家計収支データ

■家計収支データ補足

(1)ボーナスの使いみち

直近のボーナスは25万円支給。貯蓄20万円、家電2万円、レジャー費3万円

(2)雑費の内訳

日用品5000円、被服・美容費1万3000円、医療費6000円、他5000円

(3)加入保険の保障内容

・本人/低解約型終身保険(60歳払い済み、死亡保障80万円、各種医療特約付き、60歳解約返戻金80万円)=保険料1万円

・本人/共済(病気死亡400万円、入院4500円)=保険料2000円

(4)実家について

相続する実家はなし。

(5)定年と退職金について

定年60歳。再雇用制度で65歳まで勤務可能だが、女性社員でそこまで働いている人がいないため、実際にできるかどうかは不明。退職金額は勤続年数×退職時の給与。

■FP深野康彦の3つのアドバイス

アドバイス1 英語教室の再開が今後の貯蓄につながる

アドバイス2 iDeCo活用で効率的に老後資金づくりを

アドバイス3 保険の見直しは貯蓄が増えてからでもいい

アドバイスの詳細はこちら>>