NISA口座と特定口座のメリットとデメリット

NISA制度(正式名称:非課税口座内の少額上場株式等に係る配当所得及び譲渡所得等の非課税措置、以下、ここではNISA制度あるいはNISA口座という)が、導入されてから5年が経過しようとしています。「NISA口座と特定口座の使い分けがわからない」あるいは「平成30年の年末で平成26年に開設した口座がちょうど満期を迎えるのだけれど、そのとき、どういう判断をしたほうがいいのかわからない」という質問が多く寄せられるようになったので、NISA口座と特定口座のメリット・デメリットを対比させることにより、その使い方や使いわけの判断基準をみていきたいと考えます。

NISA制度とは

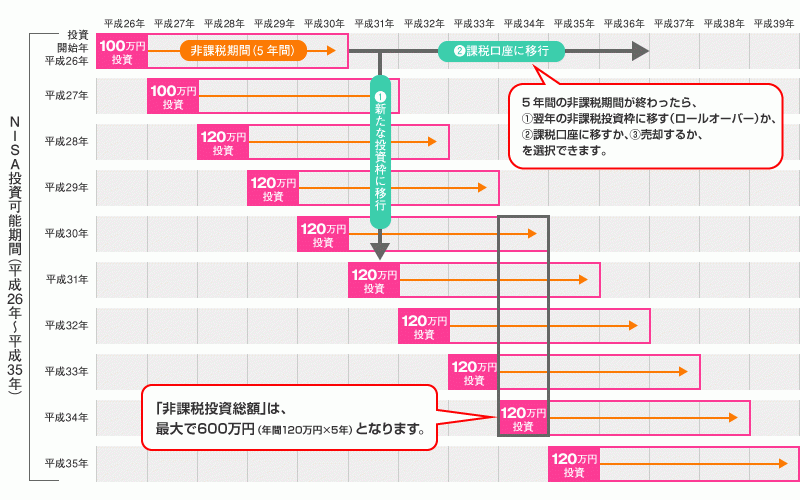

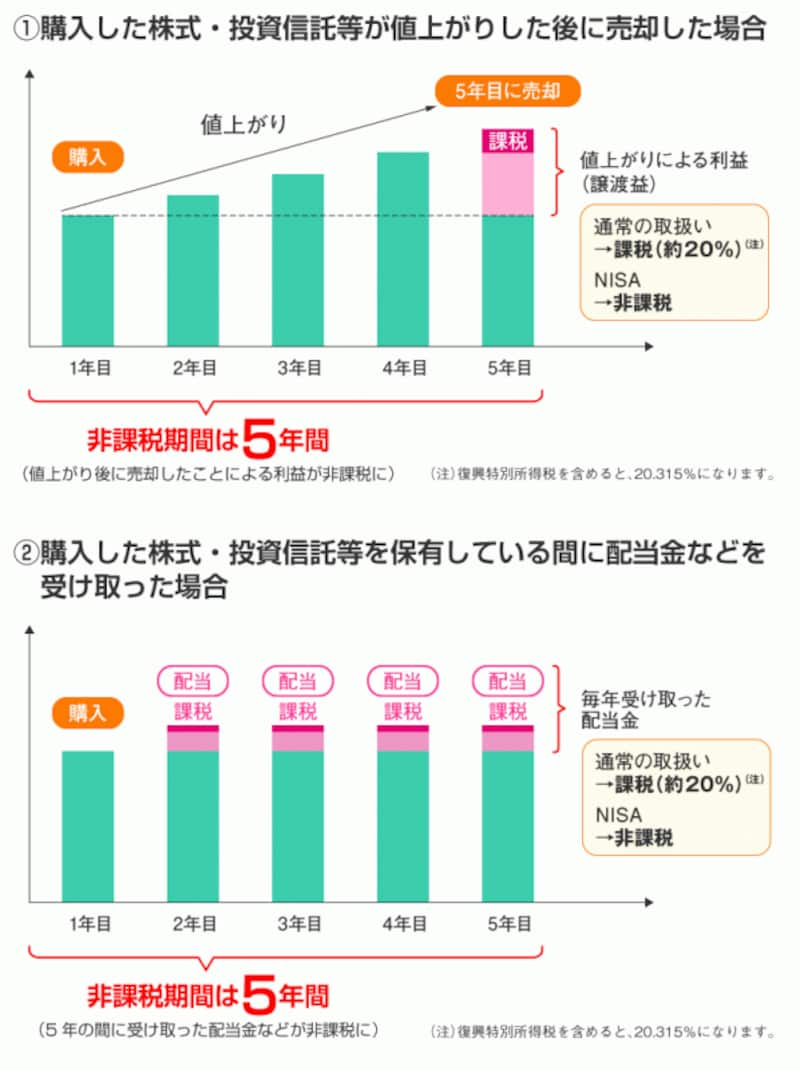

NISA制度とは、平成26年1月に創設された、少額から投資を行うための非課税制度です。非課税投資枠が年間120万円まで、(当初、100万円だったものが、平成28年より120万円に増額されています)非課税投資期間は最長5年間とされているので、「預け入れ期間5年以内であれば、その間に生じた配当所得や譲渡所得について税金を課さない」つまり、非課税とされていることが最大のメリットです。たとえば、年間120万円の枠をフル活用した場合、連続で5年間保有すれば

- 120万円×5年=600万円

NISA口座のデメリットとは

一方、税金が課されないという一方で、損失が生じても考慮してくれないというデメリットがあります。NISA口座で保有している金融商品が値下がりした後売却するなどして損失が生じた場合、特定口座等で生じた譲渡益との相殺や配当金との相殺(損益通算といいます)などができないのです。また、NISA口座を開設し、1月に20万円、6月に50万円、11月に50万円金融商品を購入し、1月に購入した20万円を2月に売却したとしても、非課税投資枠の再利用(銘柄の入れ替えなので、スイッチングといいます)ができない、つまり新たな「空き」ができたことにはならない、という点です。

つまり、最長5年間、税金が課されないとされている一方で、損失が生じても考慮してくれず、銘柄の入れ替えなどができないのがNISA口座の特長といえるでしょう。

特定口座とは

特定口座とはNISA制度ができる以前の平成15年から運用が開始された制度で、特定口座を開設した金融機関が所得の計算をしてくれ、年間取引報告書という確定申告に添付する書類まで作成してくれる簡易申告口座と、金融機関が所得の計算をしてくれ、税金の徴収までしてくれる源泉徴収選択口座に分かれます。NISA制度の対比でいうと、上場株式等の譲渡益が生じた場合や配当が生じた場合には税金が課されるので、その手間を特定口座を開設した金融機関が行ってくれると考えるといいでしょう。

その他、一般口座もありますが、所得の計算をするという手間を納税者がおこなわなければならないので、ここでは割愛します。

課税ありきの特定口座

つまり、NISA口座が一定の預入額まで譲渡所得も配当所得も課されないのに対し、特定口座は簡易申告口座にせよ、源泉徴収選択口座にせよ譲渡所得も配当所得も課すということが前提になっています。このように説明すると「NISA口座のほうが特定口座より税制面で優遇されているのではないか」と考えがちですが、そうでない面もあります。それは、上場株式等の取引ですから「売却益」が生じる場合も「売却損」が生じる場合もあります。

「売却損」が生じれば、まずは上場株式の譲渡益や申告分離課税を選択した上場株式の配当等と損益通算(つまりは相殺)することとなります。相殺できないほどの「売却損」が残ればそれは繰越控除といって翌年以降3年間繰り越すことができます。

連続して確定申告書を提出するという納税者の手間はあるものの、このように「売却損」を節税に利用できるのは特定口座のメリットのひとつといえるでしょう。

ポイントを整理すると以下のようになります。

■NISA口座

譲渡益のも配当にも税金が課されない代わりに、値下がりや銘柄の入れ替えには不向き

■特定口座

譲渡益や配当には税金が課されるが、損益通算や繰越控除が利用できるので、積極的な売買や銘柄の入れ替えを行いたい人には向いている

となります。

このようにNISA口座のメリット・デメリットと特定口座のメリット・デメリットは表裏一体となっているといっていいでしょう。

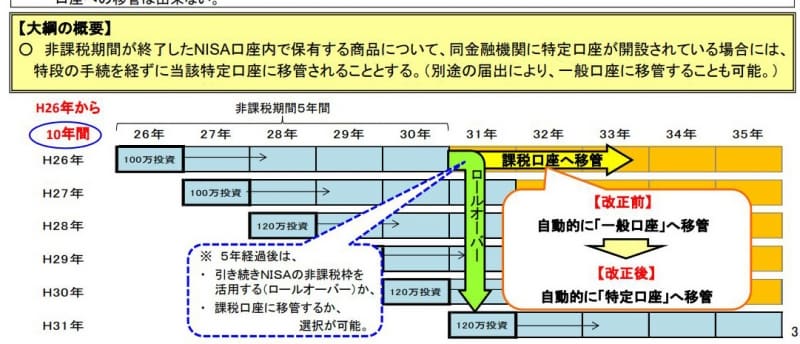

はじめて満期を迎えるNISA口座

NISAは平成26年に運用が開始された制度なので、まだまだ日が浅いといえます。そのため、毎年のように税制改正がなされているのですが、平成30年のトピックとしては、平成26年に口座開設し、運用を開始した人は平成30年末に預け入れ期間5年の満了時期をはじめてむかえることとなります。この場合、NISA口座が開設されているのと同じ金融機関に特定口座が開設されている場合には

- 再びNISA口座に預け替えをする

- 特定口座に移管する

したがって、この制度を活用したい場合には、NISAの満了時期までに同じ金融機関にNISA口座と特定口座を両方開設しておく必要があります。

以上をおおまかにとりまとめると「積極的に売買や銘柄の入れ替えを行う人は特定口座向き、ある程度、余剰資金を預けっ放しでいい人はNISA口座が向いている」と考えます。

どちらがいい?悪い?ということではなく状況にあった併用や使いわけがますます重要になってくるでしょう。