個人型確定拠出年金・iDeCo(イデコ)とは?

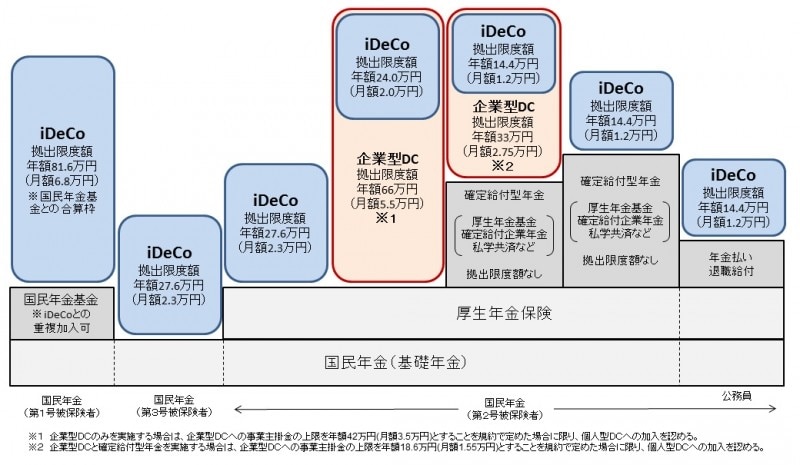

iDeCoとは従来からある個人型確定拠出年金という制度の愛称です。「老後破産」という言葉もあるように、老後の生活資金の確保がクローズアップされている中、公的年金にプラスして給付を受けられる私的年金の1つと捉えるといいでしょう。これが2017年1月より、上の図表の網かけ部分の方にも加入対象者が拡大し、いろいろな税制メリットも受けられるようになりました。よって年末調整および翌年3月期の確定申告で申告することで、税金が戻る人がいるでしょう。

<iDeCoの年末調整・確定申告 目次>

iDeCo/イデコに関する3つの税制優遇制度とは

iDeCoに関する税制優遇というと3つのポイントで整理することができます。1.積立するとき、2.運用するとき、3.受け取るときの3点です。税制優遇制度1:iDeCo/イデコ積立時

小規模企業共済等掛金控除として全額所得控除の対象とできます。例えば、自営業者の方がiDeCoに加入し満額、つまり81.6万円拠出していたとします。その場合、生命保険料控除や地震保険料控除のように複雑な限度額計算はなく、拠出金全額が所得から控除できることになります。税制優遇制度2:iDeCo/イデコ運用時

拠出されたiDeCoは運用されることにより、将来の資産形成に役立つわけですが、この期間の運用益に課税されることはありません。所得税の原則として「実現利益に課税する」という考え方があるので、運用益が計上されたとしてもそれはいわば資産の「含み益」で、「実現利益」ではないので、課税の対象とはならないというわけです。税制優遇制度3:iDeCo/イデコ受取り時

iDeCoは原則、60歳から「老齢給付金」(※)として受け取ることができます。受け取る時には一時金として受け取る場合と年金として受け取る場合とがありますが、一時金として受け取る場合であれば退職金という扱いになるので退職所得控除などの税制優遇を受けることができ、年金として受け取る場合であれば公的年金等控除の税制優遇を受けることができます。(※)

他に「死亡一時金」「障害給付金」として受け取る場合がありますが、この記事では割愛します。

iDeCo/イデコの年末調整時に関する税制優遇とは

上記の3パターンにあてはめてみると、年末調整時のiDeCoに関する税制優遇は積立時、つまり拠出時に該当します。iDeCoに加入し、小規模企業共済等掛金控除として所得控除を受けたい旨を勤務先等に知らせる必要があります。iDeCo/イデコの年末調整時に記入する部分と記入例、必要書類

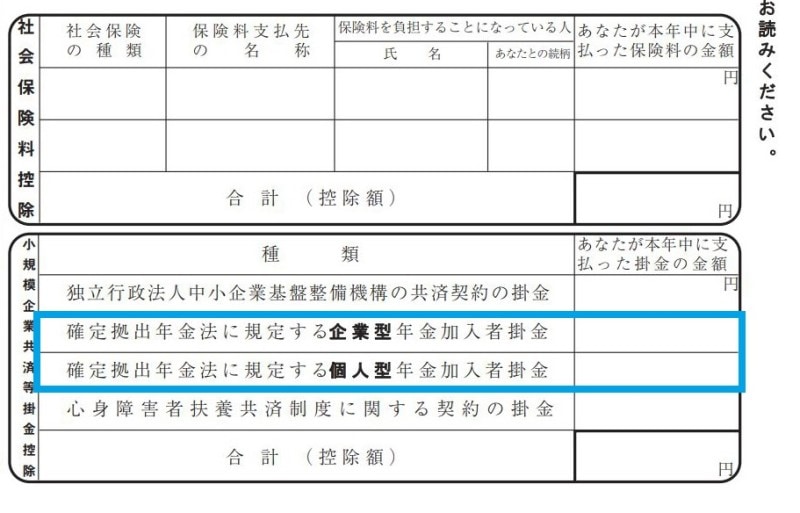

ポイントとなるのは「勤務先等が知っている」かどうかです。したがって、給与天引きなどで、iDeCoに拠出していることを「勤務先等が知っている」状態であるならば、年末調整時の書類に記入する必要はありません。勤務先が知らない場合は、たとえば、会社員が厚生年金に上乗せするかたちで年額27.6万円拠出しているという場合であれば年末調整時に保険料控除申告書の小規模企業共済等掛金控除の中段の確定拠出年金法に規定する個人型年金加入者掛金という欄に276,000円と記入する必要があります。

(一方、企業型に加入している場合には確定拠出年金法に規定する企業型年金加入者掛金という欄に記入します)

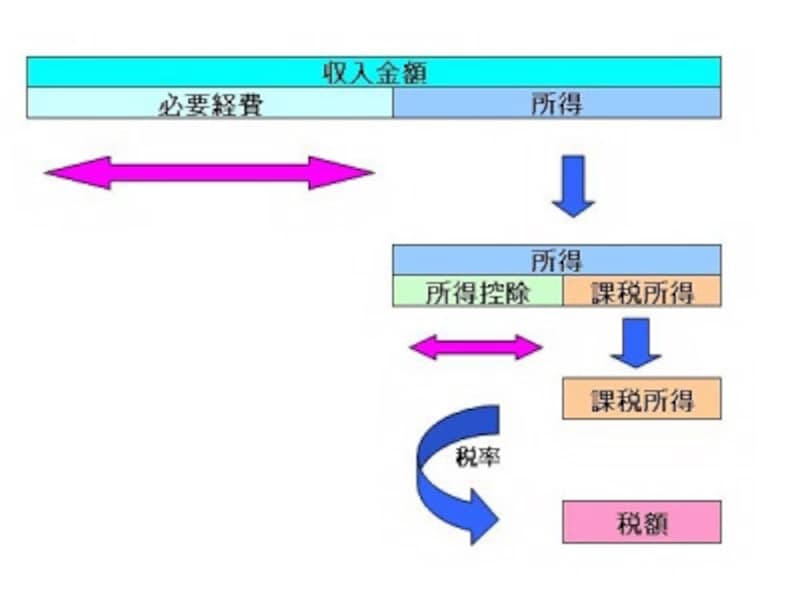

生命保険料控除や地震保険料控除のように複雑な限度額計算はないので、276,000円全額所得控除の対象とでき、その分、課税所得(=税率が課される所得)が低くおさえられるので、節税につながるのです。

所得控除が大きくなると節税につながるイメージ図(図表:筆者作成)

平成29年1月より加入対象者が拡大したということは、それだけ対象者が増えたということです。

年末調整時の書式に支払額を証することの書面(通常は「小規模企業共済等掛金払込証明書」)が必要です。1~9月に掛金の引き落としが行われた人へは、11月に国民年金基金連合会から「小規模企業共済等掛金払込証明書」が郵送されてきますのでこれを提出する方法が一般的でしょう。

iDeCo/イデコの年末調整が間に合わなかった場合は、確定申告を

もちろん、年末調整で間に合わなかったからといって、小規模企業共済等掛金控除が受けられなくなるわけではありません。その場合は、年末調整で勤務先に提出し忘れた生命保険料控除の追加や地震保険料控除の追加と同様に確定申告をすればOKです。iDeCo/イデコを確定申告するときの記入方法を解説

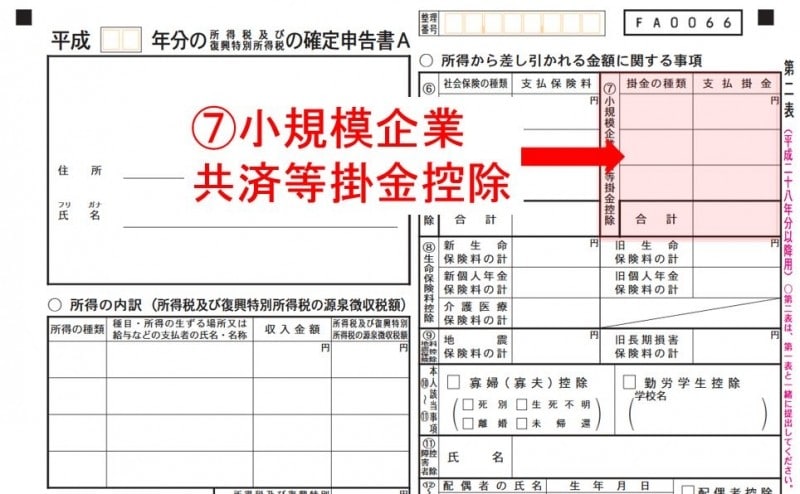

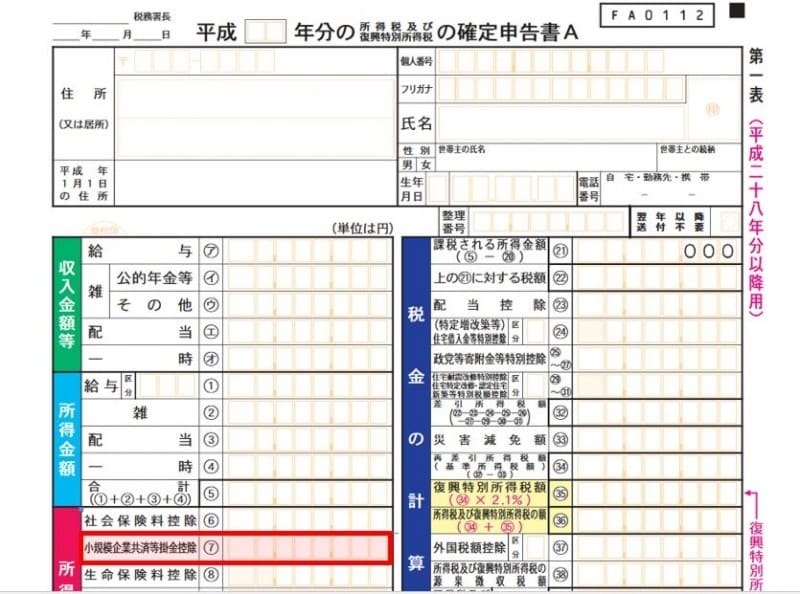

添付書類も年末調整と同様に、支払額を証することの書面(通常は「小規模企業共済等掛金払込証明書」)を添付し、第二表(7)の小規模企業共済等掛金控除の欄に「個人型確定拠出年金」と記載し、拠出額を記入します。第一表(7)の小規模企業共済等掛金控除の欄に合計額を転記します。

(7)に記載することによってその拠出額分の所得控除が増え、節税される仕組みになります。

【関連記事】