会社員の住宅ローン減税申請は、2年目から年末調整でOK

住宅ローンを借り入れてマイホームを取得した時に、所得税(一部は住民税も)が減税される住宅ローン減税。年末の借入残高の1%の金額が税額からひかれる制度です。この住宅ローン減税の適用を受けるためには、1年目は確定申告をしますが、会社員や公務員の場合は2年目からは年末調整で申請を行うことができます。この、年末調整での申告方法をご紹介します。<住宅借入金等特別控除申告書 目次>

住宅借入金等特別控除申告書は、2年目の10月に送付される

住宅ローン減税の申請1年目は確定申告をします。そのデータを元に、その年の10月ごろに国税庁より「住宅借入金等特別控除申告書」が送られてきます。例えば、2018年中にマイホーム購入、住宅ローン契約をした場合、2018年分の確定申告を2019年2月から3月に行います。すると、2019年10月に国税庁から「住宅借入金等特別控除申告書」が送られてくるというわけです。 この「住宅借入金等特別控除申告書」は、住宅ローン減税が受けられる年ごとに作成されています。ローン減税は10年受けられるので、2年目から10年目の9枚の申告書が送られているはずです(ただし、消費税率10%が適用される住宅を取得し、2019年10月1日から2020年12月31日までの間に入居した場合には、控除期間は13年となります。この場合は、2年目から13年目の申告書が送付されることになります)。この申告書を年末調整時に提出すれば、住宅ローン減税が受けられるということですね。この申告書ですが、下は「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」として、税務署の証明書となっています。切り取らずにそのまま申告書として提出します。

金融機関から送られる「住宅ローン年末残高等証明書」を元に住宅借入金等特別控除申告書を記入

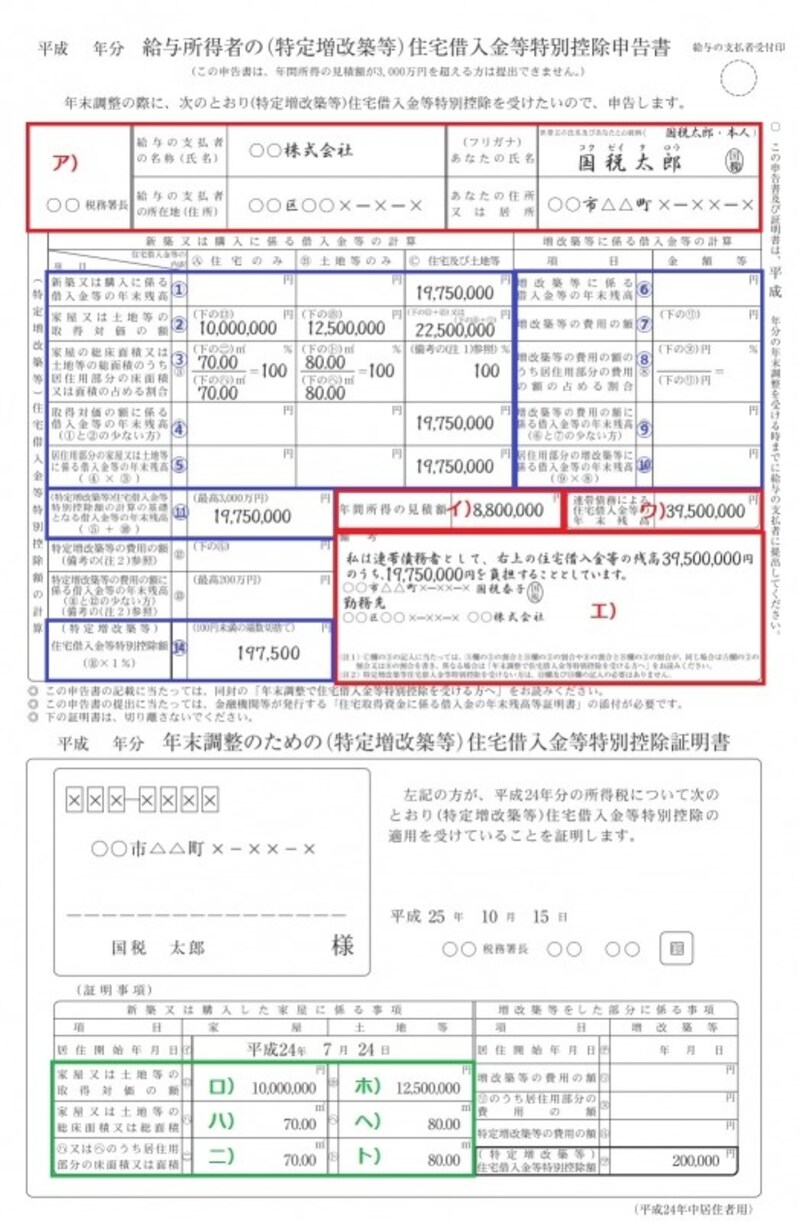

「住宅借入金等特別控除申告書」の記入方法をみてみましょう。■ア)住所・氏名等

お住まい管轄の税務署長あてとし、会社の名前、住所、ご自身の名前、住所を記入します。

平成26年入居以降の申請書にはマイナンバー(個人番号)の記入欄がありますが、記載する必要はありません。

■(1)ローン残高

金融機関からその年の10月ごろに送られてくる「住宅取得資金に係る借入金の年末残高等証明書」を手元に用意しましょう。その「住宅借入金等の金額 年末残高予定額」の金額を(1)の(C)欄に記入します。2カ所以上からお金を借りている場合は、合算して記入します。

※連帯債務の場合(夫婦共に借りている等)は、ご自身の債務分だけを記入。詳しくは こちら→ 連帯債務の場合

■(2)取得額

マイホーム取得額を(2)に記入します。取得額は、下の証明書(ロ)(ホ)欄に書かれています。これを転記します。合計額も(C)欄に記入します。

■(3)住居割合

住宅ローン減税はマイホームへの適用です。店舗等に適用されている部分は除かれます。住居割合を下の証明書(ニ)(ハ)(ト)(ヘ)から転記し割合を出します。住居のみの場合は100%ですね。(C)欄にも記入します。

■(4)(5)対象ローン残高

(4)には対象ローン残高として、(1)と(2)の(C)欄の少ないほうを、(5)には(4)に(3)の割合をかけたものを記入します。住居のみの場合は(5)は(4)と同じ金額になります。

■増改築等の借入金

増改築のためのローンは、(1)から(5)と同様に(6)から(10)に記入します。

■(11)対象借入残高

(11)に(5)の金額を記入します。増改築もした場合は(10)の金額も足します。

■年間所得の見積額

イ)にその年の1月1日から12月31日までの合計所得金額の見積額を記入します。給与収入だけの場合は、年収見込み額から給与所得控除 を引いた金額となります。

※連帯債務の場合

連帯債務の場合は、1年目の確定申告の時に作成した計算明細書に記入した「負担割合」から計算して記入します。

- ウ)にローン残高全額を記入(金融機関から送られた年末残高等証明書の金額)

- (1)のC)欄には、全体残高に負担割合をかけたものを記入(50%の場合はウ)欄の半額)

- エ)備考欄に、他の連帯債務者から「私は連帯債務者として、右上の住宅借入金等の残高○○○円のうち、○○○円を負担することとしています。」等の文言、住所、氏名の記入と押印を受けてください。その方が給与所得者である場合は、その勤務先の所在地及び名称も併せて記入します。

(14)に実際の控除額を記入します。(11)×1%で、100円未満は切り捨てとします。

住宅借入金等特別控除申告書、なくした場合は再発行を

「住宅借入金等特別控除申告書」を紛失した場合は税務署で再発行してもらえます。早めに申請をしておくといいですね。完成した申告書は、金融機関から送られた「住宅取得資金に係る借入金の年末残高等証明書」を添付して年末調整書類とともに会社に提出しましょう。この手続きは控除を受けられる間は毎年行う必要があります。申告し忘れのないように注意しましょう。

【関連記事】 【編集部オススメの年末調整についての動画】