住民税の納付方法には2通りある

普通徴収の場合、銀行の窓口やコンビニで支払うか、口座振替で納付することになる

●普通徴収

納税者本人に直接、納税通知書と納付書が届く方法。

●特別徴収

給与などから天引きされる方法。

住民税のしくみと計算方法

住民税にはいくつか種類がありますが、通常は「所得割」と「均等割」を合算して納めます(ここでは、サラリーマンや個人事業主、アパート・マンション経営などで収入がある人の場合で説明します)。●所得割

前年の所得の状況に応じて課税されます。

●均等割

定額で課税。なお東日本大震災を受けて、地方自治体の防災対策にあてるため、平成26年度から平成35年度までの間それぞれ500円ずつ加算されています。

・都民税/道府県民税 1500円

・特別区民税/市町村民税 3500円

(上記のほか、預貯金の利子等に課税される「利子割」、上場株式等から配当を得た際に課税される「配当割」、上場株式等を売却して譲渡所得が生じた際に課税される「株式等譲渡所得割」があります。ただし、住民税の徴収方法という点では重要度が低いので割愛します)

均等割は上記のとおり、比較的わずかな額です。したがって、所得がある人に最も関わりのある住民税が所得割で、その徴収方法が普通徴収・特別徴収の2通りある、と理解しておくといいでしょう。

普通徴収の納期と納付方法

普通徴収の場合、納税者本人が手続きをしなくてはいけません。納付期限や納付場所は以下のとおりです。●納期は年4回

通常、納税通知書が5月下旬から6月中旬に送られてきます。納税通知書には住民税の年税額が記載されており、その納期は年4回となっています。たとえば東京都の納期は6月末日、8月末日、10月末日、1月末日です。

ただし地方自治体によって異なる場合もあるので、納税通知書の書面等で確認するのが確実です。

●納付方法

納税通知書と同じ封筒に納付書が同封されています。納期が年4回のため、納付書も4通同封されているはずです(一括で支払うための納付書が入っている場合もあります)。

納付書の裏面に記載のある取扱金融機関の窓口やコンビニエンスストア等で支払いましょう。また、口座振替やクレジットカード払いに対応している自治体もあるので、納税通知書に記載されている自治体に確認するといいでしょう。

なお、以前は「前納報奨金」といって、1年間まとめ払いをするといくらかの割引が行われた自治体もありました。ただし、給与から天引きされる特別徴収のほうにはこの制度の適用がないことから「課税上不公平ではないか」との考えもあり、廃止する自治体が増えています。

特別徴収の手続き

特別徴収では住民税が給与天引きになり、勤務先がかわりに納付します。税金の納付手続きは自動的に済まされることになり、納税者本人が何かすることはありません。誰がどういう基準で普通徴収・特別徴収になるのか

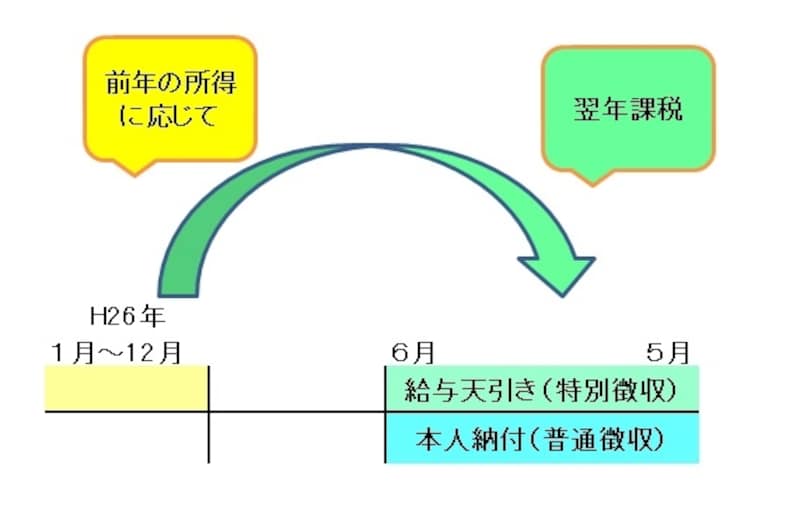

ここでまた、住民税の基本的なしくみをおさらいしておきましょう。住民税は「前年の所得の状況に応じて」「その年の1月1日の住所地で」課税されます。たとえば、平成26年8月にA県B市からC県D市に引っ越した場合、 「平成26年の所得の状況に応じて」「平成27年1月1日に住んでいるC県D市から」課税されることとなります。

前年の所得の状況を自治体はどうやって把握するかというと、個人事業主やアパート・マンション経営などで収入がある人の場合、確定申告となります(なお、確定申告書には1月1日現在の住所を記載します)。それに基づいて、その年の6月から翌年の5月にかけて住民税を納付します(=普通徴収)。

サラリーマンの場合、源泉徴収票と同じ内容のものが「給与支払報告書」として自治体へ送られます。それに基づいて、その年の6月から翌年の5月にまたがって住民税が給与天引きされます(=特別徴収)。

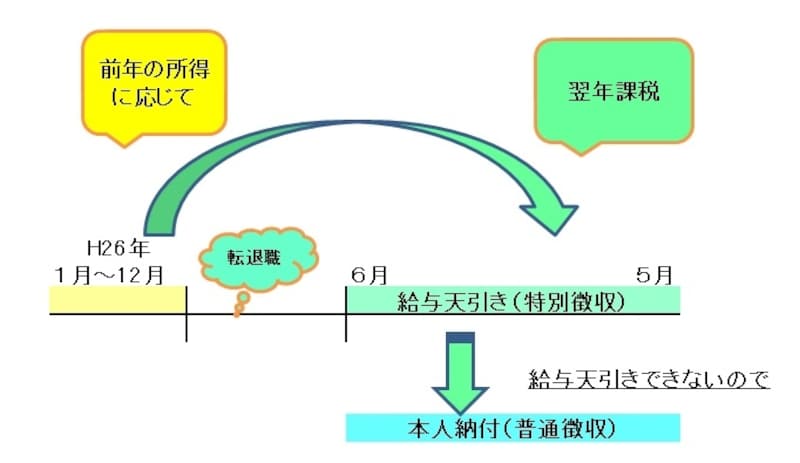

サラリーマンでも普通徴収へ変更になるケースがある

ただしサラリーマンであっても、退職や転職によって住民税を給与天引きできないケースも生じてきます。給与天引きするためには、1月1日現在と同じ勤務先に勤務しているという前提条件が必要だからです。・退職の場合 給与天引きしようとした6月時点で勤務先にいない

・転職の場合 給与天引きしようとした6月時点で別の勤務先にいる

住民税を給与天引きしたくても、給与天引きをしてくれる勤務先にはその本人がいません。したがって、給与天引きされるはすだった住民税がそのまま納税者本人のところに通知が届くことになります。

収入がなくても住民税を支払わなければいけないことも

なお、「前年には所得があったが、退職して本年は無職」というケースもありえます。この場合でも、前年の所得の状況に応じての課税ですから、やはり住民税の通知が届くのです。いずれの場合も、「前年の所得の状況に応じて課税」「その年の1月1日の住所地で課税」という住民税の2つのルールを理解し、あらかじめ準備することが重要です。