50代の人の家計の把握、まずはどうしたらいい?

50代からの家計

すぐに使えるお金かどうかで資産をグループ分け

銀行口座の通帳記帳はしていますか? 保険や年金などの書類はきちんと保管していますか? 資産の把握で最初にすべきことは、通帳を記帳して最新の残高をチェックすること、また家計関連の書類をひとまとめにすることです。準備ができたら、資産を次の4つのグループに分けて内容と残高を確認しましょう。4つのグループに分ける

- 預金・貯金

- 投資商品

- 貯蓄性のある保険や企業年金

- 不動産

1.すぐに現金化できる預金・貯金はいくら?

イザとなればすぐに解約して使える預金・貯金は家計資産の基礎部分です。面倒だから給与の残りは普通預金に入れっぱなし…、あちこちの銀行に分けて定期預金に…、ネット銀行に預けたまま…など、家庭によりいろいろだと思います。勤務先の社内預金や、財形貯蓄のうち定期預金もこのグループに入ります。社内預金や財形貯蓄は、解約するには勤務先に届け出る必要がありますが、それでも投資商品や不動産に比べれば現金化は簡単。子どもの大学入学資金として別の銀行に預けているなど、目的別に銀行を分けているものも含め、預金・貯金グループが総額どれくらいあるかを確認しましょう。2.解約のタイミングを計る必要がある投資はいくら?

価格が変動する株式、投資信託などは、解約時期により資産価値が違ってきます。外貨預金は、預入時と解約時の為替レートにより受取額が変動するので投資のグループに入れます。この投資グループは、投資した元本と現在の評価額をざっくり把握しておきます。大きなお金が必要なとき、あるいは老後資金として、タイミングを見て解約する資産です。3.貯蓄性のある保険や企業年金はいくら?

貯蓄性のある保険は、通常、給付金や満期金がもらえる時期が決まっています。子ども保険、養老保険など。また終身保険には満期金はありませんが、解約すると解約返戻金を受け取ることができるので貯蓄性のある保険に属します。これらの保険は中途解約すると元本割れするケースが多いので、いつでも使える資産ではありません。そういう点で預金・貯金とは異なりますので、別立てで考えます。満期金や解約返戻金(保険証書や設計書など加入時に受け取った書類に記載があるはず)の額を合計します。また退職後にもらえる企業年金のうち、確定拠出年金は自分で残高を確認することができます。ただし受取りは60歳以降。自分の資産ではありますが、いつでも自由に解約できるわけではありません。貯蓄性のある保険と似たところがあるので、一緒のグループに入れておきましょう。すぐには使えないけれど、老後資金にあてられる資産です。自営業者が加入する小規模企業共済や国民年金基金、個人型確定拠出年金もこのグループ。現在の残高や評価額を確認します。

4.不動産はいくら?

住宅を購入した人は、住宅ローンの残高をチェック。加えて、売ったらいくらになりそうかという評価額も確認。インターネットの不動産サイトや新聞折り込みのチラシなどが参考になります。掲載されている金額よりも低めに見積もります。すでに住宅ローンを完済しているなら住宅の評価額をそのまま、住宅ローンが残っているなら、評価額から住宅ローンの残高を差し引いた差額を把握します。資産合計を把握する

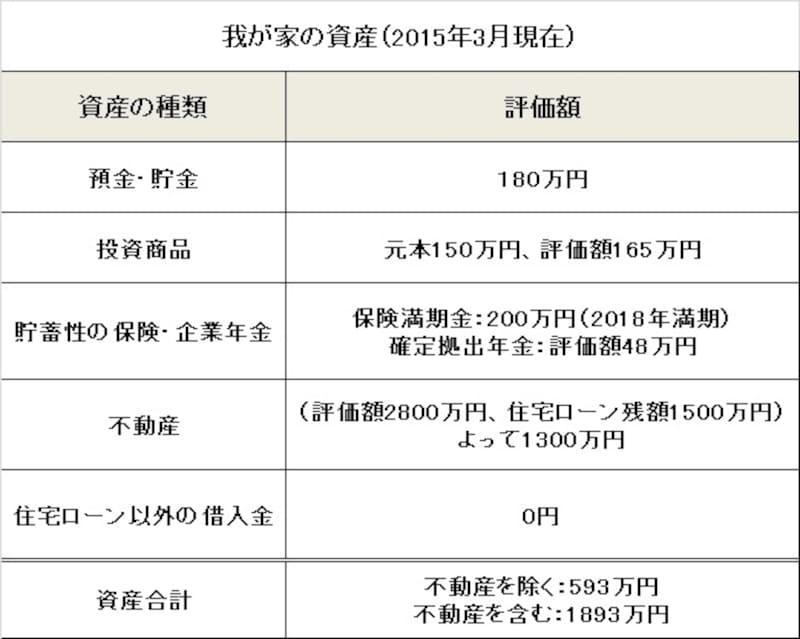

4つに分けた資産のそれぞれの残高と合計額を出してみましょう。もしも、住宅ローン以外にも借入金があるなら、その金額も確認して差し引きます。簡単な表にするとわかりやすいですね。記載例は下の通りです。さて、いかがでしょうか? 資産合計はどれくらいありますか? これが今の家計の現状です。

問題点や我が家の家計の特徴について考えてみましょう。例えば次のようなことが思い浮かぶかもしれません。

- すぐに使える預金・貯金が少ない

- もうすぐ子どもの教育費の支払いが必要なのに、このままでは足りない

- 住宅ローンが、たくさん残っている

- 資産のほとんどは不動産の評価額

- 投資が元本割れ

- 元本割れはイヤなので、すべて預金にしているが、このままでいいだろうか

中には「あちこちに分散していたものを合計したら、思っていた以上の資産があった」という方もいるかも。逆に、「楽観的に考えていたけれど、このままではいけないと身が引き締まった」方もいるかもしれません。1年に一度は、こうして家計の現状チェックをすることが大事です。

そして家計の現状をもとに、今後、どの部分を、どうやって増やしていくか貯蓄計画を立てます。このスタート地点に立てたら、まずは最初のステップをクリア。気持ちの上でもスッキリして、決意が高まり、着実に貯めていくという次のステップに自然と進んでいけるはずです。

関連記事

貯蓄のラストスパート!格差が大きい50代の家計

50代の平均貯蓄額、年収別データ