※記事内容は執筆時点のものです。最新の内容をご確認ください。

投資信託/要注意!投資信託のリスクと落とし穴

ご存知ですか?ブル・ベアファンドの注意点

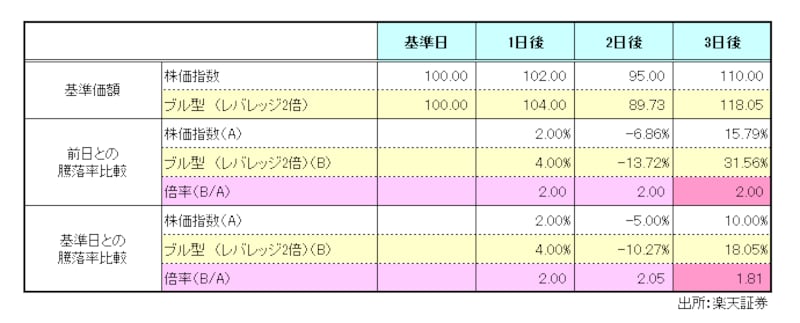

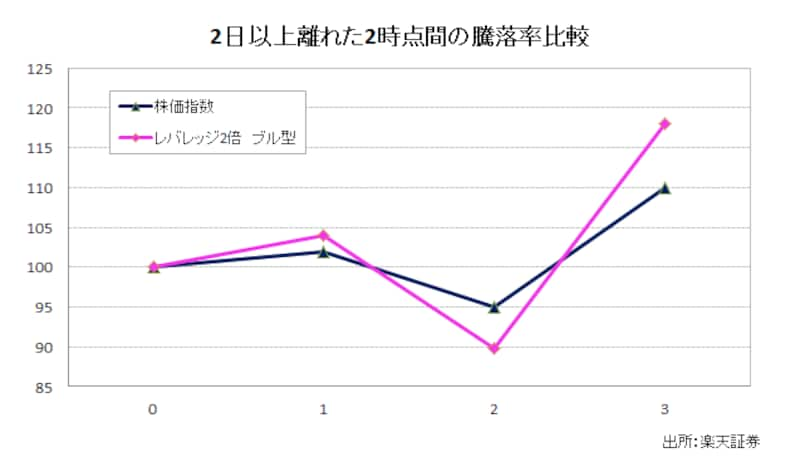

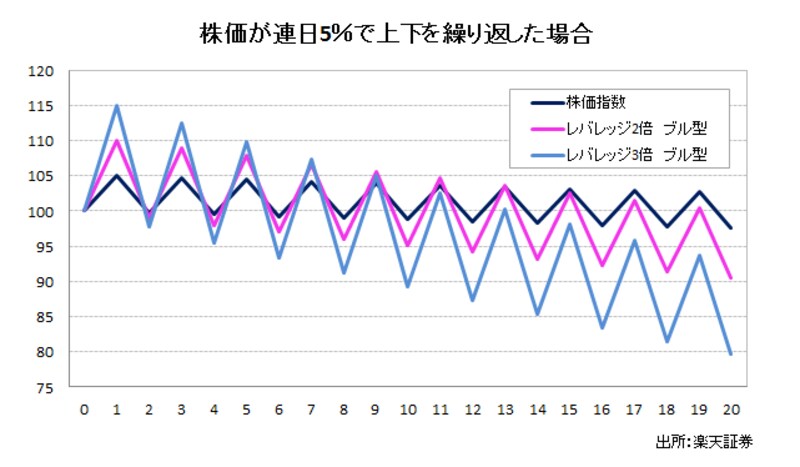

少ない手元資金でマーケットの何倍ものリターンを追求できるブル・ベアファンドが人気です。しかし、このタイプは基準価額の値動きが荒く、極めてリスクが高いのが特徴です。今回は、ブル・ベア型を保有するにあたっての注意点について見ていきます。

あわせて読みたい

楽天証券、ノミネート35本から最優秀ファンド7本を選出!第9回「楽天証券ファンドアワード」

一括投資やほったらかしでどうなる? NISAのつみたて投資枠活用シミュレーション【お金の計算機】

新NISAスタートから1年!つみたて投資枠の平均投資額は47万3000円

60歳、資産3100万円。65歳から月19万円年金をもらう予定ですが、一人暮らしで老後が不安です

Q. 投資信託は複利効果が大きいと聞きましたが、投資信託の複利はいつ発生するのでしょうか?

2022年の投資信託ランキング10!好成績ファンドはトルコ株や資源株が投資対象

2021年・投資信託の上昇率ランキング! 商品先物やレバレッジ型ファンドが好成績