政策的に推進しているリフォームには、優遇制度が多い

気になる確定申告

住宅の老朽化の度合いやどこまでレベルアップさせるのかなどによって、リフォーム費用は異なりますが、国や地方自治体が政策的に促進しているリフォームには、減税や補助金などの公的な優遇制度が設けられています。

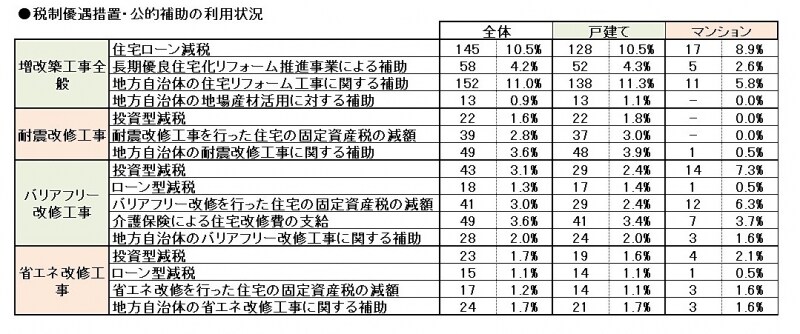

こうした制度を上手に利用すれば、リフォーム費用の負担が軽減されます。実際にどういう制度があり、どの程度利用されているかは、同じ調査結果で次の表ようにまとめられています。各制度について、詳しく説明しましょう。

所得税や固定資産税の減税制度

表を見てわかるように、国が推進するリフォームではいくつかの優遇制度が設けられています。国が推進しているのは、主に「耐震」「バリアフリー」「省エネ」のリフォームです。さらに最近では、「長期優良住宅化」や多世帯の「同居対応」リフォームへの優遇制度も登場しています。また、優遇の方法は主に「減税」と「補助金」になります。

※リフォームで利用できる補助金については、

ガイドの記事「教えて! リフォームで補助金などがもらえる支援制度」で紹介しています。

■ローン型減税と投資型減税

減税については、リフォーム工事の資金として、ローンを利用するか、現金などで支払うのかで利用できる制度が変わります。「耐震」「バリアフリー」「省エネ」「長期優良化」「同居対応」のリフォームでは、所得税の減税制度を、ローンを利用する場合(ローン型減税)とローンを利用しない場合(投資型減税)の異なる減税制度を設けています。

「ローン型減税」を利用する際のローンは、返済期間が5年以上である必要があります。定められたリフォーム工事を行った場合に、ローン残高の一定割合を5年間、所得税から控除する制度です。一方、「投資型減税」のほうは、定められたリフォームを行った場合に、工事費用(または標準的な費用とされる額)の10%相当額を、その年の所得税から控除する制度です。

詳細は、次のページで表にまとめていますが、2021年12月までは消費税増税の影響を軽減する措置として最大控除額が拡充されます。

また、所得税の減税制度のほかに、耐震、バリアフリー、省エネリ、長期優良住宅化フォームでは、固定資産税の減額の制度も設けられています。

■住宅ローン減税も適用可能

さらに、リフォーム工事でローンを利用する場合は、「住宅ローン減税」の利用も可能です。一定規模以上のリフォームであれば、対象になりますので、耐震や省エネなど工事内容に限定されることなく、利用することができます。

主な適用条件としては、居住している住宅のリフォームで、工事費用が100万円を超え、返済期間が10年以上のローンを利用することなど。年末のローン残高の1%が10年間にわたって、所得税などから控除されます。

また、「住宅ローン減税」と「ローン型減税」、「投資型減税」は併用できるものとできないものがありますので、あらかじめどの減税制度を利用するか決めておくのがよいでしょう。ただし、次に紹介するリフォームの条件を満たさなければ、利用することはできません。

>次ページからは、「ローン型減税」と「投資型減税」の主な条件や優遇内容、利用する際の注意点について見ていきましょう。