インデックスファンドでマイ・ポートフォリオをつくろう

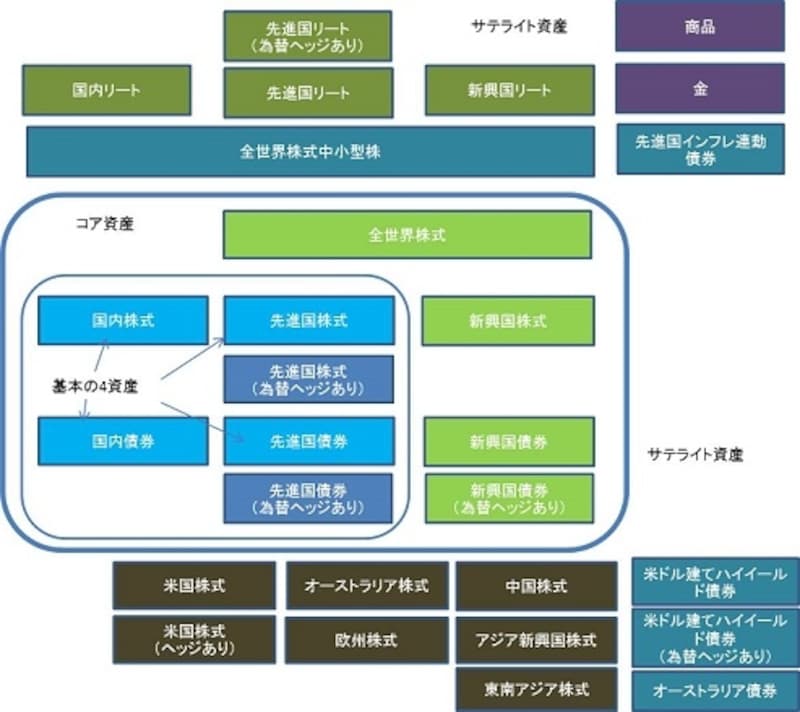

低コストのインデックスファンドの設定が相次ぎ、種類が豊富になってきました。来年から始まるNISA(少額投資非課税制度)に向け、各社がNISAとの相性が良いインデックスファンドの品ぞろえを充実させているのがその背景。今までになかった投資対象のタイプやより低コストのタイプが登場し、自分流の組み合わせをますます楽しめるようになっています。

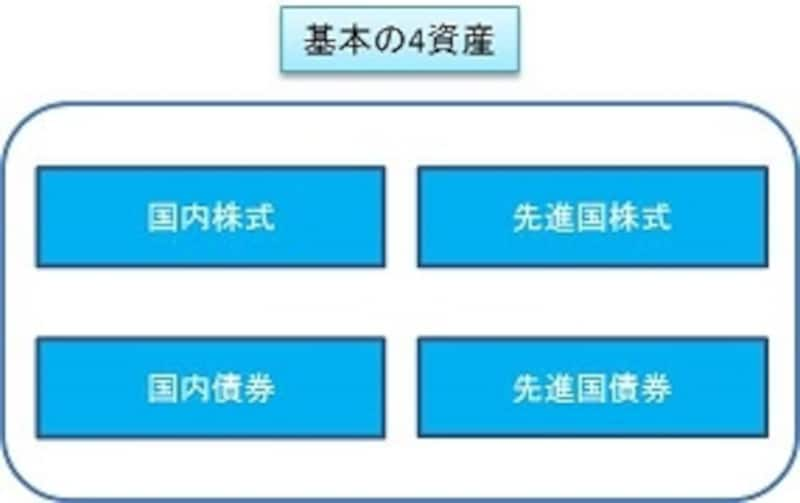

■基本の分散投資から始めたい人は

基本を構築するファンドも、やはり純資産推移が右肩上がりで安定感あるファンドをえらびたいもの。SMTシリーズやeMAXISシリーズ、ニッセイのインデックスファンドなどがおすすめです。ニッセイのインデックスファンドシリーズは各ファンドの信託報酬が業界最安。先進国の株式、債券を対象とするタイプはそれぞれ年0.4095%、年0.399%の料率で12月10日設定される予定です。

ちなみに、安全資産である国内債券の保有は、投資氏信託以外にも預貯金や個人向国債、貯蓄型保険などで代用する方法もあります。

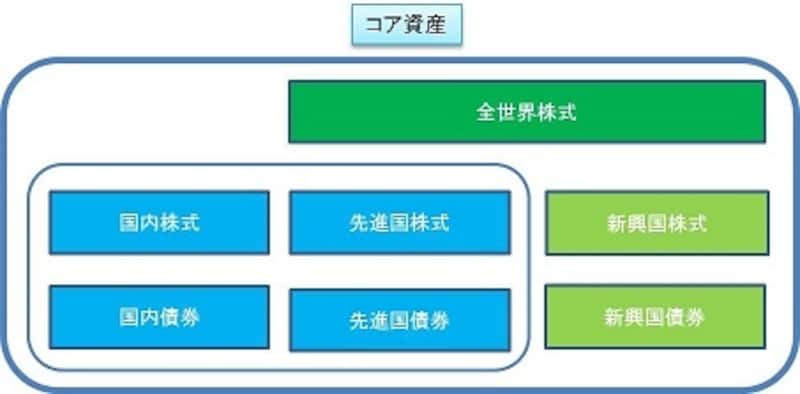

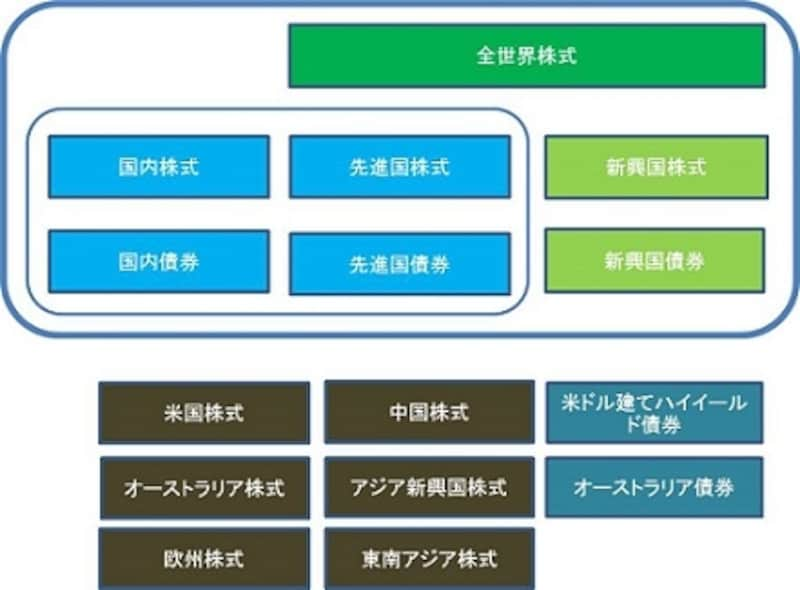

■「先進国+新興国」で世界にまるごと投資したい人は

基本は4資産分散ですが、十分な分散を施すためにも、投資に慣れてきたら投資対象をより広げることも検討してみては。

相対的に安定感のある先進国の資産がベースで、新興国の資産はサブ的な位置づけだったのは昔の話。新興国の経済は先進国以上の高い成長をつづけ、世界に占めるGDP比率はすでに約4割を占め、10年後には5割程度まで拡大すると予想されています。世界の経済成長に乗る運用を目指すなら、新興国を含めた世界全体を運用対象のコアとしてとらえたほうがよいでしょう。

新興国の株式や債券といった資産クラスには、SMTシリーズやeMAXISシリーズ、Funds-iシリーズなど低コストインデックスファンドを利用すれば保有コスト年0.63%程度で組み入れられます。ブラックロック・ジャパンがこの9月に設定したi-mizuhoシリーズの新興国株式インデックスは信託報酬年0.609%とさらに低コスト。

何本もファンドを組み合わせるのが面倒、という人は、世界経済インデックスファンドなどのバランスファンドやeMAXIS全世界株式インデックスを使ってみては。世界経済インデックスファンドは一本で日本、先進国、新興国の株式と債券という6資産を網羅でき、eMAXIS全世界株式インデックスは1本で日本を除く世界中の先進国と新興国の株式にまとめて投資できます。

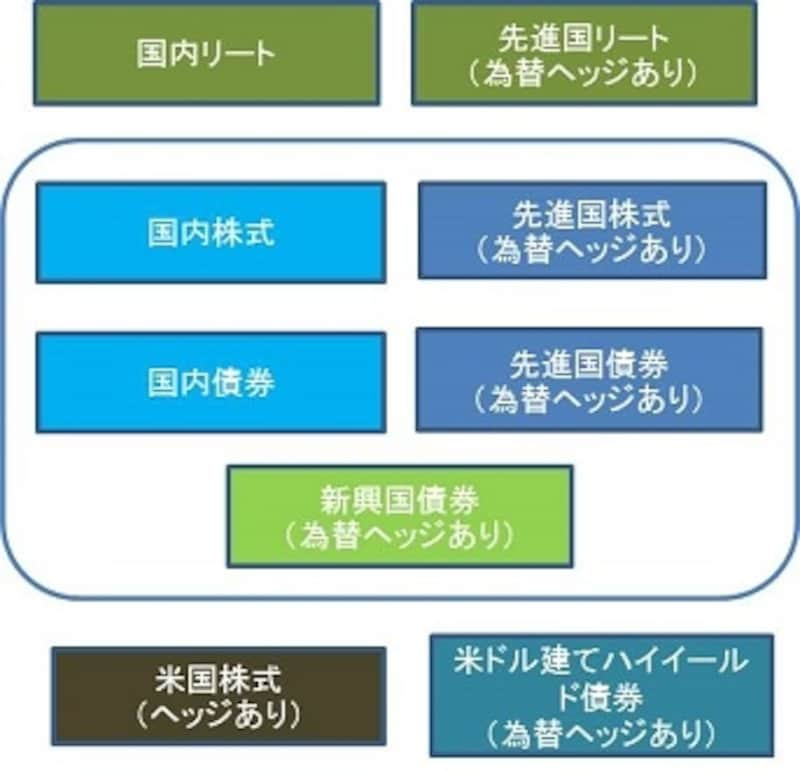

■為替変動の影響をうけなくてすむ運用を望む人は

資産運用において大きなブレの要因となるリスクのひとつが、為替変動リスク。為替の影響をなるべく排除した運用が希望、という人に便利なのが為替ヘッジつきインデックスファンドです。

為替ヘッジつきインデックスファンドが充実しているのが野村アセットのFunds-iシリーズ。先進国株式、先進国債券、新興国債券、先進国リート、海外5資産、国内外7資産のタイプで為替ヘッジが用意されています。i-mizuhoシリーズにも先進国の株式、債券、リートと米ドル建ハイイールド債券、米国株に投資するタイプで為替ヘッジタイプがあります。

通常、為替ヘッジつきファンドは為替の影響を取り除く手法がとられている分、コストが高くなりがちですが、信託報酬は通常のファンドと同水準におさえられています。

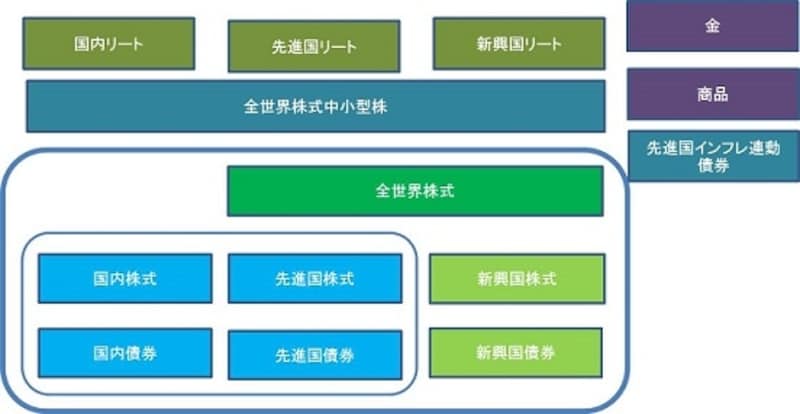

■サテライト資産で分散投資を拡張したい人は

将来はどの地域のどんな資産が成長すると予想することは困難。であればあらゆるところに少しでもお金を置いておくことが投資の成功率を高めるコツと言えます。ベースの分散投資を補完するサテライト資産に投資するなら、商品、不動産、中小型株などを対象とするインデックスファンドがあります。

日本を含む全世界の中小型株に投資できるのは、EXE-i シリーズの一本のEXE-i グローバル中小型株式ファンド。EXE-i シリーズはETFを組み合わせる手法を用いたタイプで、インデックスファンドより低コストで同じようなパフォーマンスを狙ったものになります。

資産運用は先ほどの前提に立って可能なかぎり投資対象を広げておくことが大事と考えますが、どこまで広げるかは投資金額や全体の資産バランスを考えたうえで判断しましょう。

■サテライト資産でリターンアップをはかりたい人は

リターンアップをはかるために、ベースの運用とは別に、自分が特に期待する投資対象に集中投資するという戦略もあります。

シェールガス革命に沸くアメリカに期待したい、ハイイールド債で好利回りを狙いたい、など自分の考えにあわせてピンポイントで投資を。もし思惑がはずれても、ベースの運用で基盤を保ちながら一部の資金を投じるので大きな痛手はおわなくてすむはずです。ただし、あまり大きく山をはりすぎないようお気をつけください。

具体的な購入割合はどう決める?

各資産の投資比率は、自分の投資目的、運用期間、リスク許容度にあわせて決めることが大切です。一般的によく使われる目安が、「100-今の年齢」の割合でリスク資産をもつということ。たとえば現在30歳の人であれば、安全資産である国内債券に3割、その他の値動きする資産に7割投資するといった具合です。リスク資産は年間最大で3~4割マイナスになる、くらいに考えておきます。先ほどの例だと資産全体の3割弱程度のマイナスも起こりうる運用ということに。それは許容できないと思えば、国内債券の比率を許容できそうなところまで引き上げましょう。「わたしのインデックス」というサイトの資産配分ツールのように個人投資家に役立つ運用シミュレーションツールを利用するのもおすすめです。

【関連記事】

・投信の攻めと守りのコア・サテライト戦略