アパートローンって何?

|

| プランを実現させるためには、上手に融資を引き出すことも重要 |

もちろん、全額を借入なしで用意できるのであれば、返済リスクもなく、悩む必要はありません。しかし、そうはいかない場合、どんなにすばらしいアパート建設のプランができていても、融資が滞り無く実行されなければ絵に描いた餅に終わってしまいます。そこで、土地活用にまつわるお金の問題の一つとして、融資のお話をしていきます。

土地活用の融資については、土地や建物を担保に銀行などの金融機関から借入をおこすのが一般的です。マイホームを取得(建設/購入)する場合には、「住宅ローン」という商品が金融機関で用意されており、長期低金利で融資を受ける事ができます。それに対し、アパートなどの賃貸住宅の取得に際しては、融資に積極的な金融機関においては「アパートローン」という商品が用意されています。住宅ローン同様、融資金利や融資金額の上限、融資対象等について、それぞれの金融機関ごとに定められています。

ところで、アパートローン以外に、プロパーローンで融資を受けたという人の話を聞いたことはないでしょうか? アパートローンが主に都市銀行や信託銀行、地方銀行などの金融機関の定型の商品で、保証会社の保証が付いた定型商品だとすると、プロパーローンとは保証会社の保証がなく、金融機関の独自判断で融資を行う、融通のきく直接融資ということになります。

融資スタイルの違いを洋服に例えると、アパートローンを既製服とすれば、プロパーローンはオーダーメイド服と思っていただければ分かりやすいでしょうか。ローンは20年、30年と長期の返済が伴うため、しっかりと自分に合ったものを比較検討して見つけることが大切です。

アパートローンを組む上で重要な3つの要素

実際に、ローンを組む際には、重要な要素が3つあります。1つ目は、「金利」、2つ目は「返済期間」、3つ目は「借入金額」です。いずれの要素も、数値が大きくなればなるほど、返済負担が増えます。【返済例】金利3.5%、35年返済、金額5,000万円を借り入れると、次のようになります。

金利3.5% 35年返済 5,000万円借入 総支払額86,791,033円

【金利が違う返済例】金利を1%下げて、借り入れする。

金利2.5% 35年返済 5,000万円借入 総支払額75,073,995円

わずか1%の金利の違いでも、総支払額で1千万円以上の差がつきます。

【返済期間が違う返済例】返済期間を10年短縮して、借り入れをする。

金利3.5% 25年返済 5,000万円借入 総支払額75,093,535円

10年間、返済期間を短縮すると、総支払額で1千万円以上の差がつきます。

【借入金額が違う返済例】借入金額を500万円減額して、借り入れをする。

金利3.5% 35年返済 4,500万円借入 総支払額78,111,929円

借入金額を500万円減額すると、総支払額が約868万円も少なくなります。

このように、融資を受けるにあたって、「金利」「返済期間」「借入金額」という3つの重要な要素を意識しているかどうかで、アパート経営の成否に大きな差が付くのです。

金融機関はどのように評価を行う?

金融機関は様々な査定方法により資産価値(担保価値を)算定し融資の可否や融資額を決定する

それでは、銀行などの金融機関はどうやって融資の可否や融資額を決めているのかを説明していきましょう。

ポイントは3つあります。

(1)アパート経営の採算性(事業収支)

(2)物件の価値(担保力)

(3)申込者の信用力(人物属性)

土地は必ず値上がりするという「土地神話」の時代には担保評価が中心でしたが、バブル期の反省から、アパート経営の採算性を重視して融資審査を行うようになってきました。アパートローンでは、賃貸住宅経営の事業採算性が問題となり、融資金が必ず返済されるかという観点から審査するのです。従って、事業の採算性についてマーケティング調査結果や事業収支計画などの資料をもとに、金融機関の担当者に十分に説明し納得を得られるように努力する必要があります。

「物件の価値(担保力)」については、金融機関は、おおむね以下の3つの査定方法を採用し、不動産の価値を算定しています。

(1)過去における類似案件の取引価格を比較した「取引事例比較法」

(2)同じ不動産を仮にもう一度同じ場所に同じ規模で建て替えた場合に掛かる原価を求め経年減価を算出し価値を決める「原価法」

(3)物件のもたらす収益に着目し、収益から不動産の価値を逆算する「収益還元法」

主に採用する算出方法は、金融機関により異なりますが、上記3種類を組み合わせて、査定し担保評価額を算出しています。

「申込者の信用力(人物属性)」とは借入者の職業や資産背景、家族構成、面談時の人間性などを言います。一言で言いますと「筋のいい人」であるかのチェックです。

アパート建設を大手のハウスメーカーに依頼する場合は、ハウスメーカーの営業マンが融資に必要な書類や金融機関とのやり取りを代行してくれるケースも多いでしょう。そのように代行してくれる人がいない場合には、自分で金融機関に融資の相談から手続きを行い、建築資金や売買資金の借入を行わなければなりません。

流れとしては、相談→書類の準備→融資の申し込み→融資承認→融資の実行という段取りとなります。

審査に必要な書類は?

金融機関によっても若干必要となる書類は異なりますが、融資審査に必要な書類は以下のものが一般的です。融資審査に必要な書類としては、「借入者の個人情報に関するもの」と「融資を受ける不動産に関するもの」を予め用意しておく必要があります。「借入者の個人情報に関するもの」

●身分証明証(免許証、パスポート、保険証の写し。更に社員証や名刺の写しを要求される場合もある)

●収入証明書類(サラリーマンの場合は過去3年分の源泉徴収票、それ以外の場合は過去3年分の確定申告書の控え、融資申込時に納税証明書の提出を求める金融機関もある)

●自己資産に関するもの

【現金/預金】銀行/郵便局の預貯金通帳の写し

【所有不動産】登記簿謄本の写し、固定資産評価証明書の写し、固定資産税(都市計画税)納税通知書の写し、賃貸借契約書の写し

●現在の借入状況に関するもの

ローン返済表

(契約までに住民票や印鑑証明なども必要になる)

「融資を受ける不動産に関するもの」

●土地建物の登記簿謄本

●実測図・公図、建築確認通知書の写し

●建物平面図、売買(請負)契約書の写し

●重要事項説明書の写し(売買の場合)

●レントロール(家賃明細表)、事業収支計画表

上手に融資を引き出す方法

金融機関が融資を決定する際には、前述したように「アパート経営の採算性(事業収支)」、「物件の価値(担保力)」、「申込者の信用力(人物属性)」を基準に考えますが、そのさじ加減は金融機関ごとに違い、極端な場合は同一銀行内でも支店ごとに異なります。アパートローンに対し積極的な金融機関もあれば、消極的な金融機関もあります。また時代によっても融資姿勢に違いが出てきますので、その見極めも成否に関わるといっても過言ではないでしょう。

既にどこかの金融機関をメインバンクとして取引しているのであれば、そこに融資の打診をしてみるのが最もポピュラーな方法です(事業資金やマイホームの融資を受けている等の実績があれば、融資も受けやすくなります)。

メインバンクが無く、初めてアパート経営を行うために、融資を受ける場合は、複数の金融機関に融資申し込みをして、最も条件の良いところから融資を受けるという方法もあります。ただ、個人がいきなり窓口に行って「アパートローンをお願いしたい」と言っても、相手にもされない可能性があります。

メインバンクも無く、融資実績も無いあなたが借入する方法としては、不動産業者やハウスメーカーを経由して借入を申し込むのが有利です。不動産会社やハウスメーカーは当然のことながらメインバンクを持っています。個人で申し込むよりもそれらの会社を通じて紹介してもらう方が信頼感もあり、前向きに融資してもらいやすくなります。さらに、それらの会社の提携ローンが使える場合もあります。提携ローンの場合、市中金利よりも有利な金利で借入できるケースもありますので、様々な方法を検討し、最も有利な方法で借入されると良いでしょう。

また、公的融資というのもあります。住宅金融支援機構(旧住宅金融公庫)、日本政策金融公庫などですが、それぞれ融資条件がありますので、利用される場合には事前に確認しておいてください。

要注意!こんな場合は融資で苦労します。

最後に、融資に苦労する例をあげておきましょう。一つは、借地の場合です。借地は建物の建築主の所有する土地でない訳ですから、当然ながら金融機関から、土地を担保評価してもらえません。どんなに良い立地であっても、金融機関の価値判断が厳しく、融資先を探すのに苦労するケースが多い状況です。

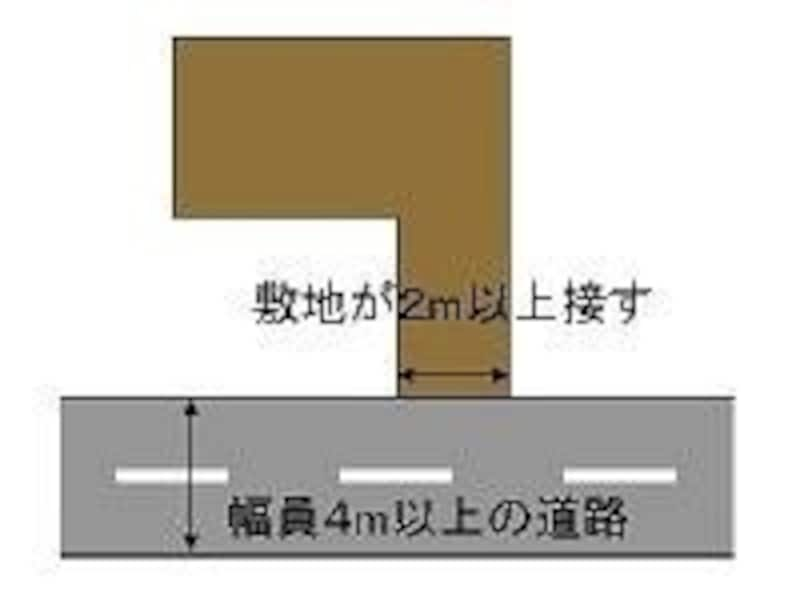

建築基準法の接道義務を果たさないと再建築ができない。

以上のような問題もありますので、時には専門家と相談しながら、慎重に話を進めていくことをお勧めします。