通貨選択型ファンドとは?

通貨選択型ファンドとは、自分が選んだ通貨で為替ヘッジを行うタイプの投資信託をいいます。円、米ドル、豪ドル、ブラジルレアル、南アフリカランドなど、様々な通貨コースが用意されているのが特徴です。為替ヘッジとは、本来は海外資産へ投資するときに為替リスクを回避(ヘッジ)するために使われる手法のこと。投資の際、あらかじめ換金するときの為替レートを予約しておくことで、為替変動による影響を低減させるというものです。

しかし、通貨選択型ファンドの場合は、この為替ヘッジを高金利の外貨で行うことで、より高いリターンを狙おうとする商品です。投資対象資産からの収益に加え、為替差益やヘッジプレミアム(詳しくは後述します)を獲得できるようになっています。

通貨選択型ファンドは「2階建て」のリターン構造

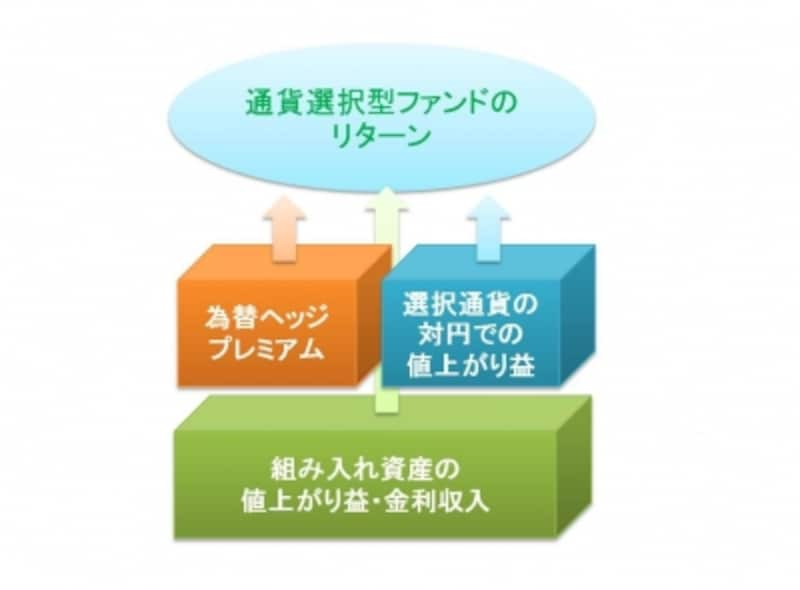

選択した通貨でヘッジできる通貨選択型ファンドの収益の仕組みは、下の図のように2階建ての構造になっています。

通貨選択型ファンドは、投資対象の資産に高金利通貨を組み合わせることによって、より 高いリターンが期待できる

1階は、組み入れ資産そのものの値上がり益や金利収入による収益です。ここは一般的な投資信託と同じで、組み入れ資産は株式や債券、不動産、金や原油などファンドによって様々です。

2階は、為替ヘッジを行うことによって得られる収益です。為替ヘッジプレミアムと、選択した通貨の値上がりによる為替差益の2つがあります。

為替ヘッジによる収益とは?

組み入れ資産の通貨よりも選択した通貨の金利が高い場合、その金利差が「ヘッジプレミアム」といわれる収益になります。そのため、通貨選択型ファンドでは高金利通貨のコースが多く用意されています。例えば、米国ハイイールド債といった米ドル建て資産に投資するファンドを、ブラジルレアルで為替ヘッジするコースを選んだとしましょう。この場合、米ドル建て資産に投資するのと同時に、将来に今と同じ水準の為替レートで米ドルを売ってレアルを買う為替予約を結んでおきます。

「今と同じ水準」といっても2通貨間には金利差があるので、現時点の為替レートそのものではなく、金利差が反映されたレートで予約することになります。仮に米国とブラジルの金利差が5%とすると、予約する1年後の為替レートは現在よりも5%米ドル高レアル安の水準。つまりレアル換算で5%分が上乗せされることになります。これがヘッジプレミアムと呼ばれるもの。2通貨間の金利差が大きければ大きいほどプレミアムは大きくなります。

さらに、上記の例のように、米ドル建て資産に投資しつつ、米ドルをレアルでヘッジしている場合、投資家は運用資産を選択通貨であるレアル建てで保有していることと同じととらえることができます。よって、レアルが円に対して値上がりすれば、そのぶん為替差益も得られるわけです。

このように、「投資対象資産+高金利通貨」の組み合わせで両方からの収益を獲得する。そんな「いいとこ取り」を目指す仕組みが通貨選択型ファンドなのです。

次のページでは、通貨選択型ファンドの注意点について説明します>>>>