そこで、今回は定率減税を利用して還付申告を行う実践例を解説していきたいと思います。

まずは源泉徴収票を用意しよう

一般的には課税所得が790万円に満たない場合には、定率減税のワクが有効活用できていないので、源泉徴収ありの特定口座を利用した場合でも、確定申告をしたほうが有利(つまり、税金の還付が受けられるということ)といわれています。

実際に、そうなのか、確定申告に記入をしながらみていきます。

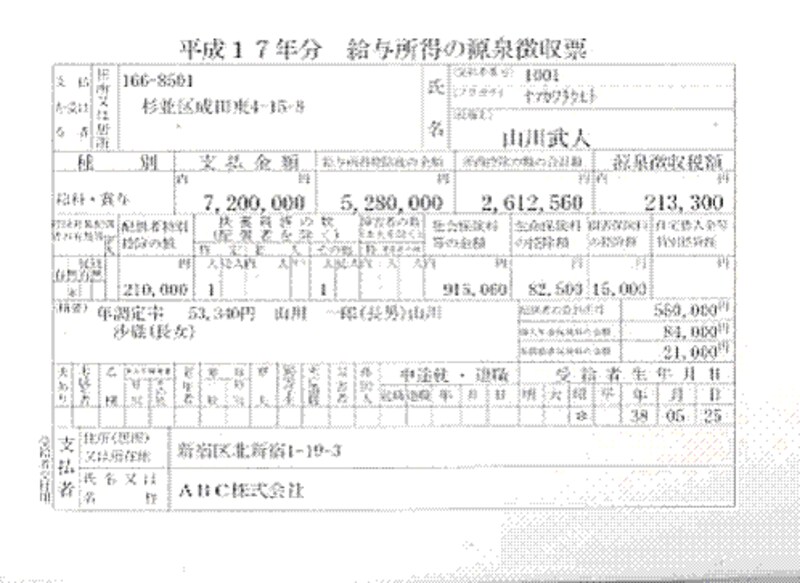

ケーススタディで使用する源泉徴収票は以下のとおり

【山川武人さん源泉徴収票】

|

| この源泉徴収票は拙著でも説例に使用しています |

株取引を申告する場合は分離課税用の確定申告書を用意

株取引を申告する場合は分離課税用の確定申告書が必ず必要になります。

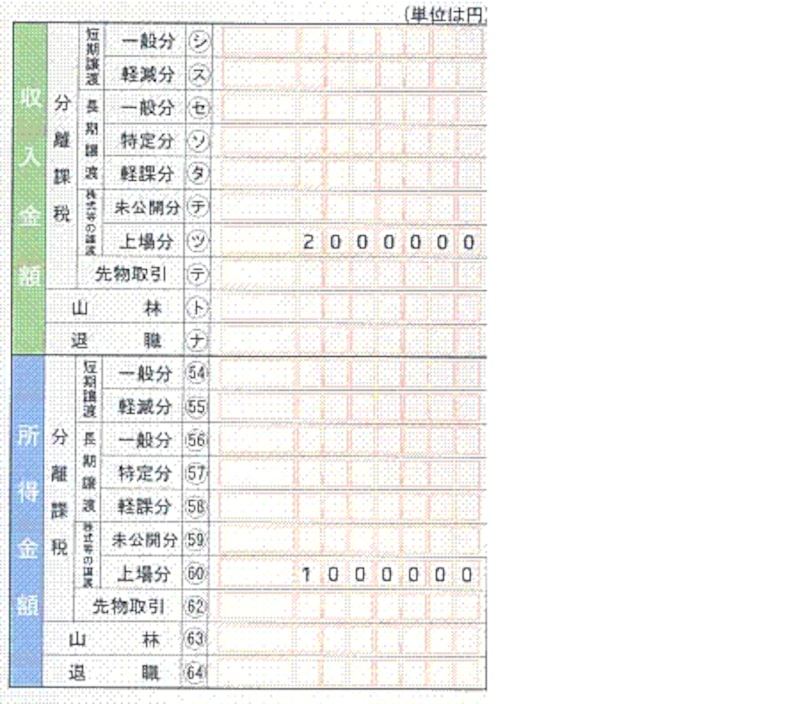

このケーススタディでは、100万円で購入した株(譲渡費用含む)を200万円で売却した場合ですので記載例は以下のとおりとなります。

|

| 分離課税用実践記入例その1です |

つまり、収入金額200万円―取得費&譲渡費用100万円=所得金額100万円、税率は所得税7%、住民税3%なので7万円の税額が分離課税用の確定申告書(第三表)に記載されることになるのです。

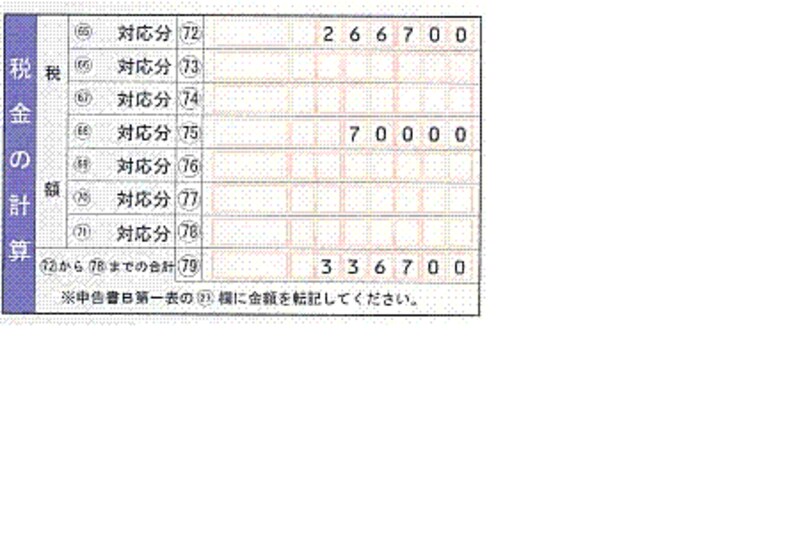

|

| 分離課税用申告書実践記入その2です |