|

| ちょっと計算するだけで確定申告はOK! |

年金をもらうときの税金

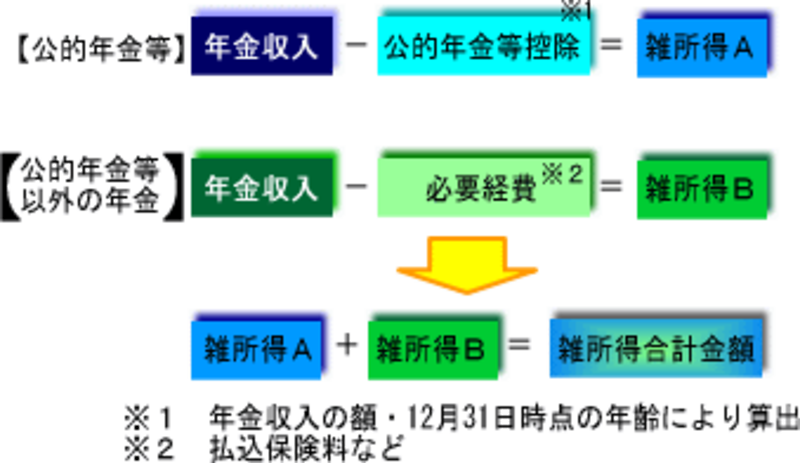

公的年金の老齢年金を受ける場合や国民年金基金から年金を受ける場合、雑所得として課税されることになりますが、雑所得を計算する際には、「公的年金等控除」が適用されます。公的年金等控除は、年金が老後の生活を支える収入であることを考慮して、他の所得控除に比べても額が多くなっています。公的年金等控除の額を求める計算式は、年齢と年金収入により以下の表のようになります。

| 区分 | 公的年金の収入額 | 公的年金等控除額 |

| 65 歳 未 満 |

130万円未満 | 70万円 |

| 130万円以上410万円未満 | 収入金額×25%+37.5万円 | |

| 410万円以上770万円未満 | 収入金額×15%+78.5万円 | |

| 770万円以上 | 収入金額×5%+155.5万円 | |

| 65 歳 以 上 |

330万円未満 | 120万円 |

| 330万円以上410万円未満 | 収入金額×25%+37.5万円 | |

| 410万円以上770万円未満 | 収入金額×15%+78.5万円 | |

| 770万円以上 | 収入金額×5%+155.5万円 |

一方、民間の生命保険会社の個人年金保険から年金を受け取る場合も、雑所得として課税されますが、公的年金等控除は適用されず、必要経費を差し引いて雑所得を計算します。

公的年金や国民年金基金から受け取る年金は、受取額によりあらかじめ所得税が天引きされている場合があります。このような場合も、確定申告を行い、医療費控除などその他の控除を受けると、納めた所得税が還付される場合があります。

なお、遺族年金については、公的年金と国民年金基金、厚生年金基金は非課税扱いです。その他、民間の個人年金保険等は相続税の対象となります。また、障害年金については、全て非課税扱いになっています。

簡単です!確定申告

以上のように、年金の保険料や給付は節税対策としても効果を発揮します。

「確定申告は難しいし、面倒くさそう…」と思う人もいるでしょうが、確定申告の手続きは、国税庁のHPから画面の指示に従って入力すると提出書類が作成できるなど、ずいぶん手軽なものになりました。

申告についてわからないところや不安があるときは、申告の受付期間中、税理士による無料の税務相談を行う税務署もあります。また、申告書類の提出は郵送でも可能なため、平日の日中税務署へ行くことができなくても大丈夫です。支払った保険料を節税に役立てましょう。

ただし、年金の目的はあくまでも老後の生活を支えることです。節税だけを目的に加入する年金を選ぶことは禁物です。それぞれの年金商品のメリット、デメリットを保険料の面だけでなく給付についても正しく理解したうえで、十分に比較検討し、自分のライフスタイルにあった年金商品を選ぶようにしましょう。

※この記事は、掲載当初協賛を受けて制作したものです。

◆関連リンク

あなたの年金額をシミュレーション

あなたのギモンに回答!「国民年金基金」をもっと詳しく

世代別の人気年金プランはコチラ