|

| まずは、確実な方法で手堅く準備しましょう! |

老後資金は?

次に、老後資金を考えてみましょう。今の30代の人は、原則として、男性も女性も公的年金(厚生年金、国民年金)の支給は65歳からとなります(「年金はいったい、いつからもらえるの?」参照)。65歳にならないと公的年金がもらえないので、60歳を過ぎてからの収入の確保が老後のライフプランを考える上でのまず最初のポイントになります。

夫婦2人でゆとりある老後をおくるための生活費は1ヵ月で約38万円(生命保険文化センター「生活保障に関する調査より」/平成16年)、平均的な生活費でも1ヵ月約27万円(総務省統計局「平成17年家計調査年報」)が必要であるという調査結果があります。つまり、60歳から65歳までの5年間では、年間320万円~450万円程度、5年間の合計では1,600万円~2,200万円程度確保することが必要です。

ただし、老齢年金の支給開始年齢の引き上げに伴って、60歳以降も定年延長や再雇用制度を設けることが企業には義務付けられています(高年齢者雇用安定法の一部改正より)。これにより、平成25年4月までには、65歳までの雇用確保の措置を実施することが企業の義務とされているので、「65歳まで仕事を続ける」というライフスタイルが一般的になることが予想されます。

したがって、本格的な老後資金としての資金準備が必要なのは、公的年金(老齢年金)が収入の中心となる65歳以降の期間でしょう。会社員夫婦のモデル世帯(夫は平均的な賃金で40年間働いた会社員で妻は専業主婦の世帯)の1ヵ月の年金額を約23万円、フリーランス(自営業夫婦)の世帯(夫婦ともに国民年金に40年間加入した世帯)の1ヵ月の年金額を約13万円と考えると、ゆとりある生活をおくる場合の不足額は、会社員夫婦で約15万円、フリーランス夫婦で約25万円になります。

老後にゆとりある生活をめざすための不足額の総額を計算するにあたり、仮に65歳からの20年間として計算してみると、会社員世帯の場合は、約3,600万円(=15万円×12ヵ月×20年)、フリーランス世帯であれば約6000万円(=25万円×12ヶ月×20年)にもなります。ただし、会社員には、一般的に退職金が支給されますので、その分を差し引くことができます。一方、フリーランス(自営業者)には定年がありませんので、引き続き、働いて収入を得ることも可能と考えられます。

どう準備する?30代で始める老後資金準備

大きなライフイベントの準備を始める30代は、20代に比べてお金がかかります。でも、いつかはやってくる老後。少しずつでも準備をスタートさせましょう。40代になると、子どもの教育資金などの負担が大きく増えて、もっとたいへんになる可能性が高くなります。30代は、住宅ローンの返済や子どもがまだ小さいために女性がフルで働けないなど、資金的に厳しいこともあるかと思われますが、少しずつでも老後へ向けての積立を始めましょう。

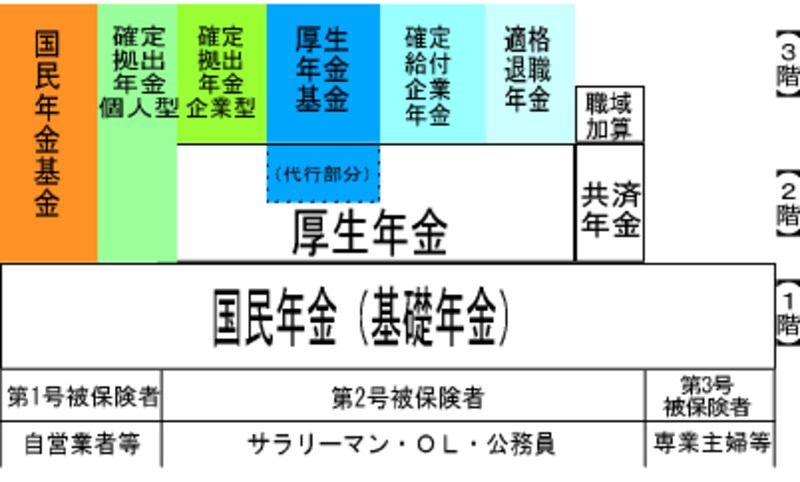

30代から始める老後資金の準備を考えるとき、まず公的年金の上乗せとなる制度を考えましょう。

会社員の場合、厚生年金の上乗せとして厚生年金基金や確定給付企業年金、さらには企業型の確定拠出年金(会社が負担した掛金を自分で運用する拠出建ての制度)といった制度を会社で導入している場合があります。こういった年金を「企業年金」といいます。企業年金は、掛金や年金給付について税制上の優遇措置があるなどのメリットがあります。

ただし、企業年金は、勤めている会社によって異なりますし、全く導入していない会社もあります。会社員の場合は、自分の会社にどういった制度があるのかを確認しておきましょう。また、将来の給付について、どういうもらい方ができるのか(一時金か、年金か)、年金の場合はどのくらいの期間もらえるのか、金額がいくら位支給されるのかなど、制度内容についても確認しておくようにしましょう。

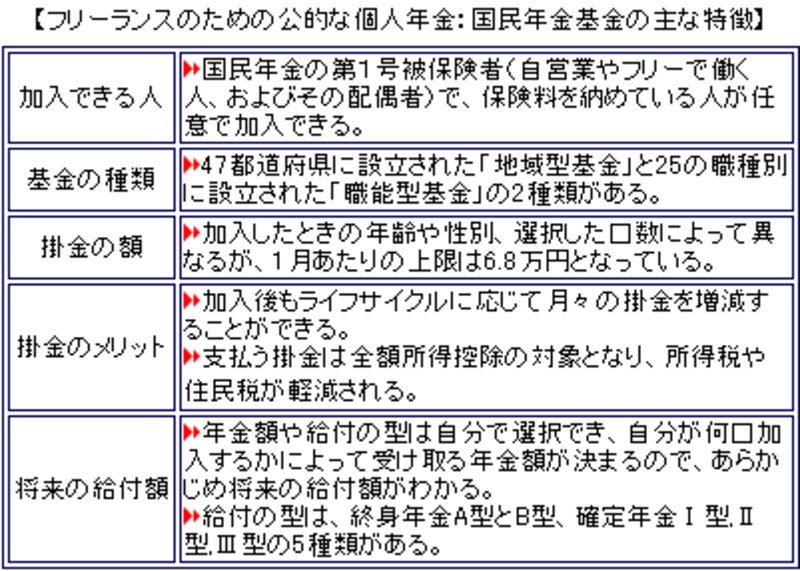

一方、フリーランスや自営業者の場合は、公的年金の上乗せの制度として任意で加入する国民年金基金や個人型の確定拠出年金があります。

国民年金基金の掛金は、税額を計算するときに、全額社会保険料控除として所得から差し引きすることができるので、課税される所得が少なくなり、節税効果があるのが大きなメリットです(「自分で年金を増やす!国民年金基金(2)」参照)。国民年金基金への加入については、年齢が高くなるにつれて掛金が高くなるので、早めに加入することで掛金を低く抑えることができます(国民年金基金の特徴については下表参照)。

また、個人型の確定拠出年金は、自分で積立掛金を運用して老後資金の準備をする制度です。掛金は加入者本人が負担しますが、それ以外は企業型の確定拠出年金とほとんど変わらない仕組みです(「会社でやっている年金制度、401kって何?」参照)。また、企業年金制度が勤務先にない会社員も加入することができます。さらに、転職先に確定拠出年金がない場合は、前の会社で積み立てた資産も合わせて個人型で運用を続けることができます。

まずは、公的年金の上乗せとして、上記のような制度を活用して、老後の収入のアップを図るとよいでしょう。

もう少し準備できるときは…ゆとり資金の運用(次ページ)